Thanh khoản hệ thống có dấu hiệu eo hẹp, NHNN bơm ròng trở lại hơn 31.500 tỷ đồng

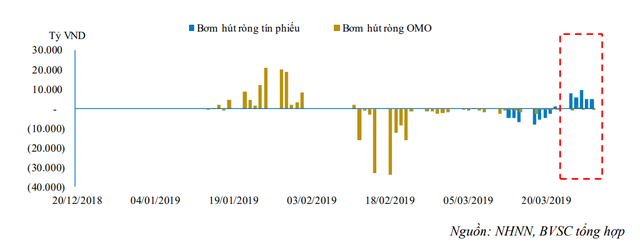

Theo báo cáo của BVSC, trong tuần 25-29/3, NHNN đã phát hành mới 4.900 tỷ đồng qua kênh tín phiếu (kỳ hạn 7 ngày với mức lãi suất vẫn ở mức 3%) trong khi có 37.500 tỷ đồng đáo hạn trong tuần. Trong khi đó, qua kênh OMO, NHNN đã hút ròng 1.094 tỷ đồng. Như vậy, tổng hợp 2 kênh OMO và tín phiếu, NHNN ở vị thế bơm ròng 31.506 tỷ đồng trong tuần cuối cùng của quý 1/2019.

Tính đến thời điểm hiện tại, tổng lượng OMO đang lưu hành tiếp tục giảm xuống còn 1.635 tỷ đồng, lượng tín phiếu đang lưu hành cũng giảm xuống 4.900 tỷ đồng.

Tính lũy kế từ đầu năm 2019 đến nay thì NHNN đã hút ròng tổng cộng 58.673 tỷ đồng qua hai kênh OMO và tín phiếu. Lượng hút ròng lũy kế này đã giảm tương đối mạnh so với mức hút ròng 90.179 tỷ đồng của tuần trước đó. Đây cũng là tuần đầu tiên kể từ Tết Nguyên Đán, NHNN tiến hành bơm ròng vào thị trường.

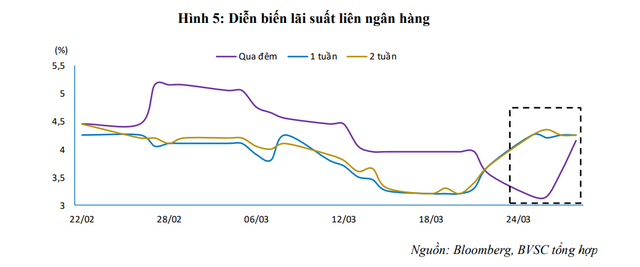

Theo BVSC, nguyên nhân được đánh giá một phần là nhằm mục tiêu bù đắp cho sự thiếu hụt thanh khoản trên thị trường. Điều này được thể hiện rõ ràng khi lãi suất liên ngân hàng trong tuần qua tăng khá mạnh.

Cụ thể, lãi suất liên ngân hàng kỳ hạn qua đêm tăng 1 điểm %, từ mức 3,15% lên 4,15%/năm. Kỳ hạn 1 tuần và 2 tuần cũng tăng lần lượt từ mức 3,2% và 3,4%, cùng đạt mức 4,25%/năm.

Đáng chú ý, tuần vừa qua cũng là tuần cuối cùng của tháng 3, khi các NHTM phải tăng lượng tiền để đảm bảo tỉ lệ dựng trữ bắt buộc. BVSC cho rằng có khả năng áp lực cân đối nguồn nhằm đảo bảo tỷ lệ dữ trữ bắt buộc trong tuần cuối tháng tại các ngân hàng là một trong những nguyên nhân đẩy lãi suất liên ngân hàng bật tăng trở lại.

Ngoài ra, cũng không loại trừ khả năng có thể biến động về nguồn tiền gửi tại một số ngân hàng lớn (có thể là tiền gửi của KBNN) dẫn đến thanh khoản hệ thống bị ảnh hưởng. Điều này được phần nào biểu hiện khi lãi suất huy động của khu vực NHTM tăng nhẹ tại thời điểm cuối tháng 3 so với cuối tháng 2.

Trên thị trường 1, lãi suất huy động tại các ngân hàng trong tháng 3/2018 tăng nhẹ so với thời điểm cuối tháng 2. Lãi suất huy động trung bình kỳ hạn 12 tháng tại các ngân hàng TMCP nói chung tăng nhẹ 0,05% trong khi lãi suất tại nhóm ngân hàng TMCP có quy mô vốn nhỏ hơn 5.000 tỷ đồng tăng 0,11%.Lãi suất kỳ hạn 12 tháng của các ngân hàng có vốn Nhà nước vẫn giữ nguyên ở mức 6,83%/năm.

BVSC dự báo lãi suất huy động của các ngân hàng sẽ tiếp tục ổn định trong thời gian tới. Mức tăng lãi suất dự kiến cho cả năm 2019 sẽ ở mức dưới 0,5%.