Tín dụng giảm tốc, lợi nhuận ngân hàng quý 3 có thể giảm 19%

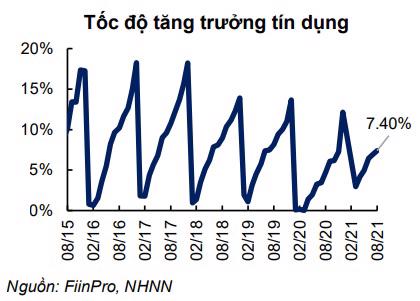

Thời gian qua, tăng trưởng tín dụng ngành ngân hàng khá thấp, đây là kết quả không quá bất ngờ trong bối cảnh nền kinh tế phải chịu tác động lớn từ đại dịch.

Cụ thể, tăng trưởng tín dụng đến hết 31/8 đạt 7,24% trên tổng điều hành tín dụng năm nay, dự kiến 12%. Riêng hai tháng gần nhất, ngân hàng rất tích cực mở rộng, đẩy tín dụng cho các doanh nghiệp nhưng tín dụng chưa thể ra.

Chia sẻ thêm, ông Nguyễn Tuấn Anh, Vụ trưởng Vụ Tín dụng Các ngành kinh tế cho biết, nguyên nhân câu chuyện này chủ yếu do cầu tín dụng chưa có. Theo đó, Ngân hàng Nhà nước vẫn còn khoảng 5% để điều tiết tín dụng trong vòng 3 tháng còn lại của năm.

“Tín dụng tăng chậm không phải do bị siết chặt. Thực tế, các ngân hàng còn mong muốn doanh nghiệp được thuận lợi đón nhận nguồn tín dụng mới. Về phía Ngân hàng Nhà nước, mục tiêu là 12% nhưng linh hoạt, cần thiết vẫn có thể mở rộng thêm”, ông Tuấn Anh nói.

Mặt khác, tại Hội nghị trực tuyến Thủ tướng Chính phủ với cộng đồng doanh nghiệp và các địa phương vừa qua, Thống đốc Ngân hàng Nhà nước cũng cho biết, trong thời gian tới sẽ tăng hạn mức tín dụng cho các ngân hàng.

Như vậy, tín dụng nhiều khả năng sẽ hồi phục trong quý cuối năm nay khi nền kinh tế mở cửa trở lại.

Tuy nhiên, đấy chỉ là kỳ vọng trong tương lai. Còn với việc tín dụng giảm tốc như đã nói, Công ty Chứng khoán Yuanta Việt Nam dự báo, thu nhập lãi thuần quý 3/2021 sẽ giảm 2% so với quý trước.

Ngoài ra, Yuanta cho rằng biên lãi thuần NIM của các ngân hàng sẽ giảm trong quý 3/2021 do các ngân hàng cắt giảm lãi suất để hỗ trợ cho khách hàng bị ảnh hưởng bởi đại dịch.

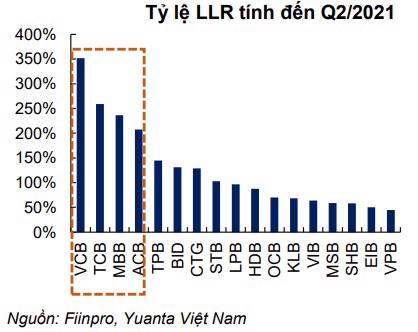

Thêm một điểm tiêu cực trong quý 3 là chi phí trích lập dự phòng rủi ro dự báo sẽ tăng 20% so với quý trước, đặc biệt là tại các ngân hàng có tỷ lệ bao phủ nợ xấu (LLR) tương đối thấp.

"Chúng tôi cho rằng chất lượng tài sản bị suy giảm là điều không thể tránh khỏi trong bối cảnh đại dịch vẫn đang tiếp diễn và thực hiện giãn cách. Thông tư 14/2021/TT-NHNN gia hạn thời gian tái cơ cấu nợ đến ngày 30/06/2022 thay vì như kế hoạch bạn đầu là ngày 31/12/2021. Vì vậy, nợ xấu được công bố có thể vẫn ở mức thấp, nhưng sẽ thận trọng hơn nếu các ngân hàng trích lập dự phòng ngay từ bây giờ nhằm hạn chế khả năng chất lượng tài sản bị suy giảm trong tương lai, theo quan điểm của chúng tôi", phía Yuanta cho hay.

Nhìn chung, công ty chứng khoán trên kỳ vọng lợi nhuận ngân hàng quý 3/2021 sẽ giảm 19% so với quý 2/2021 do tăng trưởng cho vay thấp và chi phí dự phòng tăng. Việc tăng trích lập dự phòng sẽ tác động nhiều hơn đối với các ngân hàng có tỷ lệ LLR thấp.

.jpg)