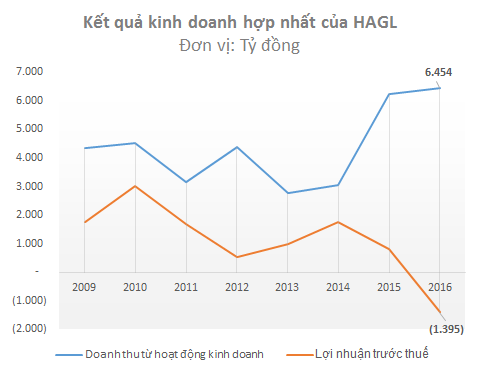

Doanh thu năm 2016 của HAGL lên cao kỷ lục nhờ thịt bò, nhưng vẫn lỗ ròng 1.000 tỷ đồng

Tính đến cuối năm 2016, tổng nợ vay ngân hàng và trái phiếu của HAGL là 27.400 tỷ đồng - tương đương với thời điểm cuối năm 2015.

HAGL Agrico – công ty con phụ trách mảng nông nghiệp của HAGL – đạt 4.800 tỷ doanh thu từ hoạt động kinh doanh và lỗ trước thuế 1.005 tỷ đồng.

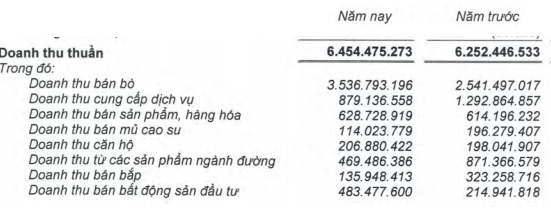

Trong cơ cấu nguồn thu hợp nhất của HAGL, thịt bò vẫn tiếp tục đóng vai trò chủ đạo với hơn 3.500 tỷ doanh thu, tăng 1.000 tỷ so với năm 2015. Sản phẩm này chiếm 55% doanh thu và 35% lợi nhuận gộp.

Ở chiều hướng ngược lại, doanh thu bán đường và doanh thu cung cấp dịch vụ giảm khá mạnh. Mặc dù chỉ chiếm 14% doanh thu nhưng mảng dịch vụ chiếm tới 33% lợi nhuận gộp, tương đương với thịt bò.

Tính đến 31/12/2016, tổng tài sản và vốn chủ sở hữu của HAGL đạt lần lượt là 53.000 tỷ và 16.900 tỷ đồng. Trong tổng số 36.100 tỷ đồng nợ phải trả có 27.400 tỷ là vay nợ ngân hàng/trái phiếu – tăng 300 tỷ so với cuối năm 2015.

Theo Trí thức trẻ