Bất ngờ với kết quả kinh doanh quý 4 và cả năm 2022 của VPBank

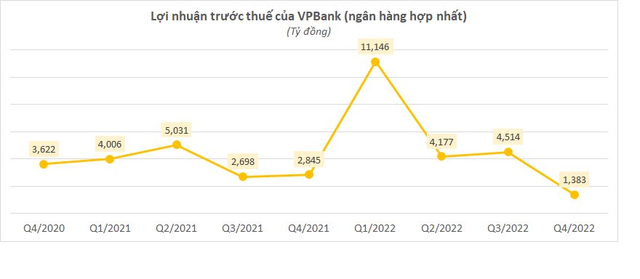

Kết quả kinh doanh trong quý cuối cùng của năm tại VPBank kém khả quan hơn so với 3 quý trước đó. Theo đó, lợi nhuận trước thuế quý 4/2022 chỉ đạt 1.383 tỷ đồng, giảm 47% so với cùng kỳ năm 2021. Nguyên nhân chủ yếu do ngân hàng tăng mạnh chi phí hoạt động và chi phí dự phòng rủi ro.

Cụ thể, chi phí dự phòng quý 4 của VPBank tăng 31% so với cùng kỳ lên 7.320 tỷ đồng. Chi phí hoạt động tăng tới 42% lên 4.065 tỷ đồng.

Trong khi về thu nhập, nhiều mảng kinh doanh của VPBank, đặc biệt là hoạt động cốt lõi vẫn có tăng trưởng tích cực trong quý 4. Thu nhập lãi thuần của ngân hàng tăng 20,6% so với cùng kỳ và đạt 10.282 tỷ đồng, lãi từ hoạt động dịch vụ tăng 57% lên 1.881 tỷ đồng, lãi từ hoạt động khác tăng 54% lên 898 tỷ đồng. Chỉ riêng hoạt động kinh doanh ngoại hối kém khả quan (bị lỗ 340 tỷ đồng). Hoạt động mua bán chứng khoán có lãi 46 tỷ, giảm 94% so với cùng kỳ.

Mặc dù quý 4 sụt giảm đáng kể nhưng VPBank vẫn ghi nhận lợi nhuận năm 2022 tăng 47,7% , đạt 21.219 tỷ đồng, lọt Top 5 ngân hàng có lãi cao nhất. Động lực tăng trưởng của ngân hàng chủ yếu ở những tháng đầu năm, đặc biệt là trong quý 1 ngân hàng có lợi nhuận đột biến nhờ thỏa thuận độc quyền bancassurance. Lợi nhuận của VPBank cũng chủ yếu nhờ ngân hàng mẹ (đạt hơn 24.000 tỷ đồng), cho thấy kết quả kinh doanh của các công ty con, đặc biệt là công ty tài chính đi xuống rõ rệt trong năm vừa qua.

Cuối năm 2022, tổng tài sản VPBank đạt 631.074 tỷ đồng, tăng 15,3% so với năm 2021. Dư nợ cho vay khách hàng tăng 23,4% lên 438.338 tỷ đồng.

VPBank thuộc nhóm những ngân hàng có tăng trưởng tiền gửi khách hàng mạnh mẽ nhất trong năm qua, với mức tăng trưởng tới 25,4%, số dư đạt 303.151 tỷ đồng. Tăng trưởng này chủ yếu nhờ nhóm khách hàng hộ kinh doanh, cá nhân (tăng 47,3% lên 168.798 tỷ đồng).

Tương tự như nhiều ngân hàng khác, cơ cấu tiền gửi của VPBank cũng có xu hướng chuyển dịch sang loại tiền gửi có kỳ hạn trong năm qua do lãi suất tăng cao. Tỷ lệ tiền gửi không kỳ hạn (CASA) của ngân hàng do đó giảm từ 22,4% xuống còn 17,7%.

Nợ xấu của VPBank hợp nhất (bao gồm công ty tài chính) là 4,73%. Đối với ngân hàng riêng lẻ, Tỷ lệ này tăng nhẹ từ 1,98% năm 2021 lên 2,19%.