Tiền dồi dào, nhiều ngân hàng bắt đầu hạ lãi suất cho vay

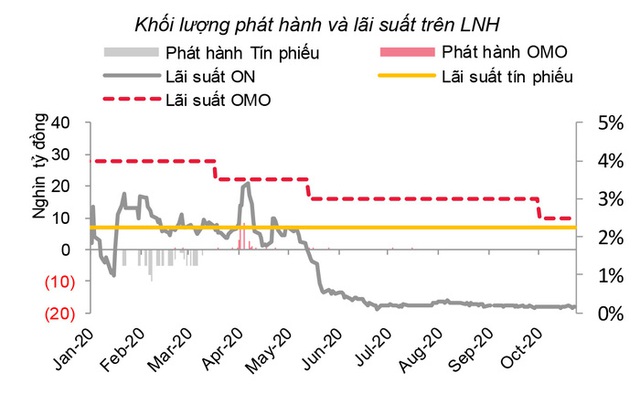

Hệ thống tiếp tục thể hiện sự dồi dào của mình trên cả thị trường tiền tệ lẫn thị trường trái phiếu Chính phủ. Một vài ngân hàng đã có động thái hạ lãi suất cho vay.

Tuần từ 19/10-23/10, lãi suất VND liên ngân hàng ít biến động ở tất cả các kỳ hạn qua từng phiên trong tuần. Chốt ngày 23/10, lãi suất giao dịch quanh mức qua đêm 0,14%, không thay đổi so với phiên cuối tuần trước; số kỳ hạn còn lại tăng nhẹ 0,01 điểm phần trăm.

Tương tự, lãi suất USD liên ngân hàng chỉ biến động nhẹ qua các phiên trong tuần qua, chốt tuần không thay đổi so với phiên cuối tuần trước đó ở tất cả các kỳ hạn từ 1 tháng trở xuống, đứng ở mức qua đêm 0,16%; 1 tuần 0,20%; 2 tuần 0,27% và 1 tháng 0,36%.

Lãi suất VND trên liên ngân hàng tiến sát mức 0,1%/năm. Nguồn SSI.

Như vậy, lãi suất VND trên thị trường tiền tệ liên ngân hàng vẫn đi ngang ở mức thấp và thể hiện xu hướng tiền dồi dào. Xu hướng này còn được ghi nhận trên thị trường trái phiếu Chính phủ qua mức lãi suất trúng thầu.

Cụ thể, tuần qua, Kho bạc Nhà nước huy động thành công 6.184/9.000 tỷ đồng trái phiếu Chính phủ gọi thầu (tỷ lệ trúng thầu 69%). Trong đó, kỳ hạn 5 năm huy động được 1.000/2.000 tỷ đồng, kỳ hạn 15 năm huy động 3.250/4.000 tỷ đồng, kỳ hạn 20 năm huy động 600/1.500 tỷ đồng, kỳ hạn 30 năm huy động 1.334/1.500 tỷ đồng.

Lãi suất kỳ hạn 5 năm tại giảm 0,13% xuống còn 1,22%/năm. Kỳ hạn 15 năm chỉ nhích nhẹ 0,04% lên 2,74%/năm; kỳ hạn 20 năm giữ nguyên tại 3,02%/năm và kỳ hạn 30 năm giữ nguyên tại 3,25%/năm.

Với khả năng hấp thụ vốn của nền kinh tế còn khiêm tốn, lãi suất liên ngân hàng cùng lãi suất trái phiếu Chính phủ ở mức thấp, nhiều ngân hàng đã lựa chọn giải pháp hạ lãi suất cho vay để giảm bớt gánh nặng chi phí.

Trong đó, Vietcombank áp dụng mức lãi suất cho vay kinh doanh đối với các doanh nghiệp nhỏ và vừa chỉ từ 5,9%/năm. Còn với khách hàng là cá nhân vay vốn kinh doanh, mức lãi suất cho vay sẽ chỉ từ 6,5%/năm. Đặc biệt, khách hàng vay vốn theo sản phẩm “Kinh doanh tài lộc” sẽ được ưu đãi mức lãi suất chỉ từ 5,7%/năm, áp dụng cho các khoản giải ngân mới từ ngày 20/10/2020.

Trước đó, Agribank cũng tuyên bố giảm tiếp 0,3% lãi suất cho vay đối với 5 lĩnh vực ưu tiên. Cụ thể, lãi suất cho vay ngắn hạn tối đa 4,5%/năm; lãi suất cho vay trung, dài hạn tối thiểu 7,5%/năm. Bên cạnh đó, từ nay đến hết 30/6/2021, Agribank còn triển khai các gói tín dụng ưu đãi nhằm hỗ trợ khách hàng doanh nghiệp nhỏ và vừa với tổng quy mô lên đến 35.000 tỷ đồng.

Ngoài 2 ngân hàng thương mại Nhà nước, một số ngân hàng tư nhân cũng giảm sâu thêm lãi suất cho vay. Đơn cử như MBBank đang áp dụng lãi suất cho vay kinh doanh từ 6,8%/năm với hạn mức 80% nhu cầu vốn trong thời hạn tối đa 180 tháng.

Hay tại VPBank, gói lãi suất cho vay kinh doanh chỉ từ 5,99%/năm, áp dụng từ nay đến hết 31/12/2010 cho khách hàng cá nhân, nhóm cá nhân, hộ gia đình. Hạn mức vay của gói hỗ trợ lên tới 20 tỷ đồng cho mỗi khách hàng.

Được biết, tính đến ngày 14/9/2020, các ngân hàng thương mại đã miễn giảm và hạ lãi suất cho 1,18 triệu tỷ đồng (13,7% tổng dư nợ) cho dư nợ hiện hữu bị ảnh hưởng bởi dịch Covid-19. Mới đây, Ngân hàng Nhà nước vừa có văn bản số 7751/NHNN-TD yêu cầu các ngân hàng xem xét giảm lãi suất để hỗ trợ khách hàng bị thiệt hại do mưa lũ tại khu vực Miền Trung và Tây Nguyên.