SSI Research: Thanh khoản ngân hàng bớt dư thừa

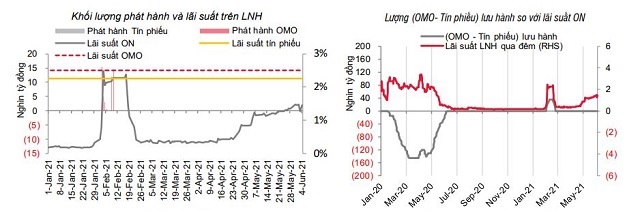

Trung tâm Phân tích Chứng khoán SSI - SSI Research có báo cáo thị trường tiền tệ tuần 31/5- 4/6, lãi suất trên liên ngân hàng nhích tăng 9-11 điểm cơ bản, chốt tuần ở mức 1,45%/năm với kỳ hạn qua đêm và 1,55%/năm với kỳ hạn 1 tuần.

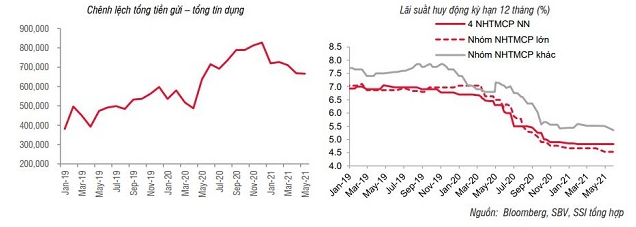

Tăng trưởng tín dụng tháng 5 đạt 4,76% so với đầu năm, cao hơn nhiều mức tăng trưởng chỉ 1,95% của cùng kỳ năm trước. Trong khi đó, tăng trưởng huy động vốn đến 21/5 chỉ là 2,68% so với đầu năm. Chênh lệch tiền gửi- tín dụng thu hẹp khoảng 160.000 tỷ đồng so với cuối năm 2020, khiến thanh khoản các ngân hàng thương mại (NHTM) bớt dư thừa, đẩy lãi suất trên liên ngân hàng nhích tăng.

Tuy nhiên, cung cầu VND trên liên ngân hàng vẫn rất ổn định, Ngân hàng Nhà nước (NHNN) vẫn tạm ngừng giao dịch trên thị trường mở trong 3 tháng qua, đặc biệt sẽ có một lượng tiền đồng lớn bơm ra từ các giao dịch bán ngoại tệ có kỳ hạn sẽ được thực hiện trong tháng 7,8 tới.

Hiện nay, NHNN vẫn cho rằng chính sách tiền tệ đang ở mức hợp lý, lãi suất (đặc biệt đối với các lĩnh vực ưu tiên) ở xu hướng giảm để hỗ trợ nền kinh tế và không có dấu hiệu cho thấy sẽ có sự thay đổi về định hướng chính sách khi mà lạm phát vẫn ở trong tầm kiểm soát. Bởi vậy, SSI Research chưa nhận thấy áp lực tăng lãi suất trong ngắn hạn, nhưng vẫn giữ nguyên dự báo lãi suất có thể nhích tăng từ đầu quý III khi dịch bệnh được kiểm soát, tín dụng tiếp tục tăng tốc.

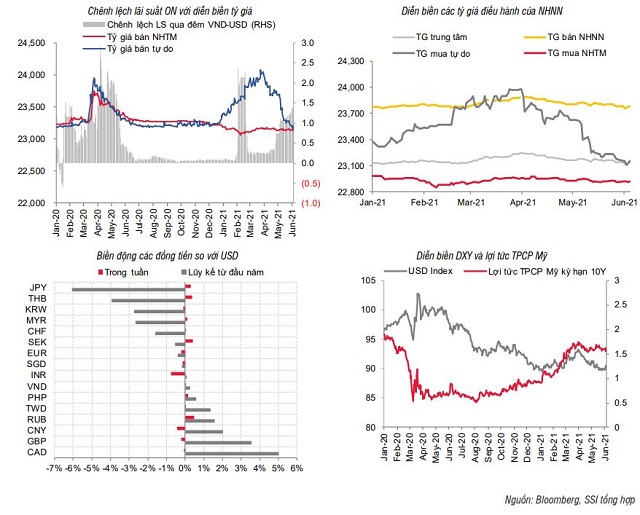

Tỷ giá USDVND vẫn giữ xu hướng đi ngang

Bên cạnh các thông tin tích cực về chỉ số sản xuất PMI tháng 5 của Mỹ, các nước Châu Âu; dữ liệu việc làm khối tư nhân và bảng lương phi nông nghiệp khả quan của Mỹ, thị trường vẫn chịu áp lực từ nỗi lo lạm phát khi mà giá dầu tiếp tục đà tăng mạnh, chốt tuần ở mức xấp xỉ 70 USD/thùng dầu thô, tăng tới 42,5% so với cuối năm 2020. Chỉ số DXY duy trì ở vùng thấp 89-90, các đồng tiền cũng không có nhiều biến động trong tuần qua, giá vàng giảm nhẹ 0,64% về mức 1.891 USD/oz, lợi tức TPCP Mỹ giảm nhẹ 2-5 điểm cơ bản.

Tại Việt Nam, tỷ giá USDVND niêm yết của các NHTM tăng 10 đồng/USD, lên mức 22.920/23.150 và tiếp tục giảm 15 đồng/USD chiều mua vào, 5 đồng/USD chiều bán ra trên thị trường tự do, xuống mức 23.155/23.215. Như vậy, so với thời điểm cuối năm 2020, VND đã lên giá khoảng 0,3% so với USD. Hiện tại, đồng USD duy trì ở vùng giá thấp trên thị trường quốc tế, cung cầu ngoại tệ trong nước vẫn khá cân bằng, chênh lệch lãi suất VND-USD duy trì ở mức cao, tỷ giá USDVND sẽ giữ xu hướng đi ngang trong ngắn hạn.