Sản phẩm ngân hàng nào được dự kiến sử dụng nhiều nhất?

Theo báo cáo ngân hàng bán lẻ năm 2022 của Cimigo - công ty có hơn 20 năm kinh nghiệm trong việc nghiên cứu thị trường khu vực châu Á Thái Bình Dương, lượng người có ý định sử dụng các sản phẩm tài chính thuộc kênh phi ngân hàng trong năm 2023 không tăng lên và thậm chí có xu hướng giảm. Trong khi đó, nhu cầu đối với các hàng hóa dịch vụ từ phía nhà băng lại tăng lên đáng kể.

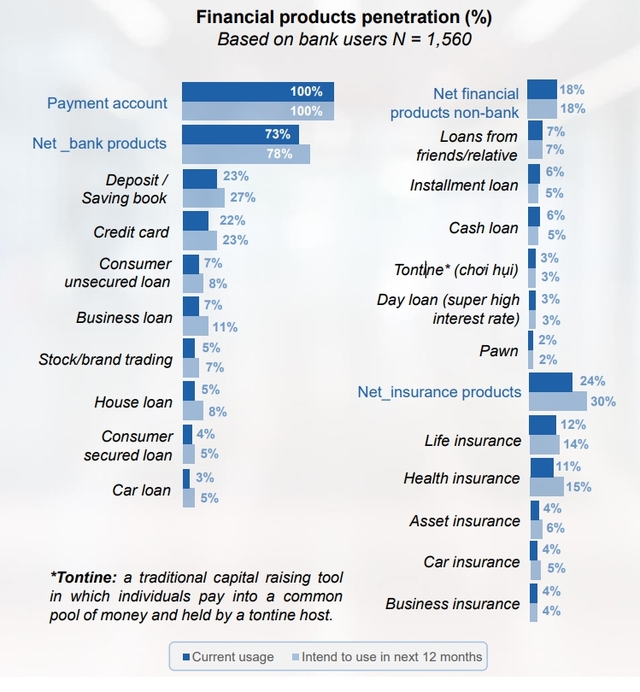

Cụ thể, qua khảo sát trên 1.560 người dùng ngân hàng, 100% người cho biết đã có tài khoản thanh toán và tiếp tục có dự định sử dụng trong năm 2023. Có 73% đáp viên được hỏi cho biết, đang sử dụng các sản phẩm dịch vụ thuần ngân hàng (sổ tiết kiệm, thẻ tín dụng, các khoản vay tiêu dùng/kinh doanh, đầu tư chứng khoán, vay mua nhà, mua xe) và số có dự định dùng các dịch vụ này trong năm nay là 78%.

Trong đó, sản phẩm được nhiều ứng viên trả lời có dự định sử dụng nhiều nhất là sổ tiết kiệm (27% người đồng ý). Ở vị trí thứ hai là thẻ tín dụng (23%). Vị trí thứ 3 là các khoản vay kinh doanh (11%).

Với các sản phẩm tài chính thuộc kênh phi ngân hàng, có 18% cho biết đang sử dụng một trong các sản phẩm này và dự định sẽ sử dụng trong năm 2023. Đây cũng là kênh tài chính có tỷ lệ người sử dụng và dự định sử dụng trong năm 2023 ít nhất trong khảo sát.

Trong đó, có khoảng 7% người đang vay vốn từ họ hàng/người thân, 6% vay trả góp, 6% đang vay tiền mặt, 3% người đang “chơi hụi”, 3% người đang phải đi vay với lãi suất cao, 2% người đang vay thế chấp từ các nguồn phi ngân hàng. Đáng chú ý, dự định sử dụng sản phẩm tài chính này trong tương lai đang có xu hướng giữ nguyên hoặc thậm chí giảm.

Các chuyên gia từ Cimigo đánh giá, hoạt động ngân hàng bán lẻ tại Việt Nam đang còn rất nhiều tiềm năng. Chuyển đổi số chính là chìa khóa để thu hút nhiều khách hàng hơn. Đồng thời, các nhà băng cũng nên chú ý nhiều hơn đến trải nghiệm khách hàng.

Trên thực tế, nắm bắt nhu cầu khách hàng, các nhà băng, trong đó có HDBank đã mang đến dịch vụ ngân hàng số với hơn 100 tính năng và kết nối hơn 200 nhà cung cấp dịch vụ đáp ứng tối đa nhu cầu của khách hàng chỉ trên một ứng dụng duy nhất- "All in App HDBank". Người dùng chỉ cần 1 chạm là có thể thực hiện tất cả các tác vụ như nạp tiền điện thoại, thanh toán các hóa đơn, mở sổ tiết kiệm online, mua bảo hiểm,...

Ngoài ra, App HDBank ngày càng trở nên thông minh hơn, đa dạng hơn giúp: khách hàng mở tài khoản chứng khoán và giao dịch tức thì trên sàn chứng khoán trong 3 phút; nhận được tài khoản số đẹp miễn phí 100% như số điện thoại, ngày sinh và có thể chủ động chọn số tài khoản theo sở thích; triển khai gói tài khoản e- SkyOne miễn phí trọn đời các giao dịch trực tuyến…

Đặt trọng tâm hướng đến khách hàng, mở rộng các sản phẩm dịch vụ đa dạng, nâng cao trải nghiệm của khách hàng, sắp tới, việc tối ưu hành trình của khách hàng vẫn là trọng tâm trước mắt mà HDBank ưu tiên phát triển.