Nắm giữ hàng trăm nghìn tỷ đồng Trái phiếu Chính phủ, các ngân hàng sẽ kiếm bộn tiền trong năm 2023?

Chia sẻ bên lề đại hội cổ đông hồi cuối tháng 4, ông Nguyễn Đình Tùng - Tổng Giám đốc OCB cho biết, hằng năm hoạt động kinh doanh trái phiếu chính phủ đóng góp vào khoảng 30% lợi nhuận cho OCB. Tuy nhiên, trong năm 2022, do lợi suất trái phiếu chính phủ tăng lên, nên ngân hàng không thu được lợi nhuận từ hoạt động này.

“Ngân hàng luôn kiếm được tiền khi kinh doanh trái phiếu chính phủ trong môi trường lợi suất đi xuống, nhưng trong năm 2022, chỉ số này lại đi ngược lên và ngân hàng không thu được lợi nhuận. Tuy nhiên, từ đầu năm đến nay, lợi suất trái phiếu chính phủ đã đảo chiều, OCB đã kiếm được ít nhất 150 tỷ lợi nhuận từ mảng này. Thành quả này đã gấp 3 lần với kế hoạch”, ông Tùng chia sẻ.

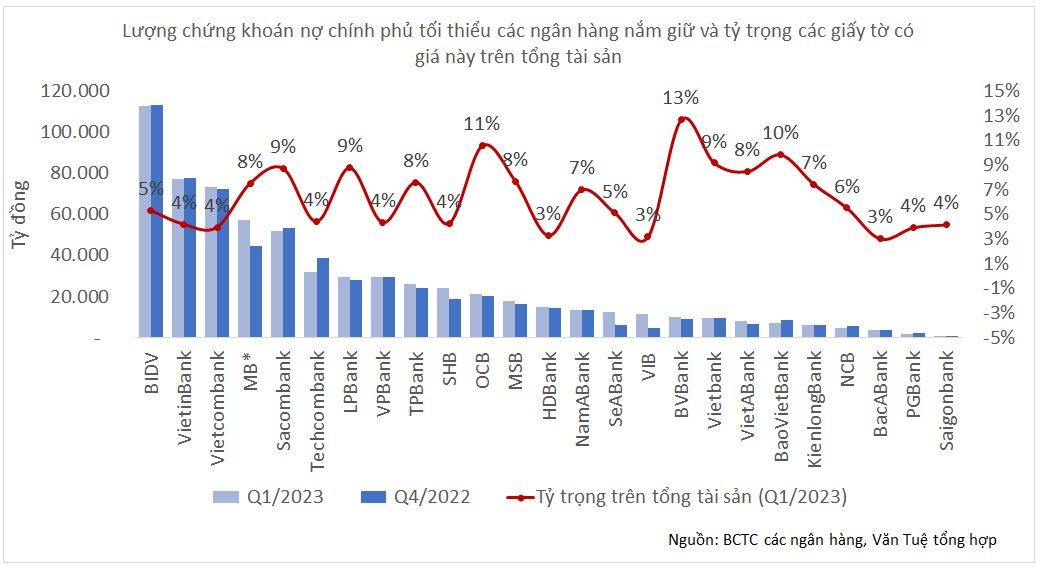

Không chỉ OCB, nhiều ngân hàng khác cũng sở hữu lượng lớn chứng khoán nợ của chính phủ trong tổng tài sản. Cụ thể, báo cáo tài chính quý I/2023 của 27 ngân hàng trên thị trường chứng khoán cho thấy, có 16/27 nhà băng nắm giữ ít nhất 10 nghìn tỷ chứng khoán nợ của chính phủ. Trong đó, có 4 ngân hàng ghi nhận chỉ tiêu này trên 50 nghìn tỷ.

Đứng đầu là BIDV, dù đã giảm nhẹ so với cuối năm 2022 ngân hàng này vẫn nắm giữ hơn 112,8 nghìn tỷ đồng trái phiếu chính phủ. VietinBank theo sau với 77,07 nghìn tỷ, giảm 1%; Vietcombank (73,505 nghìn tỷ, tăng 1,5%); Sacombank (52,19 nghìn tỷ, giảm 2,2%); MB (hơn 36,05 nghìn tỷ, tăng 48,5%);

Đồng thời, có một nửa số ngân hàng được khảo sát ghi nhận quy mô chứng khoán nợ chính phủ mở rộng so với cuối năm 2022. Một số nhà băng ghi nhận chỉ tiêu này tăng trưởng mạnh như SeABank (tăng 101,5%), VIB (tăng 133,3%).

Về tỷ trọng chứng khoán nợ chính phủ trên tổng tài sản, có 12/27 nhà băng ghi nhận chỉ tiêu này trên 5%. Trong đó, có 2 ngân hàng có tỷ lệ này trên 10% là OCB (10,6%) và Ngân hàng Bản Việt (13,1%).

Trên thực tế, lợi suất sẽ được tính bằng số tiền lãi coupon chia cho giá trái phiếu. Thông thường, phần tiền lãi là cố định và được niêm yết trên trái phiếu. Do đó, lợi suất giảm có nghĩa giá trái phiếu đã tăng lên. Điều này cũng đồng nghĩa với việc những nhà đầu tư đã mua trái phiếu ở vùng giá thấp đã có thể bán được giá ở mức cao hơn và ghi nhận phần lãi từ chênh lệch giá vốn.

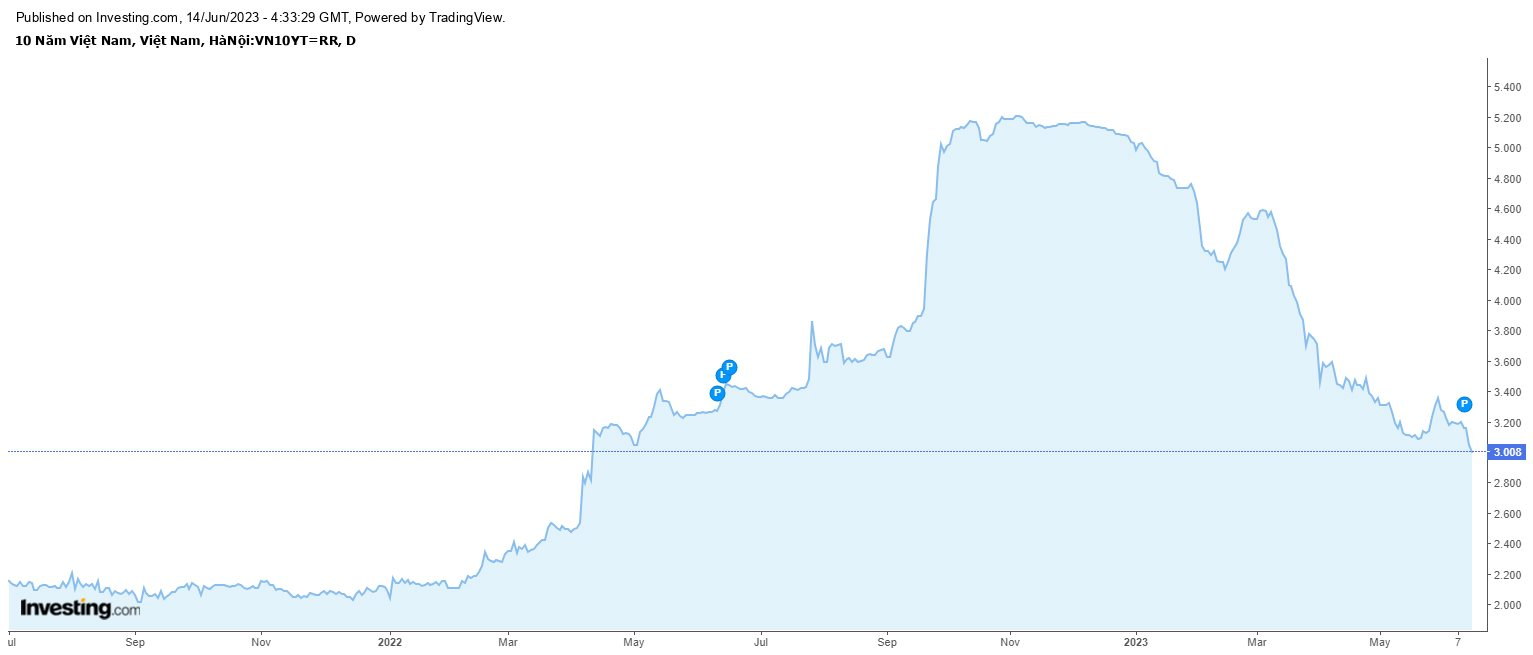

Theo các dữ liệu được cập nhật từ Investing, lợi suất trái phiếu chính phủ Việt Nam tại hầu hết kỳ hạn tiếp tục duy trì xu hướng giảm. Như đối với trái phiếu chính phủ kỳ hạn 10 năm (chiếm tỷ trọng tương đối lớn trong tổng lượng trái phiếu chính phủ đang lưu hành) đang có lợi suất là 3,05%, giảm gần 0,18 điểm phần trăm so với đầu tháng và giảm hơn 1,9 điểm so với đầu năm.

Lợi suất trái phiếu Chính phủ 10 năm của Việt Nam (Nguồn: Investing)

Nói về phần lợi nhuận của các ngân hàng thu được từ đầu tư trái phiếu chính phủ, tại chương trình “Toàn cảnh nợ xấu ngân hàng - Điều gì đang diễn ra” do AFA Group tổ chức ngày 06/06/2023, ông Phan Lê Thành Long, Tổng Giám đốc AFA Group cũng cho biết, về bản chất, giá trái phiếu và lãi suất có tương quan ngược. Do đó, khi mua trái phiếu trong môi trường lợi suất đi xuống, khả năng cao nhà đầu tư sẽ thu được lợi tức từ phần giá tăng lên.

“Lúc này, cấp tín dụng là một việc khó với ngân hàng. Nếu cho vay, ngân hàng phải đối mặt với rủi ro nợ xấu và ngược lại nếu không cho vay, lợi nhuận sẽ bị ảnh hưởng. Trong bối cảnh đó, chọn cho nhà nước vay hay mua trái phiếu chính phủ là một trong các giải pháp khả dĩ”, ông Thành Long đánh giá.

Còn theo các chuyên gia của Công ty Chứng khoán Ngân hàng Ngoại thương (VCBS), mặc dù các ngân hàng trung ương như Fed hay ECB đã tiến gần tới mức lãi suất mục tiêu nhưng khả năng xuất hiện các đợt điều chỉnh tăng lãi suất tiếp theo trong tháng 6 hay tháng 7 vẫn còn đang bỏ ngỏ. Cùng với đó, dư địa giảm thêm lãi suất điều hành của Ngân hàng Nhà nước lại có phần hạn chế. Theo đó, khả năng lãi suất liên ngân hàng sẽ khó giảm sâu và duy trì quanh ngưỡng quanh 4%-4,5%.

“Trong ngắn hạn kênh đầu tư trái phiếu chính phủ vẫn là lựa chọn hợp lý đối với nhà đầu tư tổ chức. Tuy vậy, dư địa giảm thêm của lợi suất là không còn nhiều trong khi rủi ro lợi suất bật tăng lại đang có xu hướng lớn hơn so với giai đoạn trước.” - nhóm phân tích từ VCBS đánh giá.