Lãi vay đã chạm đáy?

Công ty Chứng khoán SSI cho rằng mặt bằng lãi suất sẽ chạm đáy vào năm 2022, và triển vọng tăng lãi vay phụ thuộc vào tốc độ phục hồi của nền kinh tế.

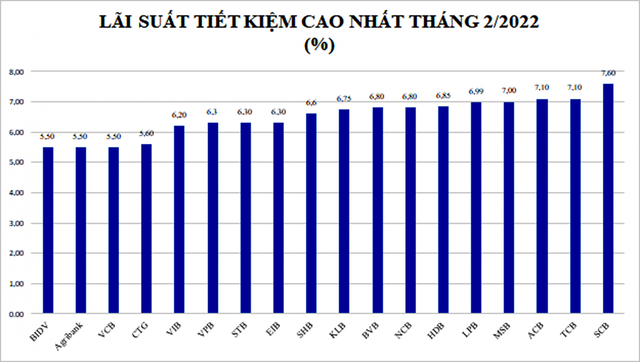

Nhiều ngân hàng đã tăng mạnh lãi suất tiền gửi đầu năm 2022.

Lãi suất tiền gửi tăng mạnh

Số liệu của Ngân hàng Nhà nước (NHNN) cho thấy, lượng tiền gửi của dân cư và các tổ chức kinh tế vào cuối tháng 11/2021 đạt hơn 10,68 triệu tỷ đồng, tăng 6,6% so với cuối năm 2020- mức tăng trưởng 11 tháng thấp nhất kể từ khi số liệu này được NHNN công bố.

Trước bối cảnh trên, nhiều ngân hàng vừa điều chỉnh tăng lãi suất huy động, trong đó đáng chú ý lãi suất tiết kiệm tại VPBank kỳ hạn từ 6 đến 9 tháng đã tăng khoảng 0,3 - 0,7 điểm % so với trước đây; kỳ hạn từ 12 tháng trở lên tăng khoảng 0,7 - 0,8 điểm %. Thậm chí, khách hàng gửi tiền tiết kiệm Prime Savings kỳ hạn 12 tháng sẽ được hưởng lãi suất tiết kiệm tháng đầu tiên là 12,2% hoặc 12,4%/năm tương ứng với số tiền gửi dưới 300 triệu đồng hoặc từ 300 triệu đồng trở lên…

Tuy nhiên theo TS. Cấn Văn Lực, Chuyên gia kinh tế trưởng của BIDV đánh giá, đây là một động thái hoàn toàn phù hợp với quy luật thị trường và không có gì đột biến. “Lãi suất tiền gửi sẽ còn tăng để giúp hệ thống tổ chức tín dụng có thể thu hút dòng tiền gửi trong bối cảnh nhiều kênh đầu tư khác rất hấp dẫn”, TS. Cấn Văn Lực nhận định.

Theo kịch bản cơ sở của SSI, lãi suất huy động sẽ tăng 20 - 25 điểm cơ bản trong nửa cuối năm 2022.

Không quá đáng lo

PGS. TS. Đinh Trọng Thịnh, Chuyên gia tài chính, cho rằng việc tăng lãi suất tiền gửi sẽ ít nhiều tác động đến mặt bằng lãi suất cho vay, nhưng mức tăng lãi vay có thể sẽ không nhiều vì NHNN vẫn đang yêu cầu các ngân hàng tiếp tục cắt giảm chi phí để hỗ trợ doanh nghiệp.

Hơn nữa, Chính phủ đã tung ra gói hỗ trợ 350.000 tỷ đồng để giúp các doanh nghiệp có cơ hội tiếp cận nguồn vay giá rẻ để phục hồi sản xuất, kinh doanh. Cụ thể, hỗ trợ lãi suất 2%/năm trong 2 năm 2022-2023 đối với các khoản vay có lãi suất cho vay trên 6%/năm và được Ngân hàng Chính sách xã hội giải ngân trong giai đoạn 2022-2023 với tổng nguồn vốn hỗ trợ lãi suất tối đa 3.000 tỷ đồng. Đồng thời, NHNN tiếp tục tái cấp vốn đối với Ngân hàng Chính sách xã hội để người sử dụng lao động vay trả lương ngừng việc, trả lương phục hồi sản xuất cho người lao động, bảo đảm tính khả thi và tổ chức triển khai nhanh trong thực tế...