Kịch bản xấu nhất với lợi nhuận của 10 ngân hàng trong năm nay sẽ như thế nào?

Khác với mọi năm, đến thời điểm này, hầu như chưa có một ngân hàng nào công bố chính thức mục tiêu lợi nhuận năm 2020 là bao nhiêu. Các báo cáo thường niên hay tài liệu trình lên ĐHĐCĐ vẫn nêu kế hoạch tăng trưởng tín dụng, huy động vốn, tỷ lệ nợ xấu,…nhưng không đề cập đến con số lợi nhuận cụ thể.

Chẳng hạn, tại tờ trình cổ đông báo cáo kết quả kinh doanh năm 2020 và kế hoạch năm 2020 của VietinBank, ngân hàng dự kiến tổng tài sản tăng trưởng 1-3%, dư nợ tín dụng tăng 4-8,5%, huy động vốn tăng dự kiến 5-10%. Tuy nhiên, tờ trình không có con số mục tiêu lợi nhuận cụ thể, lãnh đạo VietinBank chỉ cho biết sẽ đảm bảo hiệu quả kinh doanh và cải thiện hoạt động kinh doanh, bám sát diễn biến dịch bệnh để tính toán và sẽ cập nhật kế hoạch lợi nhuận.

Báo cáo thường niên của Vietcombank, BIDV, HDBank, MBBank… cũng đều không nhắc đến các con số. Nội dung kế hoạch năm 2020 chủ yếu là bám sát chỉ đạo của NHNN, kiểm soát nợ xấu và phát triển digital banking,…

BIDV và Kienlongbank đã tổ chức ĐHĐCĐ xong, nhưng mục tiêu lợi nhuận được xây dựng trên kịch bản dịch bệnh được kiểm soát tốt, chỉ trong quý 1. Nhưng với tình hình hiện tại, có thể không lâu nữa sẽ có sự thay đổi.

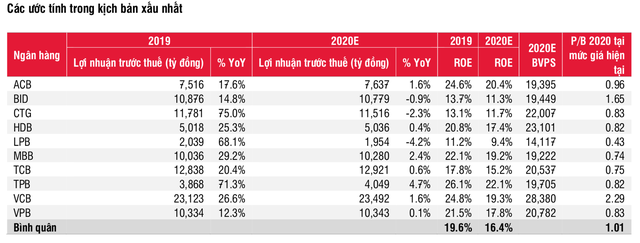

Trong ước tính của chứng khoán SSI, trong kịch bản xấu nhất, tổng lợi nhuận năm 2020 của 10 ngân hàng: ACB, BIDV, VietinBank, HDBank, LienVietPostBank, MBBank, Techcombank, TPBank, Vietcombank, VPBank có thể tăng chưa đến 1%.

Trong đó, ở kịch bản này, 3 ngân hàng có thể phải tăng trưởng âm là BIDV, VietinBank, LienVietPosstBank. Theo dự báo của SSI, lợi nhuận trước thuế năm 2020 của BIDV có thể chỉ đạt 10.779 tỷ đồng, giảm 0,9% so với năm 2019.

Còn tại VietinBank, ước tính trong tình huống tệ nhất, lợi nhuận ngân hàng này có thể giảm 2,3% xuống còn 11.516 tỷ đồng; LienVietPostBank giảm 4,2% xuống còn 1.954 tỷ đồng.

Trong khi đó, SSI dự kiến dù kịch bản xấu nhất, lợi nhuận ACB vẫn tăng 1,6%; HDBank tăng 0,4%; MBBank tăng 2,4%; Techcombank tăng 0,6%; TPBank tăng 4,7%; Vietcombank tăng 1,6%; VPBank tăng 0,1%.

Theo SSI, hai ngân hàng ACB và Vietcombank có chiến lược thận trọng nhất để vượt qua đại dịch, và sở hữu chất lượng tài sản tốt nhất trong số các ngân hàng mà SSI nghiên cứu.

Đối với ACB, danh mục trái phiếu chính phủ tích lũy trong những năm gần đây cho phép ngân hàng này có thể vay từ Ngân hàng Nhà nước với lãi suất ưu đãi. Điều này cũng mang lại cho các nhà đầu tư lợi ích thứ hai, có nghĩa là ngân hàng có sự linh hoạt hơn khi có thể bán các trái phiếu này và ghi nhận lợi nhuận.

Trong khi đó, vị thế dẫn đầu ngành của Vietcombank sẽ mang lại cho ngân hàng nhiều cơ hội kinh doanh hơn để gia tăng lợi nhuận và thu nhập từ phí.

Từ năm 2021 trở đi, SSI tin rằng 2 ngân hàng này sẽ ít bị ảnh hưởng nhất từ nợ xấu hình thành khi kịch bản xấu nhất xảy ra.