'Bắt đầu có hiện tượng doanh nghiệp nâng lãi suất trái phiếu để huy động vốn'

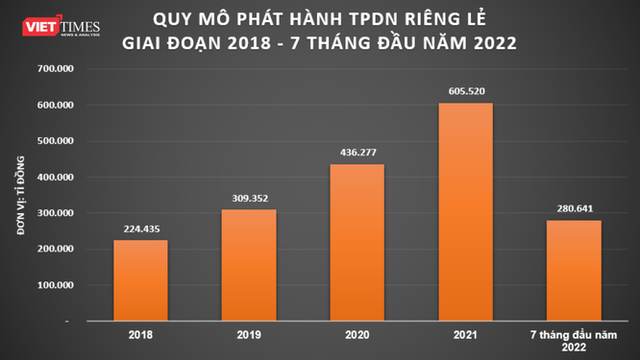

Theo Bộ Tài chính, tổng khối lượng trái phiếu doanh nghiệp (TPDN) phát hành riêng lẻ trong 7 tháng đầu năm 2022 đạt 280.641 tỉ đồng (tương đương cùng kỳ năm trước).

Trong đó, chiếm 37,2% tổng khối lượng là trái phiếu của các tổ chức tín dụng (TCTD); các doanh nghiệp bất động sản chiếm 31,5%; xây dựng chiếm 8,8%.

Nếu tính riêng trong tháng 7/2022, khối lượng trái phiếu TCTD phát hành chiếm đến 84,4% tổng khối lượng, các doanh nghiệp BĐS và xây dựng chiếm lần lượt 1,5% và 0,7%.

Trên thị trường sơ cấp, nhà đầu tư mua TPDN phát hành chủ yếu là các TCTD (chiếm 46,14%), công ty chứng khoán (chiếm 22,43%), và các nhà đầu tư cá nhân chuyên nghiệp (chiếm 10,11%).

Tuy nhiên, theo ông Nguyễn Hoàng Dương - Phó Vụ trưởng Vụ Tài chính ngân hàng (Bộ Tài chính) - sau khi mua trái phiếu, các công ty chứng khoán (CTCK) chủ yếu bán lại cho nhà đầu tư cá nhân, khiến lượng nắm giữ của nhóm này tăng lên mức 32,6%.

Xét về tình hình phát hành, nếu như trong quý 1/2022, doanh nghiệp BĐS và xây dựng là 2 nhóm phát hành mạnh nhất khi chiếm lần lượt 50,9% và 18,8% tổng trái phiếu phát hành thì sang quý 2 dẫn đầu lại là các TCTD, chiếm 64,7% tổng phát hành.

Ông Dương cho biết, sau những động thái chấn chỉnh của cơ quan quản lý, các doanh nghiệp lại đang đẩy mạnh mua lại trước hạn TPDN với khối lượng mua vào trong 6 tháng đầu năm là 62 nghìn tỉ đồng, tập trung chủ yếu vào quý 2/2022 với 49,1 nghìn tỉ đồng TPDN được mua lại trước hạn.

Tính đến cuối tháng 7/2022, khối lượng mua lại TPDN trước hạn đã lên tới 86.556 tỉ đồng. Như vậy, chỉ riêng trong tháng 7/2022, doanh nghiệp đã mua lại trước hạn 24.556 tỉ đồng (tương đương 1 tỉ USD) TPDN.

Lãnh đạo Bộ Tài chính cũng đưa ra một số rủi ro gắn với từng chủ thể tham gia như doanh nghiệp đẩy mức lãi suất phát hành lên cao, nhà đầu tư cố tình vi phạm để mua được trái phiếu hay các tổ chức cung cấp dịch vụ chưa tuân thủ quy định pháp luật,…

Vị này cho hay, trên mạng xã hội gần đây cũng xuất hiện những môi giới lừa đảo dưới nhiều hình thức, chào mời hỗ trợ lách luật để trở thành nhà đầu tư chuyên nghiệp với mức phí 2 – 3 triệu đồng.

Cùng với việc lãi suất tăng cao, việc huy động của doanh nghiệp cũng trở nên khó khăn hơn nên bắt đầu có hiện tượng doanh nghiệp nâng lãi suất TPDN để huy động vốn, nhất là các doanh nghiệp BĐS, xây dựng./.