VCBS: Lãi suất liên ngân hàng vẫn còn dư địa tăng, OMO 91 ngày giúp đảm bảo thanh khoản hệ thống dịp Tết Nguyên đán

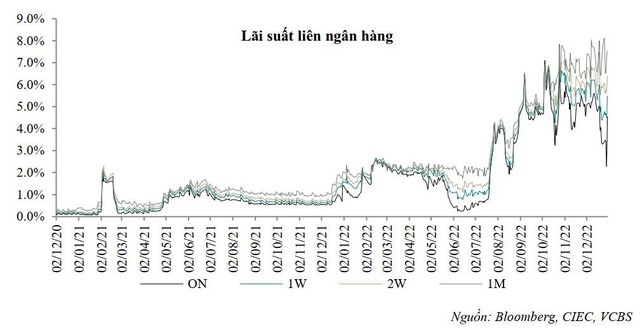

Trong báo cáo phân tích mới phát hành, Chứng khoán Vietcombank (VCBS) cho biết, mặt bằng lãi suất liên ngân hàng tăng cao kể từ tháng 7, 8/2022 do ảnh hưởng từ xu hướng tăng lãi suất của các NHTW lớn như Fed, BOE hay ECB. Từ tháng 10, sự kiện SCB xảy ra đã tác động mạnh đến thanh khoản và thị trường. Trong các tháng 11, 12 thanh khoản ngắn hạn (quanh 1 tuần) được cải thiện nhờ luồng ngoại tệ tốt hơn kỳ vọng tuy vậy các kỳ hạn dài hơn vẫn duy trì mặt bằng cao. Chốt năm 2022, lãi suất các kỳ hạn qua đêm, 1 tuần, 2 tuần, 1 tháng và 3 tháng được ghi nhận lần lượt ở 4,567%; 5,233%; 5,667%; 6,267% và 6,733%

Hiện mặt bằng lãi suất liên ngân hàng dù tạm thời hạ nhiệt so với tháng trước nhưng vẫn duy trì ở mặt bằng cao hơn cho thấy nhưng áp lực về thanh khoản vẫn hiện hữu khi thời điểm cuối năm âm lịch cận kề.

Với dự báo xu hướng tăng lãi suất của các NHTW chưa chấm dứt, VCBS cho rằng lãi suất liên ngân hàng vẫn còn dư địa tăng. Mặc dù vậy, động thái đẩy dài mua kỳ hạn giấy tờ có giá lên 91 ngày của NHNN vẫn được xem là tín hiệu tích cực khi thanh khoản hệ thống sẽ được đảm bảo ít nhất qua Tết Nguyên đán.

Năm 2023, VCBS cho rằng, một trong những mục tiêu quan trọng của NHNN trong điều hành chính sách tiền tệ là đảm bảo tính hấp dẫn trong việc nắm giữ VND, hạn chế dòng vốn chảy khỏi Việt Nam khi lãi suất huy động USD vẫn luôn được duy trì ổn định ở mức 0%.

Do đó, đánh giá từ giả định mức lãi suất mục tiêu mà Fed hướng đến có thể dao động quanh 5% trong năm 2023, VCBS cho rằng để đảm bảo các cân đối kinh tế vĩ mô, mặt bằng lãi suất liên ngân hàng nhiều khả năng tiếp tục cao hơn đáng kể so với năm ngoái, mặt bằng trung bình khả năng cao neo quanh 7% đối với các kỳ hạn 1 đến 3 tháng. Các thời điểm căng thẳng thanh khoản dự báo rơi nhiều hơn vào nửa đầu năm. Đối với các kỳ hạn ngắn có thể dao động ở mức thấp hơn trong điều kiện dòng vốn đầu tư có những diễn biến thuận lợi hơn so với kỳ vọng.