Kiếm vàng từ cho vay tiêu dùng, ngân hàng quyết liệt tranh phần

Thống kê từ Ngân hàng Nhà nước, hiện có khoảng 16 công ty tài chính hoạt động tại Việt Nam bao gồm 6 đơn vị thành viên của nhiều ngân hàng, chưa kể tới các công ty chuẩn bị ra mắt.

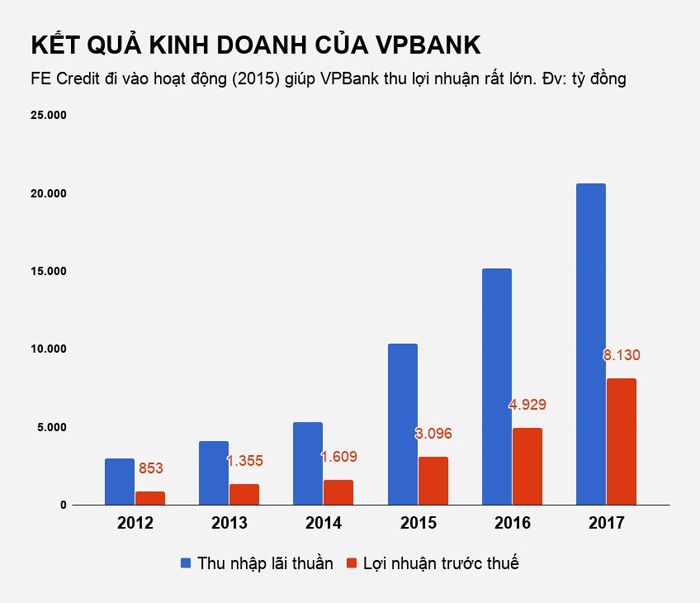

FE Credit liên tục là “gà đẻ trứng vàng” cho ngân hàng mẹ với hàng nghìn tỷ lợi nhuận mỗi năm. Từ 2015-2017, tốc độ tăng trưởng thu nhập lãi của VPBank đạt gần 60%/năm, tăng trưởng lợi nhuận cũng lên tới 72%/năm.

Năm 2017, riêng FE Credit đã đóng góp 51% tổng lợi nhuận ngân hàng này thu được, trong khi dư nợ chỉ chiếm 23% tổng cho vay của ngân hàng. Dự kiến năm 2018, công ty tài chính này tiếp tục đóng góp cho ngân hàng hơn 50% lợi nhuận hợp nhất.

Công ty TNHH Tài chính HD Saison (tiền thân là Công ty Tài chính Việt Société Générale), do HDBank mua lại từ đối tác nước ngoài rồi bán 49% cho Tập đoàn Credit Saison của Nhật Bản, cũng là cái tên lớn trong thị trường cho vay tiêu dùng.

Theo bản cáo bạch niêm yết 2017 của HDBank, đến cuối quý III/2017, dư nợ cho vay của HD Saison mới chỉ đạt 8.980 tỷ đồng, nhưng đã đóng góp hơn 45% vào thu nhập lãi thuần ngân hàng trong 2 năm qua.

Trong 3 năm tới, mỗi năm công ty này sẽ đóng góp khoảng 30-35% lợi nhuận hợp nhất của ngân hàng. Với lợi nhuận dự kiến của HDBank năm 2018 là 3.900 tỷ đồng, tương đương HD Saison đóng góp khoảng 1.200 tỷ đồng.

Với thương hiệu MCredit hợp tác cùng với Shinsei Bank (nắm giữ 49% vốn), MBBank cho biết mô hình này đã bắt đầu có lãi sau 10 tháng hoạt động chính thức.

Theo báo cáo của MBBank, Công ty Chứng khoán Bảo Việt - BVSC ước tính NIM của MCredit đạt khoảng 25,08%, và có lãi suất đầu vào tốt hơn các đối thủ, nhờ lợi thế từ ngân hàng mẹ. Theo công ty chứng khoán này, chi phí lãi của MCredit chỉ khoảng 5,83%, thấp hơn hẳn so với FE Credit 8,47% và HD Saison 9,1%.

Ngoài ra, MCredit phát triển cũng mang về doanh thu phí bảo hiểm cho MB Ageas Life, với sản phẩm bảo hiểm cho người vay vốn. Ước tính, nếu dư nợ của MCredit đạt 5.900 tỷ đồng như kế hoạch vào cuối năm 2018, sẽ mang về khoảng 270 tỷ đồng doanh thu bảo hiểm, tăng 285%.

Nhiều "tân binh" chờ gia nhập

Dự kiến tháng 7 tới đây, thị trường cho vay tiêu dùng sẽ chào đón "tân binh" là Công ty TNHH MTV Tài chính SHB (SHB FC). Đây là công ty được thành lập từ cuối 2016, dưới sự sáp nhập của Công ty Tài chính Vinaconex - Viettel vào Ngân hàng SHB, vốn điều lệ 1.000 tỷ đồng.

Tại ĐHĐCĐ thường niên 2018 mới đây, ông Đỗ Quang Hiển, Chủ tịch HĐQT SHB, cho hay SHB FC đang trong giai đoạn tuyển dụng nhân sự, hoàn thiện tổ chức, đến tháng 7 sẽ bắt đầu hoạt động. Mục tiêu sau 5 năm, SHB FC sẽ nằm trong top 3 công ty tài chính về quy mô dư nợ cho vay tiền mặt. Giá trị doanh nghiệp sẽ tăng tối thiểu 4 lần, với ROE đạt trên 45%.

[caption id="attachment_95145" align="aligncenter" width="700"] SHB FC dự kiến đi vào hoạt động từ tháng 7 tới. Ảnh: SHB.[/caption]

SHB FC dự kiến đi vào hoạt động từ tháng 7 tới. Ảnh: SHB.[/caption]

Cuối tháng 12/2017, Tập đoàn Bưu chính Viễn thông Việt Nam (VNPT) cũng thông báo về việc bán thành công Công ty tài chính Bưu điện (PTF) cho SeABank, qua đấu giá.

Giá khởi điểm là 500 tỷ đồng, nhưng lãnh đạo VNPT cho biết đã bán được PTF với giá cao hơn rất nhiều. Đây là một trong những công ty tài chính đầu tiên của Việt Nam, hoạt động từ năm 1998, hiện có vốn điều lệ là 500 tỷ đồng.

Theo báo cáo tài chính 6 tháng đầu năm 2016, PTF kinh doanh lãi 2,79 tỷ đồng, với tổng tài sản đạt 384 tỷ đồng, trong đó phần lớn tài sản hiện nằm trong các khoản đầu tư tài chính ngắn hạn.

Đua làm chưa chắc đã thành công

Trao đổi với PV, chủ tịch HĐQT một NHTM lớn cho hay mảng cho vay tiêu dùng đang mang lại rất nhiều lợi nhuận cho ngân hàng. Dịch vụ truyền thống đang phải đi theo một định chuẩn của NHNN, như huy động hay cho vay không thể tự ý hạ hay tăng lãi suất, phí ngân hàng cũng có quy định trần.

“Hiệu quả nằm ở đâu khi mà đã khống chế nó, lấy gì bùng nổ, không thể lấy phí quá cao của khách hàng. Mà nếu lấy quá cao thì khách hàng cũng sẽ từ chối, vì đó là cạnh tranh”, vị này nói.

[caption id="attachment_95147" align="aligncenter" width="700"] Càng nhiều ngân hàng tham gia thị trường cho vay tiêu dùng miếng bánh lợi nhuận sẽ càng bị chia nhỏ. Ảnh minh họa: Q.T.[/caption]

Càng nhiều ngân hàng tham gia thị trường cho vay tiêu dùng miếng bánh lợi nhuận sẽ càng bị chia nhỏ. Ảnh minh họa: Q.T.[/caption]

Trong khi đó, một số ngân hàng có công ty tài chính cho vay, do sự thỏa thuận định hướng của người cho vay và chấp nhận của người tiêu dùng (người vay) nên mang lại lợi nhuận rất lớn. Lãi suất mô hình này vượt trần lên tới 35-40%, vì tính chất rủi ro của cho vay tín chấp phải cao, để bù lại.

“Một cái chỉ được cho vay tối đa là cộng 4% so với huy động, còn một cái là cộng 35-40% thì ai lãi hơn?”, vị này nói.

Song vị này cũng cho rằng mảng cho vay tiêu dùng rất béo bở, ai cũng muốn làm trong khi mức tiêu dùng của người dân cũng chỉ có hạn, cứ đua nhau tham gia chưa chắc tất cả đã thành công.

“Vay tiêu dùng chủ yếu là tầng lớp có thu nhập thấp và trung bình. Phân khúc đó cũng không phải quá lớn để ai cũng nhảy vào làm. Nên những ngân hàng có công ty tài chính rồi thì họ sẽ tiếp tục phát triển, còn một số ngân hàng khác cũng hướng tới loại hình này để tìm kiếm hoạt động cho vay dễ dàng hơn thì chưa chắc dễ dàng", vị này khẳng định.

Theo Hoàng Thanh Zing

.jpg)