Triển vọng ngành ngân hàng 6 tháng cuối năm

Bức tranh vĩ mô Việt Nam và động thái quyết liệt của NHNN

Số liệu vĩ mô quý 2 vừa công bố là một điểm sáng cho kinh tế Việt Nam khi giữa những thách thức hiện tại đã xuất hiện tia sáng, là cơ sở cho kỳ vọng về khả năng phục hồi kinh tế. Theo TCTK, GDP quý 2/2023 tăng trưởng 4,14%, cao hơn mức tăng trưởng quý 1 là 3,32%. Trong khi tăng trưởng GDP cả năm 2022 đạt mức cao 8,02% nhưng thực tế là giảm dần qua từng quý, có thể kỳ vọng 2023 sẽ diễn ra ngược lại khi những gì tệ nhất đã xuất hiện trong quý 1 và tình hình đang cải thiện dần trong quý 2 và các quý tiếp theo.

Dù vậy, cũng phải nhìn nhận là năm nay tăng trưởng kinh tế có thể sẽ chỉ ở mức thấp khi nửa đầu năm 2023 tăng trưởng GDP chỉ ở mức 3,72%. Theo báo cáo gần đây của trường Đại học Ngân hàng TPHCM (HUB), để đạt được tăng trưởng kinh tế 6% thì tăng trưởng chung 6 tháng cuối năm phải đạt 8%, còn nếu muốn đạt mức 6,5% thì con số này là 8,9%. Với mục tiêu thách thức như vậy, để thúc đẩy tăng trưởng nhiều biện pháp kích thích, hỗ trợ sẽ phải triển khai; trong đó bao gồm nhưng không giới hạn mũi nhọn chính sách tiền tệ hiện đang được NHNN sử dụng rất linh hoạt để đạt các mục tiêu vĩ mô vừa ổn định lạm phát, tỷ giá vừa hỗ trợ mạnh mẽ cho nền kinh tế.

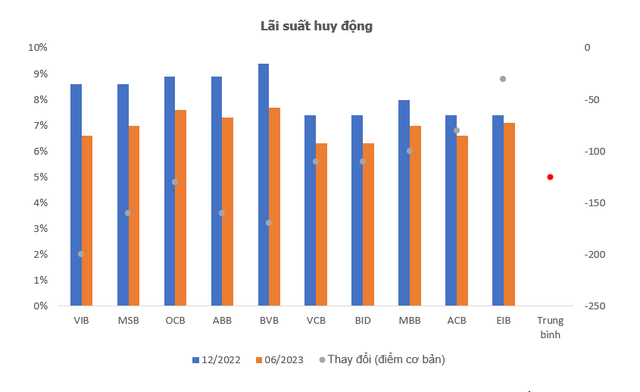

Thực tế, chỉ trong vòng hơn 3 tháng qua, NHNN đã có 4 lần giảm lãi suất điều hành (-150 điểm cơ bản), đưa lãi suất tái cấp vốn về mức 4,5%. Sau khi NHNN liên tục giảm lãi suất điều hành, lãi suất huy động theo đó đã có xu hướng giảm. Trong khi lãi suất huy động tăng mạnh gần 250 điểm cơ bản trong 2022, trong 6 tháng đầu năm 2023 lãi suất huy động trung bình đã giảm hơn 100 điểm cơ bản.

Nguồn: Vinacapital

Với sự quyết liệt trong việc sử dụng chính sách tiền tệ, liệu dư địa của công cụ này còn dồi dào hay không, và điều này có hàm ý gì cho kết quả kinh doanh 6 tháng cuối năm của ngành ngân hàng?

KQKD 6 tháng cuối năm 2023 ngành Ngân hàng: Triển vọng lãi suất và room tín dụng

Trong báo cáo tăng trưởng kinh tế Việt Nam quý 2/2023, UOB nhận định việc Fed tạm dừng tăng lãi suất vào tháng 6 và có thể giảm lãi suất vào năm 2024 cũng như niềm tin vào tỷ giá ổn định bất chấp các đợt giảm lãi suất trước đó đã thúc đẩy triển vọng cắt giảm lãi suất tiếp theo trong năm nay. UOB dự đoán lãi suất sẽ giảm thêm 100 điểm cơ bản trong quý 3/2023 trước khi NHNN tạm dừng để đánh giá các tác động.

Trong báo cáo vĩ mô mới đây, Standard Chartered cũng dự báo NHNN sẽ tiếp tục cắt giảm lãi suất tái cấp vốn thêm 50 điểm cơ bản, xuống còn 4% trong quý 3/2023 - mức tương tự những năm đại dịch và giữ nguyên cho đến cuối năm 2025. Quỹ ngoại Vinacapital trong báo cáo gần đây cũng kỳ vọng một đợt cắt giảm lãi suất tái cấp vốn 50 điểm cơ bản trong 3 tháng tới.

Không dừng lại ở công cụ lãi suất điều hành, NHNN thời gian gần đây đã tiếp tục nới room tín dụng cho một số ngân hàng, theo đó kiên định với mục tiêu điều hành tăng trưởng tín dụng 14-15% trong năm nay. Dù vậy, tính đến 15/6, tăng trưởng tín dụng toàn nền kinh tế chỉ đạt 3,36% - mới bằng 20% mục tiêu đề ra cho cả năm 2023. Do đó, có cơ sở cho rằng trong 6 tháng cuối năm dù vẫn phải đảm bảo chất lượng tín dụng và hiệu quả tín dụng theo yêu cầu của NHNN, các ngân hàng sẽ đẩy mạnh cho vay hơn giai đoạn trước, đặc biệt trong bối cảnh lãi suất huy động thấp hơn dẫn đến lãi suất cho vay dần thấp hơn sẽ giúp thúc đẩy tín dụng tăng trưởng nhanh hơn khi kích thích nhu cầu vay tăng trở lại.

Đáng chú ý, một điểm mạnh của tăng trưởng tín dụng chính là giúp các ngân hàng có thêm công cụ để kiểm soát nợ xấu, bên cạnh các chính sách hỗ trợ như Thông tư 02/2023/TT-NHNN về gia hạn nợ và giữ nguyên nhóm nợ vừa được ban hành thời gian trước. Do đó, những ngân hàng được hưởng lợi từ room tín dụng mới như VPBank (room mới 24%, tăng 15%) bên cạnh việc có room để tăng trưởng cho vay thì còn có công cụ đủ mạnh để kiểm soát nợ xấu theo đúng quy định của NHNN. Nói cách khác, đối với VPBank, đây chính là "lợi kép" khi ngân hàng có cơ sở tiếp tục mở rộng mức tiếp cận tín dụng của nền kinh tế trong khi bộ đệm dự phòng rủi ro dày với chi phí dự phòng hợp nhất tăng 55% trong quý 1 sẽ được bù đắp lại ở lợi nhuận các quý sau khi tỷ lệ nợ xấu đã được đảm bảo kiểm soát.

Bên cạnh đó, VPBank gần đây còn được chú ý với câu chuyện riêng về chào bán cổ phiếu riêng lẻ cho cổ đông chiến lược đang dần đi đến hồi kết. Trong kịch bản tích cực, thương vụ này có thể hoàn thiện ngay trong quý 3 năm nay và đem về cho ngân hàng 35,9 nghìn tỷ vốn cấp 1, qua đó nâng cao vượt bậc năng lực tài chính của ngân hàng (VCSH Q1/2023 hơn 105 nghìn tỷ) giúp VPBank bổ sung nguồn vốn trung dài hạn phục vụ nhu cầu cấp tín dụng cho khách hàng.

Đây là một trong các cơ sở để NHNN nới room tín dụng cho VPBank, bên cạnh thực tế ngân hàng luôn đi đầu trong việc hỗ trợ NHNN ổn định hệ thống. Nếu so sánh với kế hoạch tăng trưởng tín dụng của VPBank vào đầu năm (33%), có thể thấy với room tín dụng hiện tại vẫn có kỳ vọng nới thêm nếu nền kinh tế phục hồi tích cực và theo đó sức hấp thụ vốn tăng trở lại.

Nguồn: VPBank Securities

Với kỳ vọng nền kinh tế sẽ có những diễn biến tích cực nhờ các chính sách hỗ trợ tăng trưởng quyết liệt nhất là mũi nhọn chính sách tiền tệ với cả hai công cụ lãi suất điều hành và tăng trưởng tín dụng mạnh mẽ, triển vọng kinh doanh của các ngân hàng kỳ vọng sẽ có sự khởi sắc trong các quý cuối năm khi thách thức bên ngoài đã dần dịu đi đồng thời các chính sách đã có đủ thời gian thẩm thấu vào nền kinh tế thực. VPBank với nền tảng vốn lớn sau thương vụ phát hành riêng lẻ và room tín dụng được mở rộng mạnh mẽ được kỳ vọng sẽ có sự tăng trưởng tích cực trong các tháng cuối năm, hứa hẹn đạt kế hoạch kinh doanh đã đề ra.