Toàn cảnh nợ xấu ngân hàng

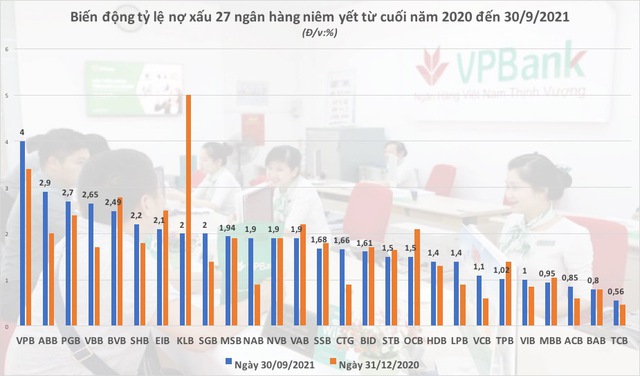

Theo số liệu từ báo cáo tài chính quý III/2021 vừa công bố, dư nợ xấu tuyệt đối tại 27 ngân hàng niêm yết tính đến 30/9 đã tăng lên 111 nghìn tỷ đồng, cao hơn 26% so với thời điểm đầu năm. Tuy nhiên, cần lưu ý rằng, tỷ lệ nợ xấu trung bình của 27 ngân hàng là 1,76%, chỉ nhỉnh hơn 0,06% so với thời điểm cuối năm 2020 và trong ngưỡng an toàn. Xét tới độ "xấu" trong tài sản một ngân hàng, thường nhà đầu tư sẽ nhìn vào tỷ lệ nợ xấu/tổng tín dụng thay vì tổng nợ xấu.

Nguồn: BCTC ngân hàng quý III/2021

Theo thống kê của Nhadautu.vn, 10/27 ngân hàng có tỷ lệ nợ xấu tăng trong 9 tháng đầu năm 2021. Điều này là diễn biến bình thường, đặc biệt trong bối cảnh nền kinh tế, doanh nghiệp đang phải đối mặt với rất nhiều khó khăn từ dịch bệnh COVID-19. Nhưng cũng có một điểm rất đáng lưu ý là sự gia tăng mạnh của nợ xấu cả về trị số tuyệt đối cũng như tỷ lệ tương đối của nhóm ngân hàng quốc doanh - đây cũng là nguyên nhân chính đẩy tổng nợ xấu của ngành ngân hàng tăng mạnh 9 tháng qua.

Cụ thể, như Vietcombank, tỷ lệ nợ xấu đã tăng gần gấp đôi đầu năm lên mức 1,1%. Trong đó, nợ xấu nhóm 4 tăng 14 lần, nhóm 5 tăng 45% và chiếm tới 60% tổng nợ xấu; ở Vietinbank, tỷ lệ nợ xấu cũng tăng gần gấp đôi so với cuối năm 2020 lên mức 1,66%. Trong đó, nợ nhóm 4 tăng gấp 10 lần và chiếm 64% tổng nợ xấu. BIDV dù có tỷ lệ nợ xấu giảm nhẹ, đứng ở mức 1,61% nhưng nợ xấu nhóm 5 cũng chiếm tới 76% tổng nợ xấu. 3 ngân hàng này đã chiếm gần 1/2 tổng tín dụng của 27 ngân hàng niêm yết việc tăng mạnh tỷ lệ nợ xấu cũng như giá trị tuyệt đối sẽ ảnh hưởng lớn tới con số chung toàn ngành.

Theo thông tin được Phó Thống đốc NHNN Nguyễn Kim Anh đưa ra: "Tính đến cuối tháng 6/2021, nếu tính cả nợ bán cho VAMC chưa xử lý và các khoản tiềm ẩn trở thành nợ xấu là 3,66% và thêm cả các khoản nợ không bị chuyển nợ xấu do được cơ cấu lại theo Thông tư 01 thì tỷ lệ này là 7,21%".

Như vậy, đâu đó còn khoảng 5,5% tỷ lệ nợ xấu đang nằm ngoài bảng cân đối kế toán của các ngân hàng, tương đương với khoáng 380.000 tỷ đồng nợ xấu đang ở dưới dạng nợ xấu bán cho VAMC, nợ tái cơ cấu, tiềm ẩn thành nợ xấu. Con số này cũng gần tương đương với báo cáo mới đây của NHNN về dư nợ tái cơ cấu là tính đến cuối tháng 9, các TCTD đã cơ cấu lại thời hạn trả nợ theo Thông tư 01 cho dư nợ 238.000 tỷ đồng (ngoài ra còn khoảng 100.000 tỷ nợ bán cho VAMC).

Tuy nhiên, theo Phó Thống đốc NHNN, đơn vị quản lý và Chính phủ đã cơ bản nắm được thực trạng nợ xấu và đề ra những phương án giải quyết. Các Thông tư 01, 03, 14 là một trong những phương án tạm thời vừa hỗ trợ nền kinh tế, hỗ trợ doanh nghiệp và cả ngân hàng để không gây tắc nghẽn mạch máu kinh tế.

Thông tư 03 đã yêu cầu các ngân hàng trích lập dự phòng dần các khoản nợ do ảnh hưởng COVID-19 được tái cơ cấu trong vòng 3 năm (2021, 2022, 2023). Theo đó, trong năm 2021, các ngân hàng phải trích lập tối thiểu 30% cho các khoản nợ tái cơ cấu đang hạch toán ngoại bảng.

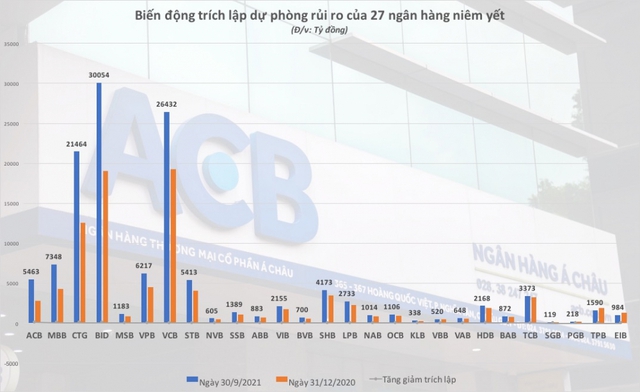

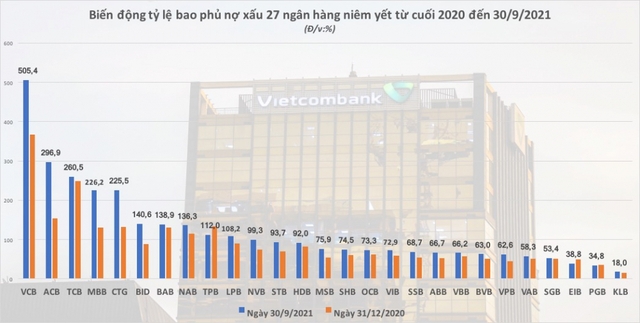

Thống kê tỷ lệ trích lập dự phòng và tỷ lệ bao nợ xấu của các ngân hàng có thể thấy những con số rất lớn đã được trích trong 9 tháng.

Nguồn: BCTC ngân hàng quý III/2021

Nguồn: BCTC ngân hàng quý III/2021

Thống kê cho thấy, các ngân hàng có tổng tài sản lớn có ưu thế về nguồn lực hơn để gia tăng dự phòng rủi ro so với nhóm ngân hàng nhỏ. Dẫn đầu về tốc độ gia tăng trích lập dự phòng rủi ro trong 9 tháng đầu năm lần lượt là ACB (tăng 93%), MB (tăng 73%), CTG (tăng 70%), BID (tăng 57%), VPBank (tăng 38%), VCB (tăng 37%); chỉ có 3 ngân hàng giảm trích lập dự phòng rủi ro trong 9 tháng là EIB (-23%), TPBank (-16,6%), PGBank (-3,5%).

Gia tăng trích lập dự phòng sẽ ảnh hưởng trực tiếp tới lợi nhuận ngân hàng. Tuy nhiên, việc này được cho là cần thiết trong bối cảnh dịch bệnh dù dần được kiểm soát nhưng vẫn còn rất nhiều rủi ro, bất định đến từ nền kinh tế ảnh hưởng tới sức khoẻ của doanh nghiệp; nợ xấu chắc chắn sẽ gia tăng trong cả ngắn và trung hạn. Nhiều ngân hàng có mức tăng trưởng lợi nhuận quý 3 giảm hoặc tăng rất thấp phần lớn đến từ gia tăng trích lập dự phòng rủi ro.

Về tỷ lệ bao phủ nợ (một trong những chỉ số dùng để đánh giá khả năng phòng thủ của ngân hàng trước những rủi ro liên quan đến nợ xấu) thì Vietcombank vẫn là ngân hàng dẫn đầu về tỷ lệ bao phủ nợ với 505%, tiếp theo là ACB (297%), TCB (260%), MB (226%) và CTG (225%). Tỷ lệ bao phủ nợ thấp vẫn là những ngân hàng có quy mô tài sản nhỏ như KLB, PGB, BVB, VBB, SGB, ABB (tỷ lệ bao phủ nợ từ 18-70%).

Bảng xếp hạng về trích lập dự phòng của ngân hàng trong quý 4 và cả năm 2021 sẽ còn nhiều thay đổi tuỳ thuộc vào khẩu vị rủi ro của từng ngân hàng và việc áp dụng quy định của cơ quan quản lý. Đại diện Vietcombank cho biết, ngân hàng này sẽ là ngân hàng đầu tiên trích lập dự phòng 100% cho cả dư nợ tái cơ cấu theo Thông tư 01, 14, 03 của NHNN trong năm 2021. Điều này có thể làm ảnh hưởng lợi nhuận ngân hàng trong năm 2021 nhưng sẽ có lợi trong các năm 2022, 2023 khi các ngân hàng khác tiếp tục phải trích lập dự phòng cho các khoản nợ xấu phát sinh sau Thông tư 14.

Nợ xấu có thể sẽ tiếp tục xấu trong quý IV và gánh nặng dự phòng rủi ro sẽ là gánh nặng, ảnh hưởng không nhỏ tới lợi nhuận nhiều ngân hàng về cuối năm.