Toàn cảnh cho vay bất động sản và trái phiếu doanh nghiệp tại các ngân hàng

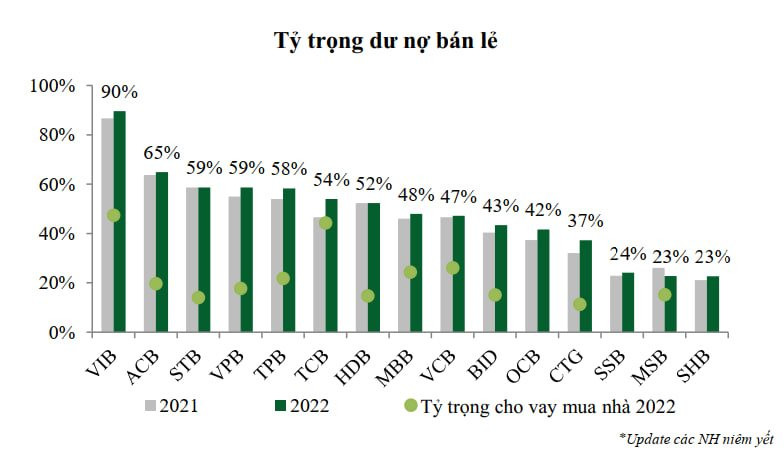

Trong báo cáo phân tích mới phát hành, Chứng khoán Vietcombank (VCBS) cho biết, cho vay mua nhà là động lực tăng trưởng chính của tín dụng hệ thống ngân hàng Việt Nam năm 2022. Cuối 2022, dư nợ cho vay mua nhà tăng 31,1% nhanh gấp hơn 2 lần tăng trưởng tín dụng toàn hệ thống, chiếm hơn 14,5% tổng dư nợ. Động lực tăng trưởng đến từ nhu cầu mua nhà để ở thực vẫn ở mức cao, trong khi nhu cầu đầu tư tài sản đang dần hạ nhiệt.

Nguồn VCBS

Theo VCBS, trong dài hạn, cơ cấu dân số trẻ và tầng lớp trung lưu tăng nhanh tiếp tục góp phần mở rộng quy mô các sản phầm tín dụng bán lẻ Cho vay mua nhà, Cho vay mua ô tô và Tín dụng tiêu dùng.

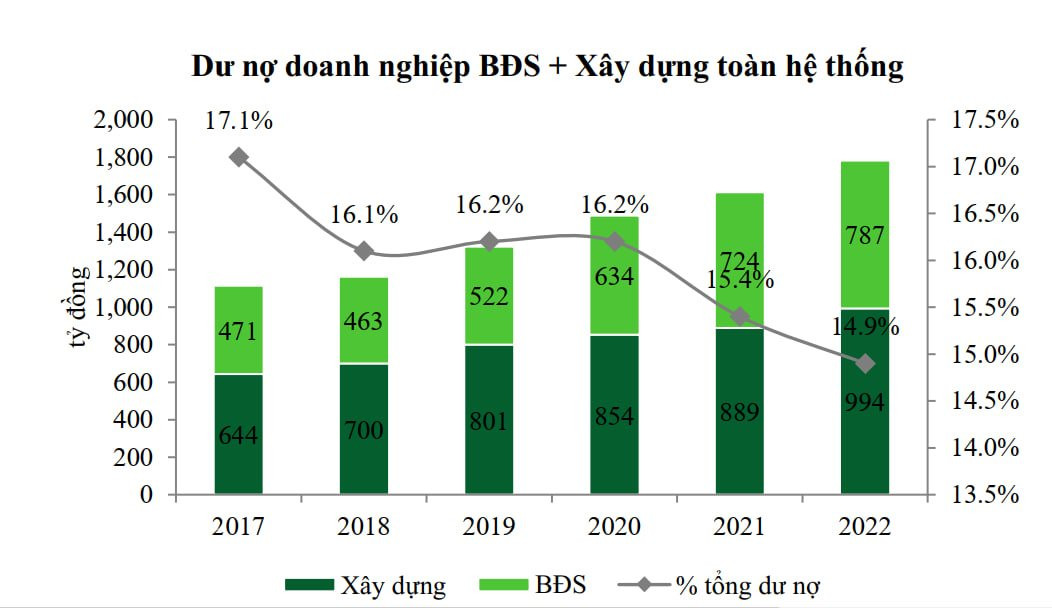

Trong khi đó, dư nợ cho vay doanh nghiệp kinh doanh BĐS và dư nợ lĩnh vực xây dựng của các tổ chức tín dụng tăng 10,4%, chậm hơn tăng trưởng tín dụng toàn ngành, chiếm lần lượt 6,6% và 8,3% tổng dư nợ.

Nguồn VCBS

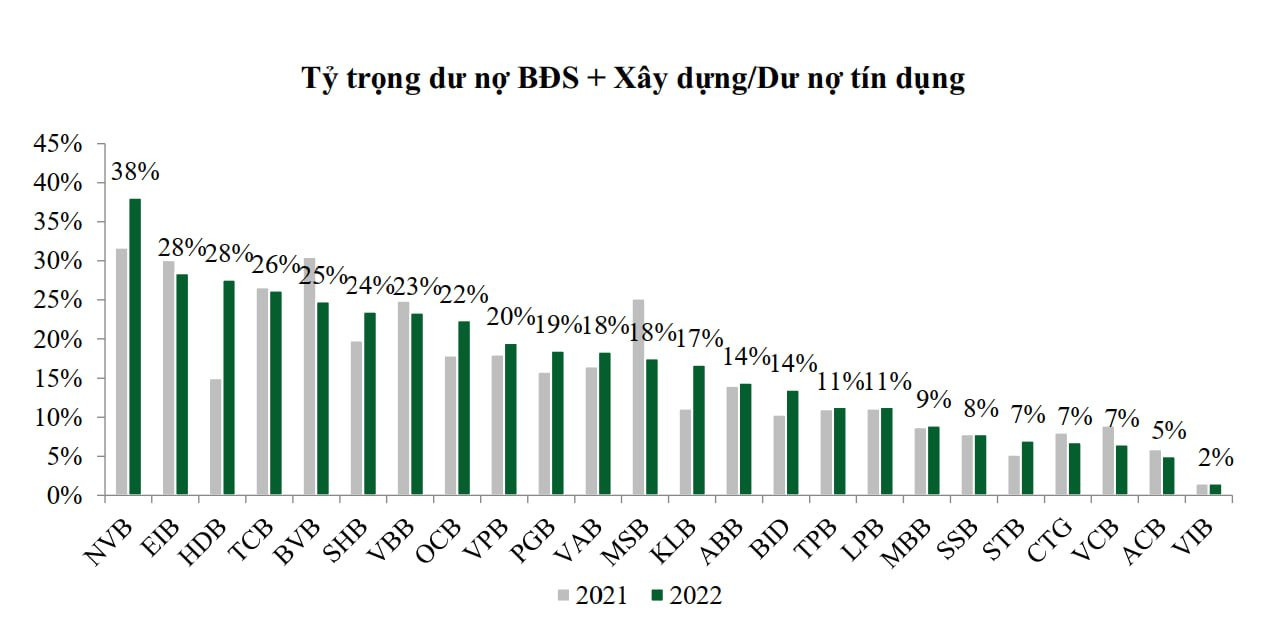

VCBS cho rằng, trong các ngân hàng có tỷ trọng cho vay bất động sản, xây dựng cao trong danh mục tín dụng thì trừ Techcombank hạn chế được rủi ro nhờ lợi thế về CAR và chất lượng tài sản tốt, còn lại là các ngân hàng quy mô nhỏ, chất lượng tài sản ở mức trung bình – thấp.

Nguồn VCBS

Nhóm phân tích cũng nhận định, do bị giới hạn về tỷ lệ vốn ngắn hạn cho vay trung dài hạn, hệ số CAR, room tín dụng, trong giai đoạn này các ngân hàng không ưu tiên giải ngân cho lĩnh vực kinh doanh bất động sản (có hệ số rủi ro là 200%) và vay mua nhà phân khúc cao cấp giá trị trên 4 tỷ đồng (hệ số rủi ro là 150%), thay vào đó tập trung cấp tín dụng cho vay mua nhà ở xã hội và nhà phân khúc thấp dưới 1,5 tỷ đồng có hệ số rủi ro dưới 50%.

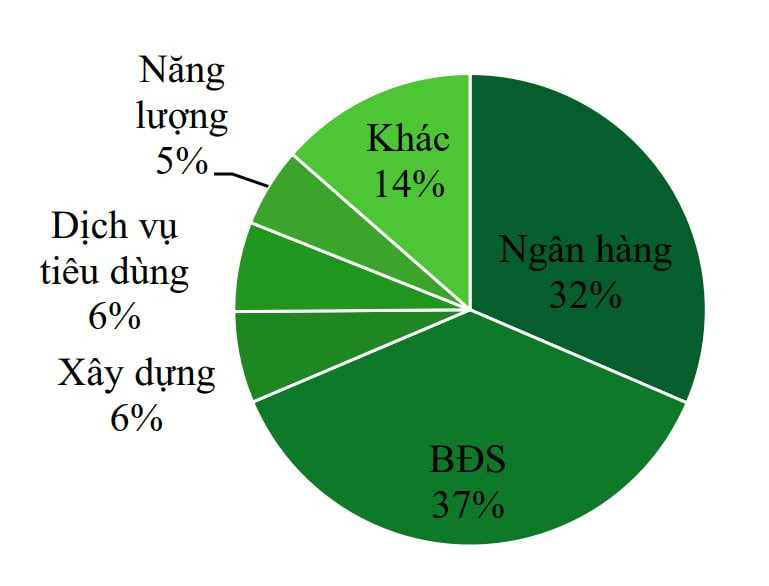

Về trái phiếu doanh nghiệp, VCBS cho biết đây là giải pháp huy động vốn cho các doanh nghiệp khó tiếp cận tín dụng ngân hàng, thuộc ngành có rủi ro cao như doanh nghiệp BĐS (chiếm 37% lượng TPDN đang lưu hành), xây dựng (chiếm 6%), năng lượng (chiếm 5%).

Nguồn VCBS

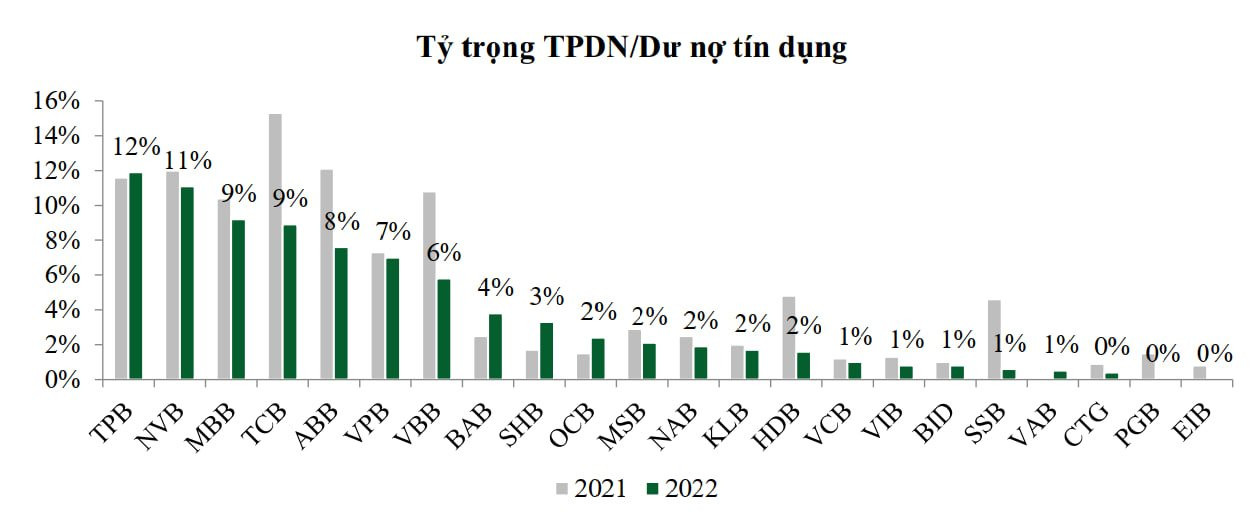

Theo VCBS, các ngân hàng hiện nắm giữ trên 20% lượng TPDN đang lưu hành, chiếm khoảng 2,3% tổng dư nợ tín dụng. TPDN được thẩm định như một khoản cho vay trung và dài hạn, bao gồm phương án kinh doanh, nguồn tiền, khả năng trả nợ, có đầy đủ tài sản đảm bảo.

Nguồn VCBS

Trong bối cảnh thị trường trái phiếu kém lạc quan và hạn mức tăng trưởng tín dụng hạn chế, nhiều ngân hàng giảm tỷ trọng nắm giữ trái phiếu doanh nghiệp. Trong khi hoạt động mua lại trước hạn được các doanh nghiệp BĐS đẩy mạnh do tâm lý lo ngại của nhà đầu tư và nhằm giảm bớt áp lực nợ đáo hạn khi chính sách kiểm soát nguồn vốn khiến các dự án khó triển khai tiếp.

VCBS cũng cho rằng, Nghị định 08 bổ sung quy định đàm phán kéo dài thời hạn trái phiếu là bước đầu tiên tạo khung pháp lý cần thiết giúp doanh nghiệp có thêm thời gian và không gian xử lý lượng trái phiếu đến hạn, góp phần tháo gỡ khó khăn về vốn trong ngắn hạn.