Phát đạt (PDR) huy động thêm 110 tỷ trái phiếu lãi suất 13%/năm, nhà đầu tư ngoại mua một nửa

CTCP Phát triển BĐS Phát Đạt (PDR) đã hoàn tất đợt phát hành thứ 9 với tổng giá trị 110 tỷ đồng. Được biết, giá trị ban đầu Công ty dự kiến huy động 130 tỷ, HĐQT Công ty đã thống nhất điều chỉnh về 110 tỷ đồng.

Trái phiếu chào bán là trái phiếu không chuyển đổi, có tài sản đảm bảo và không kèm chứng quyền, kỳ hạn 1 năm. Tài sản bảo đảm là 8,5 triệu cổ phiếu PDR. Trên thị trường, cổ phiếu PDR đang tích luỹ mạnh ở mức 26.100 đồng/cp.

Lãi suất 13%/năm, kỳ trả lãi 3 tháng/lần. Công ty phát hành riêng lẻ thông qua đại lý là Chứng khoán Thành Công, đại lý quản lý tài sản đảm bảo là Chứng khoán HSC. Thời gian thực hiện nhằm ngày 15/11/2019.

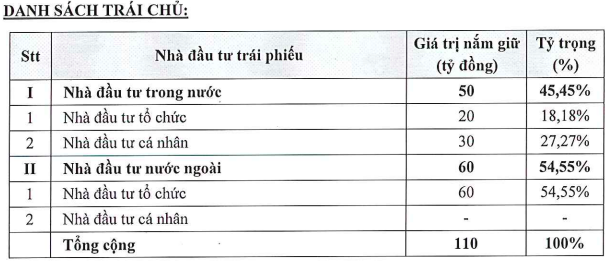

Kết quả thu về, nhà đầu tư tổ chức trong nước mua 18,18% tỷ trọng tương đương 20 tỷ đồng. Nhà đầu tư cá nhân trong nước mua vào 30 tỷ, tương đương 27,27% lượng chào bán. Đặc biệt, nhà đầu tư là tổ chức nước ngoài mua lượng lớn đợt trái phiếu trên với giá trị 60 tỷ đồng, tương đương tỷ trọng 54,55% cả lô.

Về Phát Đạt, công ty là cái tên huy động vốn qua trái phiếu được nhắc đến nhiều nhất với lãi suất đưa ra ở mức cao và 9 lần thực hiện chào bán. Mới đây, Phát Đạt cũng thông qua chào bán trái phiếu lần 8 với 175 tỷ đồng, lần trước đó vào mức 80 tỷ đồng. Tính chung từ đầu năm đến nay, Phát Đạt huy động khoảng 1.800 tỷ đồng qua trái phiếu, lãi suất cao nhất lên đến 14,45%.

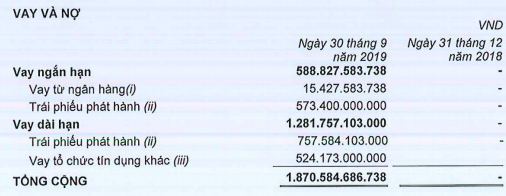

Tính đến thời điểm 30/9/2019, tổng nợ Phát Đạt vào mức 8.417 tỷ đồng, tăng hơn 11% so với đầu kỳ, trong đó nợ vay (ngắn và dài) chiếm hơn 22% tổng nợ, ghi nhận 1.871 tỷ đồng. Trong đó, giá trị huy động vốn qua trái phiếu vào khoảng 1.100 tỷ đồng.