NHNN sửa quy định về tỷ lệ LDR, có hiệu lực ngay từ đầu năm 2023, ngân hàng nào sẽ được hưởng lợi?

Ngày 31/12/2022, NHNN đã ban hành Thông tư 26/2022/TT-NHNN sửa đổi, bổ sung một số điều của Thông tư số 22/2019/TT-NHNN quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài. Thông tư có hiệu lực từ 31/12/2022.

Theo đó, Thông tư 26/2022/TT-NHNN sửa đổi, bổ sung điểm a khoản 4 Điều 20 và khoản 2 Điều 24 của Thông tư 29.

Theo đó, Ngân hàng, chi nhánh ngân hàng nước ngoài được tính một phần tiền gửi có kỳ hạn Kho bạc Nhà nước khi tính tỷ lệ dư nợ cho vay so với tổng tiền gửi (LDR) và có lộ trình giảm dần. Cụ thể:

(i) Từ ngày Thông tư này có hiệu lực thi hành đến 31/12/2023: trừ 50% số dư tiền gửi Kho bạc Nhà nước (ii) Từ ngày 1/1/2024 đến 31/12/2024: trừ 60% số dư tiền gửi Kho bạc Nhà nước (iii) Từ ngày 1/1/2025-31/12/2025: trừ 80% số dư tiền gửi Kho bạc Nhà nước (iv) Từ 1/1/2026: trừ 100% số dư tiền gửi Kho bạc Nhà nước.

NHNN vẫn giữ nguyên quy định về trần tỷ lệ LDR áp dụng cho các ngân hàng thương mại là 85%. Đồng thời, cách tính tổng cho vay không thay đổi.

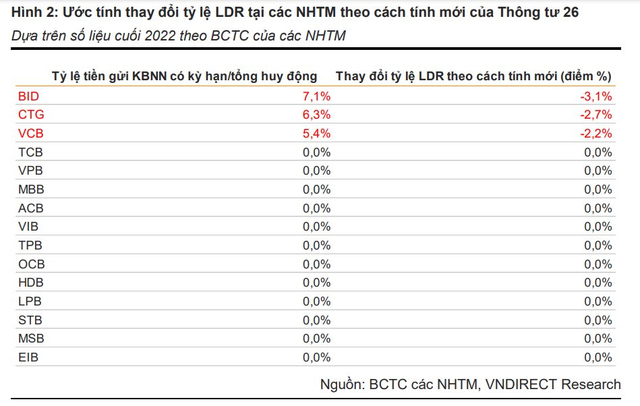

Các chuyên gia phân tích của Chứng khoán VNDirect đánh giá, Thông tư 26 sẽ có tác động tích cực lên thanh khoản hệ thống, khi có khoảng 50% tiền gửi Kho bạc Nhà nước có kỳ hạn tại các Ngân hàng thương mại (ước tính khoảng hơn 150 nghìn tỷ đồng, dựa trên số liệu báo cáo tài chính Quý 4/2022), sẽ có khả năng được tính vào phần dư địa cho vay của hệ thống. Theo đó phần nào sẽ giảm áp lực lên lãi suất cho vay. Nhóm phân tích cho rằng Thông tư 26 sẽ mang lại lợi thế cho các ngân hàng có nguồn tiền gửi dồi dào từ Kho bạc Nhà nước. Vietcombank, BIDV, VietinBank sẽ được hưởng lợi khi tỷ lệ LDR mới giảm đáng kể.

Một nội dung khác tại Thông tư 26, Ngân hàng thương mại chưa đáp ứng được tỷ lệ an toàn vốn quy định tại Thông tư 41/2016/TT-NHNN thực hiện lộ trình tuân thủ tỷ lệ an toàn vốn tại Thông tư 41 theo Phương án cơ cấu lại gắn với xử lý nợ xấu được phê duyệt sau khi có ý kiến của cấp có thẩm quyền theo quy định tại Quyết định số 689/QĐ-TTg. Trong thời gian chưa áp dụng Thông tư 41, ngân hàng thương mại thực hiện tỷ lệ an toàn vốn quy định tại Thông tư 22/2019.