Ngân hàng cho vay vào đâu?

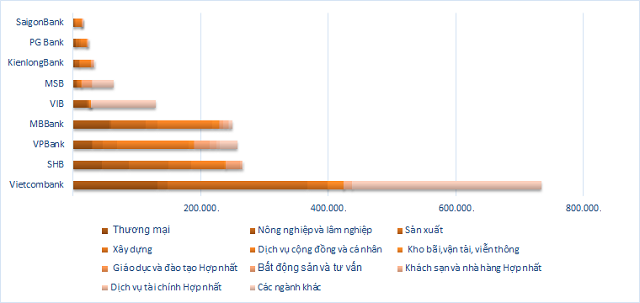

Theo thống kê của Người Đồng Hành với 20 ngân hàng trên thị trường, có 9 đơn vị công bố cơ cấu dư nợ theo nhóm ngành trong BCTC quý IV.

Cơ cấu dư nợ theo lĩnh vực tại các ngân hàng. Đơn vị: tỷ đồng.

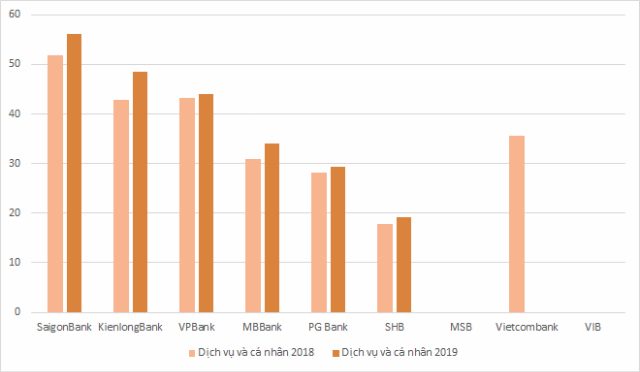

Tỷ trọng cho vay cá nhân tăng, dẫn đầu các lĩnh vực

Cho vay cộng đồng và cá nhân là một trong những mảng chiếm tỷ trọng lớn nhất tại các ngân hàng. Đơn cử, tại SaigonBank mảng này chiếm 56% cơ cấu, tăng gần 5 điểm phần trăm so với năm trước. Hay tại VPBank, mảng này chiếm hơn 44%, tăng 1 điểm phần trăm; tại KienLongBank chiếm 49% tăng 5 điểm phần trăm và MB chiếm 34%, tăng 3 điểm phần trăm.

Xét về giá trị, VPBank dẫn đầu với 113.240 tỷ đồng cho vay mảng này, tăng 18% so với năm trước. VPBank là một trong những ngân hàng bán lẻ lớn nhất trên thị trường hiện nay, với sự đóng góp công ty tài chính lớn nhất hiện nay, FE Credit. Ngân hàng này cho biết lợi nhuận đến từ phân khúc khách hàng cá nhân trong 2019 đã tăng hơn 120% so với năm trước.

Ngân hàng bán lẻ nhắm đến các khách hàng cá nhân, doanh nghiệp vừa và nhỏ đang là xu hướng và được đẩy mạnh. Đây là nguyên nhân khiến tỷ trọng dư nợ bán lẻ tại các nhà băng đi lên.

Tỷ trọng cho vay dịch vụ và cá nhân tại ngân hàng. Đơn vị: %. |

Riêng Vietcombank năm 2019 không ghi nhận dư nợ tại dịch vụ cộng đồng, cá nhân, mảng từng chiếm 35,6%, đứng đầu cơ cấu cho vay năm trước. Tuy nhiên, ngân hàng này ghi nhận khoản dư nợ gần 298.000 tỷ đồng vào tại ngành khác, chiếm 40% cơ cấu. Mở rộng bán lẻ cũng là một trong 3 trụ cột phát triển hoạt động kinh doanh của Vietcombank, tứng được lãnh đạo ngân hàng đề cập, bên cạnh dịch vụ và kinh doanh vốn.

Tương tự, VIB và MSB cũng là 2 đơn vị có chiến lược đẩy mạnh bán lẻ nhưng không ghi nhận dư nợ tại mục dịch vụ cộng đồng và cá nhân. Trong khi đó, dư nợ tại mục ngành khác trên báo cáo luôn ở mức cao lần lượt 78% với VIB và 51% với MSB, tăng lần lượt 4 và 18 điểm phần trăm so với năm trước.

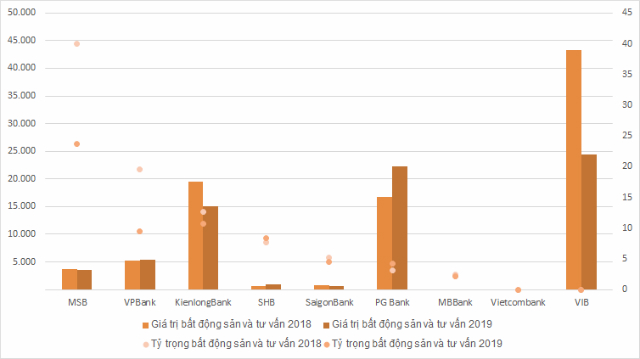

Giảm tỷ trọng cho vay bất động sản

Trong 9 đơn vị công bố cấu trúc nợ, có 2 ngân hàng không ghi nhận cho vay tại bất động sản và tư vấn là Vietcombank và VIB, 5 nhà băng giảm tỷ trọng trong tổng dư nợ và chỉ 2 đơn vị báo tăng 1 điểm phần trăm.

MSB có sự thay đổi tỷ trọng dư nợ bất động sản lớn nhất với việc giảm 16 điểm phần trăm trong năm 2019, xuống 23,7%, cao nhất trong số các ngân hàng khảo sát. Giá trị dư nợ mảng này giảm 23% từ 19.512 tỷ đồng tại cuối năm 2018, xuống gần 15.040 tỷ đồng năm 2019.

Theo sau MSB, VPBank giảm tỷ trọng cho vay bất động sản từ gần 20% xuống chưa tới 10%. Giá trị dư nợ mảng này giảm 44% xuống 24.361 tỷ đồng vào cuối năm qua.

Một số đơn vị khác giảm nhẹ tỷ trọng như KienLongBank giảm từ 12,7% xuống 10,7%, MB giảm từ 2,4% xuống 2,1%, SaigonBank từ 5,2% xuống 4,5%.

Cơ cấu cho vay bất động sản và tư vấn tại các ngân hàng. Đơn vị: tỷ đồng, % |

Việc giảm tỷ trọng dư nợ bất động sản được cho là động thái của các ngân hàng với Thông tư 22/2019 của NHNN về giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài, hướng đến siết cho vay với các lĩnh vực rủi ro như bất động sản. Văn bản này quy định từ 1/1/2020 đến ngày 30/9/2020, tỷ lệ tối đa của nguồn vốn ngắn hạn được sử dụng để cho vay trung và dài hạn là 40%, từ tháng 10/2022 sẽ giảm xuống còn 30%.

Bên cạnh đó, NHNN tăng hệ số rủi ro kinh doanh bất động sản từ 150% lên 200%. Đối với các khoản phải đòi khác có giá trị từ 4 tỷ đồng trở lên (sau khi trừ đi khoản phải đòi của khách hàng đã áp dụng hệ số rủi ro 50%) sẽ bị áp hệ số rủi ro 120%, có hiệu lực từ 1/1/2020 đến hết 31/12/2020 và sau đó sẽ nâng lên 150% từ 1/1/2021.

Ở chiều ngược lại, SHB và PGBank là 2 đơn vị tăng tỷ tọng dư nợ bất động sản, lần lượt 0,7 và 1 điểm phần trăm, chiếm 8% và 4% trong cơ cấu. Giá trị cho vay mảng này tăng tương ứng lần lượt 33%, 44%.

Ngoài bất động sản và cá nhân, thương mại, sản xuất và nông nghiệp cũng là các mảng được nhiều ngân hàng giải ngân cho vay với tỷ trọng cao. Đơn cử dư nợ mảng nông nghiệp của KienLongBank chiếm 21% cơ cấu, với hơn 7.136 tỷ đồng. MB cho vay thương mại 56.817 tỷ đồng, chiếm 22% tổng dư nợ của ngân hàng, hay mảng sản xuất chiếm 21-29% dư nợ tại MB, SHB và Vietcombank.