Một ngân hàng trong nhóm Big 4 vừa tăng lãi suất huy động từ tháng 6

Hôm nay (1/6), ngân hàng BIDV đã công bố biểu lãi suất huy động mới áp dụng từ tháng 6/2022. Lần điều chỉnh lãi suất huy động gần nhất của BIDV là từ cách đây gần 1 năm (từ tháng 8/2021).

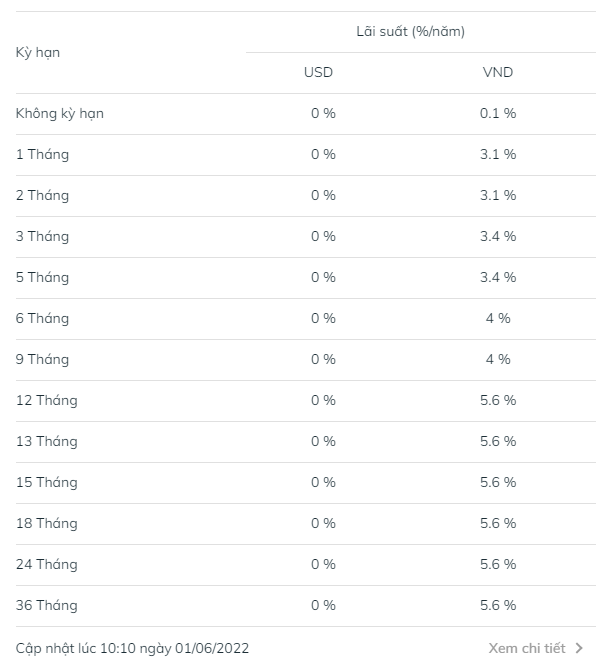

Đáng chú ý, BIDV đã tăng lãi suất ở các kỳ hạn dài (từ 12 tháng trở lên) thêm 0,1 điểm phần trăm lên 5,6%/năm. Trong khi đó, ngân hàng giữ nguyên lãi suất các kỳ hạn ngắn, hiện kỳ hạn 6 tháng – 9 tháng là 4%/năm, kỳ hạn 3 – 5 tháng là 3,4%/năm, 1-2 tháng là 3,1%/năm.

Dù điều chỉnh tăng, lãi suất của BIDV vẫn đang thuộc nhóm thấp nhất trên thị trường, cùng với Vietcombank, VietinBank có lãi suất cao nhất chỉ 5,6%/năm. Agribank còn có lãi suất thấp hơn là chỉ 5,5%/năm.

Biểu lãi suất mới của BIDV

Trong khi BIDV tăng lãi suất huy động thì Vietcombank mới đây công bố biểu lãi suất huy động cho hình thức gửi trực tuyến trên website, cộng thêm 0,1%/năm so với hình thức gửi tại quầy.

Hơn nửa năm trở lại đây, bất chấp việc mặt bằng lãi suất huy động ở các ngân hàng tư nhân tăng lên đáng kể, nhóm Big 4 vẫn "bật động", đứng ngoài cuộc đua. Hầu hết những ngân hàng tư nhân lớn đều đã tăng lãi suất, ngay cả Techcombank - ngân hàng duy trì mức lãi suất thấp nhất thị trường trong năm 2020-2021 cũng vừa tăng mạnh. Năm 2021, lãi suất tại Techcombank ở nhiều kỳ hạn còn thấp hơn cả nhóm Big 4 nhưng hiện đã tăng lên cao nhất là 6,9%/năm.

Trên thực tế, dù niêm yết lãi suất huy động ở mức thấp nhất trên thị trường nhiều năm qua, tăng trưởng tiền gửi của nhóm Big 4 vẫn rất tốt. Năm 2021, tiền gửi của khách hàng tại VietinBank tăng tới 17,3% lên hơn 1,16 triệu tỷ đồng. 3 ngân hàng còn lại cũng có tăng trưởng rất mạnh: Agribank (9%), BIDV (12,5%), Vietcombank (10%).

Nhóm ngân hàng quốc doanh vẫn luôn có lợi thế về huy động vốn, không bị phụ thuộc quá nhiều vào việc tăng lãi suất do có mạng lưới phòng giao dịch rộng khắp cả nước. Hơn nữa, khác với các ngân hàng tư nhân, nhóm ngân hàng quốc doanh còn thực hiện nhiệm vụ trong việc góp phần điều tiết thị trường tiền tệ, giữ mặt bằng lãi suất cho vay ở mức thấp để hỗ trợ doanh nghiệp phục hồi sau dịch. Những diễn biến trong lịch sử cho thấy, động thái của nhóm ngân hàng này có tác động mạnh tới mặt bằng lãi suất khi họ nắm giữ thị phần rất lớn (chiếm gần 50% toàn hệ thống).

Theo chứng khoán VNDirect, lãi suất huy động sẽ còn chịu áp lực tăng từ giờ cho đến những tháng cuối năm do áp lực lạm phát có thể tăng cao trong những quý tới. Tuy nhiên, nhóm chuyên gia cho rằng mức tăng sẽ không quá lớn, chỉ khoảng 30-50 điểm cơ bản cho cả năm 2022. Theo đó, lãi suất tiền gửi kỳ hạn 12 tháng của các ngân hàng thương mại có thể tăng lên 5,9-6,1%/năm vào cuối năm 2022 (hiện ở mức 5,5-5,7%/năm), vẫn thấp hơn so với mức trước đại dịch là 7,0%/năm.

Trong khi đó, VCBS đưa ra dự báo mức tăng mạnh hơn. Chuyên gia của công ty chứng khoán này cho biết, mức độ biến động của lãi suất huy động sẽ tiếp tục phụ thuộc nhiều vào độ dồi dào của dòng vốn trên thị trƣờng liên ngân hàng. Cùng với đó, tốc độ tăng trưởng tín dụng và diễn biến lạm phát trong các quý tới cũng sẽ là yếu tố ảnh hưởng đến mức độ tăng của lãi suất huy động. Với dự báo áp lực lạm phát tiếp tục hiện hữu trong các tháng tiếp theo đi cùng với nhu cầu tăng trưởng tín dụng cao hơn trong giai đoạn phục hồi kinh tế, lãi suất huy động được dự báo có thể chịu áp lực tăng 100-150 bps trong cả năm 2022.