Chuyên gia Afin: Chứng khoán là kênh đầu tư dài hạn nhưng các biến động ngắn hạn có thể giúp nhà đầu tư tìm kiếm lợi nhuận lên đến 19%/năm

Trong bối cảnh giá cả hàng hoá tăng cao, các kênh đầu tư dù hấp dẫn nhưng tồn tại nhiều rủi ro, việc đầu tư sinh lợi trở thành bài toán khó cho nhiều người, đặc biệt với lớp trẻ khi số vốn ở mức vừa phải. Dưới góc nhìn đầu tư trong buổi chia sẻ mới đây, các chuyên gia lấy ví dụ bóc tách: Với 20 triệu mỗi tháng, mức sinh lời các kênh đầu tư có thể ước tính như sau:

+ Thứ nhất, gửi tiền tiết kiệm chỉ có thể đem lại tỉ suất sinh lời 5 - 6%/năm, nhưng với tình hình lạm phát hiện nay thì tiền gửi sẽ mất giá trị và lãi suất lời không nhiều.

+ Thứ hai, kênh đầu tư vàng & USD đây là hai kênh sinh lời kém nhất với tỷ suất lợi nhuận lần lượt tương ứng 6,1%/năm và 0,2%/năm. Hiện tại giá dầu đang tăng đột biến do tình hình chiến tranh thì về tương quan giá vàng sẽ biến động theo, tỷ suất sinh lời sẽ không ổn định.

+ Thứ ba, kênh đầu tư bất động sản tỷ suất sinh lời là 12,1%/ năm (theo báo cáo của Dragon Capital quý 1/2022). Hơn thế nữa, với số vốn hàng tháng 20 triệu thì khả năng cao là đầu tư chung, dễ gặp rủi ro về mặt pháp lý, khả năng thanh khoản bất động sản khá thấp.

+ Cuối cùng, kênh chứng khoán thì tổng hợp cho thấy trong 1 năm cổ phiếu có thể đem lại tỷ suất sinh lời lên tới 19,2%/năm. Như vậy, chứng khoán có thể được xem là kênh đầu tư dài hạn nhưng các biến động trong ngắn hạn có thể giúp nhà đầu tư dễ dàng tìm kiếm lợi nhuận. Việc đầu tư có được mức sinh lời ít nhất 10% một tháng là hoàn toàn khả thi nếu bạn có chiến lược đầu tư phù hợp.

Ngoài ra nếu đầu tư những cổ phiếu thường xuyên trả cổ tức tiền mặt khoảng 5-10% thì bạn cũng có thu nhập thêm mỗi tháng ngoài việc hưởng lợi nhuận từ việc tăng giá của cổ phiếu.

Chẳng hạn, cổ phiếu FPT là cổ phiếu tăng trưởng tốt với lợi nhuận sau thuế trung bình tăng trưởng 22% mỗi năm từ 2018-2022 cùng với tỷ suất cổ tức tiền mặt khoảng 15% mỗi năm thì bạn đã có lợi nhuận hơn 40% khi nắm giữ cổ phiếu FPT trong 3 năm. Việc đầu tư cổ phiếu tăng trưởng tốt như FPT cũng đã thể hiện đầu tư chứng khoán là nơi chúng ta có thể đầu tư dài hạn với số vốn 20 triệu mỗi tháng.

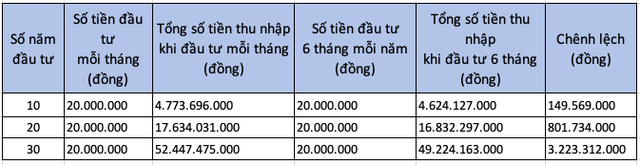

"Ngoài ra việc trích tiền thu nhập từ 10-20% mỗi tháng sẽ giúp bạn có thu nhập nhiều hơn với giả định rằng tỷ suất lợi nhuận từ đầu tư chứng khoán đem lại 10% mỗi năm. Chẳng hạn bạn trích 20 triệu từ nguồn vốn nhàn rỗi của bạn so với việc bạn gom lại 20 triệu 6 tháng để đầu tư cổ phiếu thì lợi nhuận thu về trong 10 năm từ việc đầu tư mỗi tháng sẽ nhiều hơn việc đầu tư 6 tháng 1 lần (chênh lệch khoảng 149 triệu đồng). Vì thế đầu tư 20 triệu mỗi tháng vào chứng khoán hàng tháng sẽ có lợi hơn. Việc đạt được 10% mỗi năm từ việc đầu tư chứng khoán là khả thi nếu bạn chọn được các cổ phiếu tốt để đầu tư", chuyên gia Afin nói thêm.

Năm 2022 các nhóm ngành như ngân hàng, chứng khoán, dầu khí, thủy sản, bán lẻ có nhiều tiềm năng tăng trưởng

Tuy nhiên với tình hình biến động của thị trường, chỉ có đầu tư vào những cổ phiếu giá trị trong thời điểm với số vốn nhỏ khi giá các cổ phiếu đang thấp, vẫn có thể có lãi ít nhất 10% mỗi năm. Trong đó, nhà đầu tư có thể lựa chọn các cổ phiếu có tiêu chí tăng trưởng trên nền tảng cơ bản, có câu chuyện tăng trưởng, các cổ phiếu thị giá từ 10.000-20.000 đồng và dùng chỉ báo phân tích kỹ thuật để lựa chọn điểm mua, điểm bán (ưu tiên dùng các chỉ báo xu hướng). Nhà đầu tư cũng có thể tham gia mua vào một vài chứng chỉ quỹ có mức sinh lợi cao trong quá khứ nếu như chưa có kinh nghiệm nhiều, ví dụ chứng chỉ quỹ của Dragon Capital như VFMVF1, VFMVF4, chứng chỉ quỹ của Vinacapital như VOEF, VESAF…

Chuyên gia cũng nhấn mạnh chiến lược tích lũy khá phù hợp trong tình hình thị trường biến động hiện nay. Có nghĩa là trong chiến lược này, nhà đầu tư trích ra 1 phần lương (10-20%) để đầu tư dần dần mỗi tháng. Theo đó, chỉ cần tập trung tìm hiểu và lựa chọn đúng 1 cổ phiếu tốt theo tiêu chí: doanh thu và lợi nhuận tăng trưởng suốt 3-5 năm gần nhất, có chia cổ tức đều đặn mỗi năm, giá thị trường không biến động mạnh. Cụ thể trong năm 2022, các nhóm ngành như ngân hàng, chứng khoán, dầu khí, thủy sản, bán lẻ có nhiều tiềm năng tăng trưởng khi các hoạt động kinh tế đã phục hồi sau dịch Covid-19.

"Với số vốn 20 triệu đồng, nhà đầu tư có thể mở tài khoản tại các công ty chứng khoán truyền thống. Tuy nhiên, do quy định của Ủy ban chứng khoán về giao dịch cổ phiếu theo lô 100, số vốn trên sẽ gặp hạn chế khi mua những cổ phiếu có thị giá lớn như FPT, MWG, VIC... Vấn đề này có thể được giải quyết thông qua các công ty công nghệ chứng khoán cho phép người dùng mua lô lẻ với vốn ít, thậm chí chỉ từ 10.000 đồng", đại diện cho biết.

Cuối cùng, các chuyên gia cũng khuyến cáo không nên "bỏ trứng vào một rổ" để giảm thiểu rủi ro tập trung, đa dạng danh mục đầu tư, song song nên tìm hiểu và sở hữu nhiều cổ phiếu thuộc các nhóm ngành khác nhau trên thị trường.