Chuyển động quỹ đầu tư tuần 27-30/4: VinaCapital bán DBC, Dragon bán PDR và CRE

Dragon Capital bán Cenland và Phát Đạt

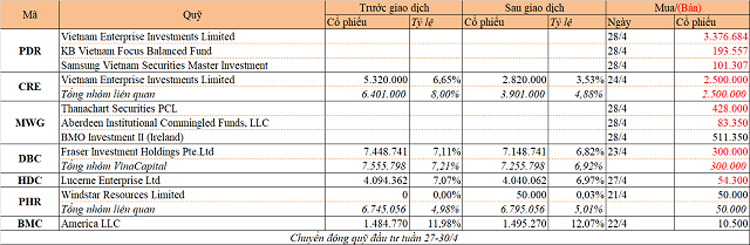

Thông qua Trung tâm Lưu ký chứng khoán (VSD), nhóm quỹ Dragon Capital bao gồm Vietnam Enterprise Investments Limited, Samsung Vietnam Securities và KB Vietnam đã chuyển quyền sở hữu tổng cộng 3,67 triệu cổ phiếu Phát triển Bất động sản Phát Đạt ( HoSE: PDR ). Ngày giao dịch là 28/4.

Bên nhận chuyển nhượng là các nhà đầu tư cá nhân và không phải là người có liên quan. Trong đó, bà Nguyễn Thị Mỹ Duyên nhận nhiều nhất với 1,67 triệu cổ phiếu. Hai nhà đầu tư còn lại gồm Nguyễn Tấn Thành và Nguyễn Thụy Hiền Triết cùng nhận 1 triệu cổ phiếu.

Giao dịch qua VSD sẽ không giới hạn biên độ. Nhưng nếu tạm tính theo thị giá ngày 28/4 là 25.050 đồng/cp, số cổ phần Dragon Capital bán ra khoảng 92 tỷ đồng.

Phát Đạt mới đây đã thông qua phương án phát hành gần 43 triệu cổ phiếu trả cổ tức với tỷ lệ 13%., tương ứng cổ đông sở hữu 100 cổ phiếu được nhận về 13 cổ phiếu mới. Nguồn vốn phát hành lấy từ lợi nhuận sau thuế chưa phân phối của năm 2019 với số dư hơn 871 tỷ đồng.

Theo báo cáo quý I, Phát Đạt ghi nhận doanh thu thuần chỉ đạt 629 tỷ đồng, giảm 63% do không còn doanh thu chuyển nhượng dự án, dù vậy giá vốn cũng giảm sâu giúp công ty có lãi sau thuế 158 tỷ đồng, tăng 3% so với cùng kỳ năm 2019.

Vietnam Enterprise Investments Limited, quỹ thành viên lớn nhất của Dragon Capital đã bán ra 2,5 triệu cổ phiếu Bất động sản Thế Kỷ (Cenland, HoSE: CRE ) trong ngày 24/4. Cả nhóm quỹ còn nắm giữ 3,9 triệu cổ phiếu, tỷ lệ sở hữu 4,88% và không còn là cổ đông lớn tại CenLand.

Dữ liệu giao dịch ngày 24/4, cổ phiếu CRE xuất hiện lệnh thỏa thuận đúng 2,5 triệu cổ phiếu với giá trị chuyển nhượng 39 tỷ đồng, tương đương mức giá 15.600 đồng/cp. Với thanh khoản khớp lệnh chỉ vài trăm nghìn cổ phiếu mỗi phiên, thỏa thuận này khả năng cao là của Dragon Capital.

Trong đợt IPO của Cenland vào năm 2018, Dragon Capital từng chi ra 11 triệu USD để sở hữu 13% cổ phần và VinaCapital chi 10 triệu USD để sở hữu 12% cổ phần CRE. Nhưng từ khi lên sàn chứng khoán, cổ phiếu CRE có xu hướng đi xuống từ gần 30.000 đồng/cp hiện chỉ còn quanh 15.000 đồng/cp, mất phân nửa giá trị so với thời điểm chào sàn.

Được thành lập từ năm 2002, Cenland là một trong năm công ty môi giới bất động sản lớn tại Việt Nam. Trong quý 1/2020, công ty đạt 42 tỷ đồng lợi nhuận sau thuế, giảm gần một nửa so với cùng kỳ năm trước.

VinaCapital tiếp tục bán Dabaco

Fraser Investment Holdings tiếp tục bán bán 300.000 cổ phiếu Tập đoàn Dabaco Việt Nam ( HoSE: DBC ) vào ngày 23/4. Giao dịch khiến nhóm VinaCapital giảm sở hữu xuống 7,2 triệu cổ phiếu, tỷ lệ 6,9% vốn.

Tính đến trước 17/4, nhóm VinaCapital vẫn còn sở hữu 9,8 triệu cổ phiếu DBC với tỷ lệ 9,3%. Như vậy nhóm quỹ ngoại đã liên tục bán ra 2,6 triệu cổ phiếu chỉ trong 1 tuần giao dịch. Ngoài ra, Chứng khoán SSI cũng bán hơn 2 triệu cổ phiếu DBC vào ngày 13/4 và không còn là cổ đông lớn.

Thời gian gần đây, Dabaco là cổ phiếu này "tăng nóng" từ vùng giá 15.000 đồng/cp cuối tháng 3 lên mức đỉnh lịch sử 30.000 đồng/cp. Đến nay cổ phiếu còn giao dịch quanh giá 27.7000 đồng/cp.

Đà tăng xuất hiện sau thông tin kết quả kinh doanh quý I khả quan với lợi nhuận sau thuế xấp xỉ 349 tỷ đồng, gấp 17 lần cùng kỳ năm trước. Trong năm 2020, Dabaco đặt kế hoạch lợi nhuận tăng 50% lên 457 tỷ đồng, nếu đạt được đây là mức lãi kỷ lục của công ty ngành chăn nuôi này.

Lucerne Enterprise Ltd bán thêm 54.300 cổ phiếu Phát triển nhà Bà Rịa-Vũng Tàu (Hodeco, HoSE: HDC ) để giảm sở hữu xuống còn 4 triệu cổ phiếu. Tính trong khoảng 17-27/4, quỹ đến từ Indonesia đã bán tổng cộng 607.850 cổ phiếu HDC.

HDC mới công bố doanh thu thuần quý I tăng hơn 33% đạt 151 tỷ đồng, từ đó báo lãi 42 tỷ đồng cao gấp 4,7 lần so với cùng kỳ năm trước. So với kế hoạch lãi sau thuế 200 tỷ đồng (tăng 37% thực hiện năm trước), công ty hoàn thành 21% mục tiêu về lợi nhuận.

Quỹ BMO Investment II (Irealand) đã mua 511.350 cổ phiếu Đầu tư Thế Giới Di Động ( HoSE: MWG ). Bên chuyển nhượng cổ phần là Thanachart Securities và Aberdeen Institutional Commingled Fund. Số cổ phiếu sang tay này có giá thị trường 42 tỷ đồng.

Windstar Resources Limited đã mua thêm 50.000 cổ phiếu Cao su Phước Hòa (HoSE: PHR) ngày 21/4 và giúp nhóm VinaCapital trở thành cổ đông lớn sở hữu gần 6,8 triệu cổ phiếu. America LLC mua thêm 10.500 cổ phiếu Khoáng sản Bình Định (HoSE: BMC) để sở hữu gần 1,5 triệu cổ phiếu sau ngày 22/4.