BIDV "lại" lên kế hoạch tăng vốn khủng, bỏ ngỏ kế hoạch cổ tức tiền hay cổ phiếu

Năm 2016, Ngân hàng này cũng đề ra một loạt các phương án tăng vốn nhưng không phương án nào được thực hiện thành công.

Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV, mã BID-HoSE) dự kiến sẽ tổ chức ĐHĐCĐ thường niên năm 2017 vào ngày 22/4 tới đây.

Theo tờ trình được Ngân hàng này công bố mới đây, BIDV tiếp tục lên kế hoạch tăng vốn khủng, dự kiến từ 34.187 tỷ đồng hiện tại lên 38.632 tỷ đồng.

Cụ thể, phương án tăng vốn của BIDV gồm 3 đợt với tổng vốn điều lệ tăng thêm là 4.445 tỷ đồng. Trong đó, nhà băng này sẽ phát hành cổ phiếu trả cổ tức 2016 khoảng 2.393 tỷ đồng, tương ứng tỷ lệ chi trả 7%. Ngoài ra, BIDV dự kiến phát hành cổ phiếu cho người lao động (ESOP) 1.026 tỷ đồng và phát hành riêng lẻ cho nhà đầu tư 1.026 tỷ với thời gian hạn chế chuyển nhượng cùng là 1 năm.

Hai phương án tăng vốn thông qua trả cổ tức bằng cổ phiếu và phát hành ESOP dự kiến thực hiện trong quý II - III/2017.

Tuy nhiên, cũng phải nhắc lại rằng, BIDV cũng từng lên nhiều kế hoạch tăng vốn trong kỳ họp ĐHĐCĐ năm trước. Cụ thể, BIDV đã đề xuất tăng vốn điều lệ thêm 9.446 tỷ đồng thông qua phát hành ra công chúng (211,8 triệu cp), phát hành từ thặng dư thoái vốn từ đơn vị kinh doanh và bán cổ phần công ty con (150,3 triệu cp), trả cổ tức 8,5% (290,5 triệu cổ phiếu) và phát hành cho cổ đông hiện hữu 291,9 triệu cổ phiếu trong đó Nhà nước sẽ tham gia mua bằng nguồn vốn ngân sách. Tuy nhiên, không phương án nào được thực hiện thành công.

Phương án trả cổ tức năm 2015 được BIDV để mở khả năng có thể trả bằng tiền hoặc trả bằng cổ tức. Cuối cùng, dưới áp lực từ Bộ Tài chính, BIDV đã chi trả cổ tức bằng tiền mặt cho các cổ đông, đóng góp hàng nghìn tỷ đồng cho Ngân sách Nhà nước.

Giá phát hành đối với cổ phiếu ESOP trong năm 2017 sẽ do HĐQT quyết định, đảm bảo nguyên tắc không thấp hơn giá trị sổ sách trên mỗi cổ phiếu tại thời điểm 31/12/2016. Còn đối với phương án chào bán riêng lẻ, giá bán dự kiến ủy quyền cho HĐQT quyết định theo phương thức thỏa thuận, có tính hấp dẫn so với giá giao dịch của cổ phiếu tại thời điểm chào bán, đảm bảo lợi ích tổng thể của BIDV và các cổ đông.

Ngoài 3 đợt phát hành cụ thể trên, HĐQT BIDV còn xin cổ đông thông qua phát hành cho nhà đầu tư nước ngoài khi có điều kiện thuận lợi, phát hành trái phiếu chuyển đổi hay phát hành cổ phiếu thưởng từ nguồn lợi nhuận còn lại.

Phương án phân phối lợi nhuận năm 2017 cũng được bỏ ngỏ tương tự. Cụ thể, BIDV dự kiến dành ra 3.662 tỷ đồng để chi trả cổ tức. Hình thức chi trả cổ tức bằng cổ phiếu và/hoặc bằng tiền mặt. Tỷ lệ chi trả cổ tức giảm từ 8,5% năm trước xuống 7% năm nay.

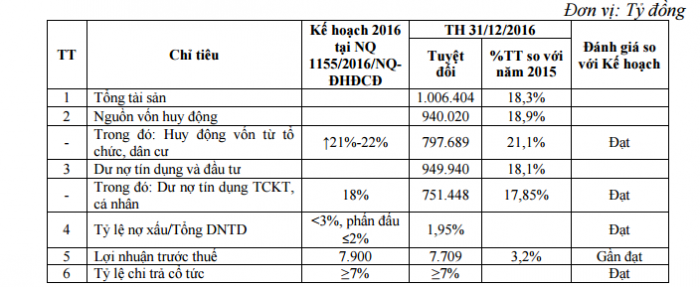

Năm 2016, lợi nhuận trước thuế hơn 7.700 tỷ, tăng 3,2% so với năm trước. Tỷ lệ ROE đạt 14,7%. Kế hoạch năm 2017, Ngân hàng đề ra chỉ tiêu huy động vốn tăng 16,5% và tín dụng tăng trưởng không quá 16%. Lợi nhuận trước thuế ở mức 7.750 tỷ đồng. Tỷ lệ cổ tức tối thiểu là 7% và không thấp hơn mức lãi suất tiết kiệm kỳ hạn 12 tháng.

Theo Thanh Thủy - NDH