VietinBank báo lãi quý III tăng 9,63%, nhận 26.000 tỷ tiền gửi của KBNN

Huy động vốn từ tiền gửi khách hàng tăng trưởng 10,7% so với đầu năm. Hỗ trợ đáng kể vào nguồn vốn quý này của VietinBank là tiền đi vay trên thị trường liên ngân hàng và tiền gửi của Kho bạc Nhà nước.

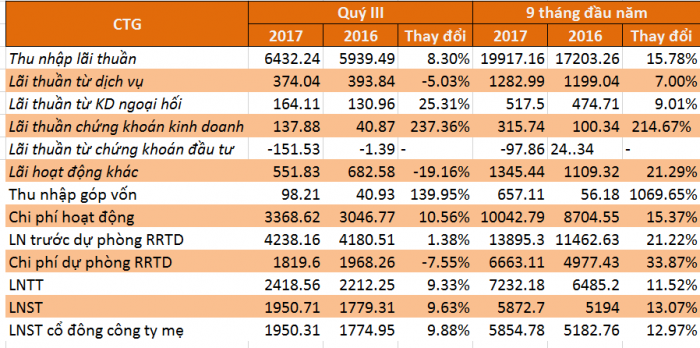

Ngân hàng TMCP Công Thương Việt Nam (VietinBank, mã CTG-HoSE) mới đây đã công bố báo cáo tài chính quý III với lợi nhuận sau thuế tăng 9,63%. Tăng trưởng lợi nhuận quý này thấp hơn nhiều so với mức 26% đạt được nhờ bán khoản đầu tư tại Aviva trong quý II.

Nguyên nhân chính hỗ trợ tăng trưởng lợi nhuận đến từ hoạt động mua bán chứng khoán kinh doanh với mức lãi thu được cao gấp 3,4 lần cùng kỳ, đạt 138 tỷ đồng. Tuy nhiên, đối với chứng khoán đầu tư, VietinBank phải trích lập 132 tỷ đồng khiến hoạt động mua bán chứng khoán đầu tư lỗ 151 tỷ đồng.

Nguồn thu chính của VietinBank vẫn đến từ hoạt động cho vay với thu nhập lãi thuần đạt 6.432 tỷ đồng, tăng 8,3% so với cùng kỳ nhưng lại thấp hơn 12% so với quý trước. Lãi hoạt động khác cao hơn so với quý trước đó nhưng lại giảm 19% cùng kỳ.

Các nguồn thu nhập tăng trưởng không quá mạnh nên dù chi phí dự phòng giảm gần 8% nhưng lợi nhuận ròng của VietinBank chỉ tăng 9,63%. Lợi nhuận sau thuế quý III của VietinBank đạt 1.951 tỷ đồng.

Lũy kế 9 tháng đầu năm, chi phí hoạt động của VietinBank đạt trên 10.000 tỷ đồng, tăng 15% so với cùng kỳ. Trong đó, gần 58% là chi phí cho nhân viên. Tăng trưởng lợi nhuận của VietinBank vẫn đạt hai chữ số với lãi sau thuế 9 tháng đạt 5.873 tỷ đồng, tăng 13%. Ở mức lãi trước thuế 7.232 tỷ đồng, VietinBank đã hoàn thành 82% kế hoạch đề ra.

Tính đến 30/9, tổng tài sản của VietinBank đạt 1,06 triệu tỷ đồng, tăng 11,9% so với thời điểm đầu năm. Trong đó, dư nợ cho vay khách hàng chiếm tỷ trọng lớn nhất trong tổng tài sản, đạt 753.887 tỷ đồng. Tăng trưởng tín dụng đạt hơn 15%.

Nợ xấu tăng 37% so với thời điểm đầu năm đã khiến tỷ lệ nợ xấu tăng từ 1,02% lên 1,21%. Trong đó, nợ nhóm 4 tăng mạnh nhất, từ 812 tỷ đồng lên gần 3.050 tỷ đồng.

[caption id="attachment_72486" align="aligncenter" width="554"] Cơ cấu nhóm nợ tại thời điểm 30/9[/caption]

Cơ cấu nhóm nợ tại thời điểm 30/9[/caption]

Huy động vốn từ tiền gửi khách hàng tăng trưởng 10,7% so với đầu năm, đạt hơn 725 nghìn tỷ đồng. Nguồn huy động từ kênh phát hành giấy tờ có giá lại giảm mạnh so với đầu năm, chủ yếu do VietinBank đáo hạn khoản trái phiếu 250 triệu USD hồi quý II/2018. Tuy nhiên, hiện nay, Nhà băng này đang chào bán trái phiếu ra công chúng với với tổng giá trị huy động là 4.200 tỷ đồng.

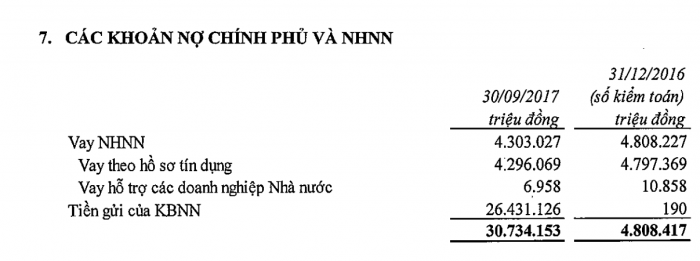

Để bổ sung nguồn vốn, quý vừa qua, VietinBank tăng mạnh vay trên liên ngân hàng. Tiền gửi và đi vay từ các TCTD khác tăng 32% so với thời điểm đầu năm, đạt 113 nghìn tỷ đồng. Đồng thời, tiền gửi của Kho bạc nhà nước (KBNN) tiếp tục tăng thêm 5.000 tỷ đồng so với quý II trước đó và tăng hơn 26.000 tỷ đồng từ đầu năm cũng hỗ trợ nguồn vốn của Ngân hàng.

[caption id="attachment_72485" align="aligncenter" width="700"] Tiền gửi KBNN hỗ trợ đáng kể nguồn vốn của VietinBank[/caption]

Tiền gửi KBNN hỗ trợ đáng kể nguồn vốn của VietinBank[/caption]

Với lợi nhuận đạt được trong quý III, lợi nhuận sau thuế chưa phân phối của VietinBank đã tăng lên 8.896 tỷ đồng, tương đương 23,6% vốn điều lệ. Dù vậy, vốn tự có hiện chỉ chiếm 5,83% tổng nguồn vốn.

Theo Thanh Thủy - NDH

.jpg)