VietABank báo lãi nửa đầu năm tăng 51%, tổng tài sản giảm gần 7%

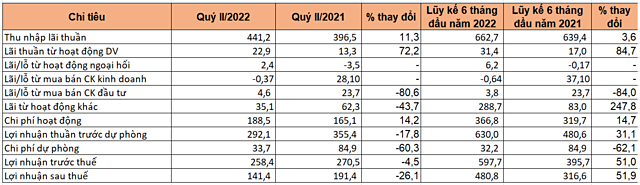

VietABank ( UPCoM: VAB ) công bố báo cáo tài chính hợp nhất quý II với thu nhập lãi thuần đạt 441,2 tỷ đồng, tăng 11,3% so với cùng kỳ năm 2021. Hoạt động dịch vụ báo lãi 23 tỷ đồng, tăng 72%. Mảng kinh doanh ngoại hối lãi 2,4 tỷ đồng trong khi cùng kỳ lỗ 3,5 tỷ đồng.

Hoạt động mua bán chứng khoán kinh doanh lỗ hơn 370 triệu đồng, trong khi cùng kỳ lãi 28,1 tỷ đồng. Mua bán chứng khoán đầu tư lãi 4,6 tỷ đồng, giảm hơn 80% so với cùng kỳ. Hoạt động khác cũng ghi nhận lãi giảm 43,7% xuống còn 35,1 tỷ đồng.

Quý II, ngân hàng trích lập chi phí dự phòng rủi ro tín dụng ở mức 33,7 tỷ đồng, giảm 60%. Sau khi trừ đi chi phí hoạt động hơn 188 tỷ đồng (tăng 14% so với cùng kỳ), ngân hàng báo lãi trước thuế 258 tỷ đồng, giảm 4,5%. Lợi nhuận sau thuế ghi nhận 141,4 tỷ đồng giảm 26% so với quý II/2021.

VietABank cho biết lợi nhuận sau thuế quý II thấp hơn sao với cùng kỳ là do quý II/2021 ghi nhận lợi nhuận cao từ hoạt động kinh doanh trái phiếu Chính phủ, bên cạnh đó cũng trong quý II/2021 ngân hàng ghi nhận lợi nhuận thuần từ xử lý bán một số tài sản nhận gán trừ nợ ở các giai đoạn trước.

Ngoài ra, chi phí quản lý của quý II tăng so với cùng kỳ là do thời điểm quý II/2021 dịch bệnh Covid-19 phức tạp, ngân hàng đã tăng cường tiết giảm chi phí. Việc chi phí hoạt động tăng cũng làm giảm lợi nhuận thực hiện.

Kết quả kinh doanh quý II VietABank. Đơn vị tính: tỷ đồng

Lũy kế 6 tháng, lãi trước thuế đạt gần 600 tỷ đồng, tăng 51% so với cùng kỳ, tương đương 51,5% kế hoạch năm.

Tính đến 30/6, tổng tài sản ghi nhận 94.394 tỷ đồng, giảm 6,6% so với đầu năm. Tiền mặt giảm 26%, xuống còn 295,5 tỷ đồng, tiền gửi Ngân hàng Nhà nước giảm 38% xuống còn 1.444 tỷ đồng, tiền gửi và cho vay các tổ chức tín dụng giảm 33% xuống còn 15.275 tỷ đồng.

Cho vay khách hàng ở mức 58.005 tỷ đồng, tăng 6,5%. Tổng nợ xấu giảm 2,1% xuống còn 1.006 tỷ đồng. Nợ xấu nhóm 3 giảm 5% xuống còn 105 tỷ đồng, nợ xấu nhóm 4 ghi nhận 6 tỷ đồng, tăng 5,3%, nợ xấu nhóm 5 giảm 1,8% xuống còn 894 tỷ đồng. Tỷ lệ nợ xấu giảm từ 1,88% xuống còn 1,73%. Tỷ lệ bao phủ nợ xấu 58,8% lên hơn 65%.

Tiền gửi khách hàng giảm 2,1% so với đầu năm, xuống còn 66.290 tỷ đồng. Phát hành giấy tờ có giá giảm 18%, còn 1.540 tỷ đồng. Quỹ tổ chức tín dụng tăng 35% lên 374 tỷ đồng. Lợi nhuận sau thuế chưa phân phối giảm 35% còn 1.077 tỷ đồng.