Vì sao nhóm ngân hàng "chiếm sóng" trái phiếu doanh nghiệp nửa đầu năm?

Hiệp hội Thị trường trái phiếu Việt Nam (VBMA) vừa công bố báo cáo cập nhật về tình hình thị trường trái phiếu tháng 6, trong đó có một số diễn biến đáng chú ý ở kênh trái phiếu doanh nghiệp (TPDN) trong tháng và lũy kế 6 tháng đầu năm 2022.

Theo dữ liệu tổng hợp của VBMA, trong tháng 6 đã có 1 đợt phát hành trái phiếu quốc tế trị giá 100 triệu USD của Vingroup và 44 đợt phát hành TPDN riêng lẻ trong tháng 6 với giá trị là 30.120 tỷ đồng. Như vậy, trong tháng 6 đã không có đợt phát hành trái phiếu ra công chúng nào được tiến hành.

Ở tháng 6, nhóm ngân hàng thương mại (NHTM) đứng đầu về giá trị phát hành với khối lượng là 27.285 tỷ đồng; lãi suất phát hành trung bình của nhóm này là 5,16%/năm. Trong đó, BIDV là ngân hàng phát hành nhiều nhất với 10.655 tỷ đồng, theo sau là Techcombank (7.000 tỷ đồng) và MBBank (2.730 tỷ đồng).

Nhóm các doanh nghiệp tài chính đứng thứ hai, có khối lượng phát hành 1.245 tỷ đồng trái phiếu riêng lẻ với lãi suất trung bình 7,23%/năm. Trong đó, Công ty Tài Chính TNHH Ngân Hàng Việt Nam Thịnh Vượng SMBC chiếm phần lớn với 1.000 tỷ đồng trái phiếu kỳ hạn 2 năm sau 3 đợt phát hành.

Theo sát nhóm doanh nghiệp tài chính, bất động sản đứng ở vị trí thứ 3 với khối lượng phát hành trên 1.200 tỷ đồng, chiếm 3,99% giá trị phát hành TPDN trong tháng 6.

Trước đó, sau khi "vắng bóng" sau sự cố vào tháng 4, ở tháng 5, nhóm bất động sản đã xuất hiện trở lại khá mạnh mẽ với khối lượng phát hành 6.879 tỷ đồng trái phiếu, tương đương 28,53% tổng giá trị phát hành trong tháng, chỉ xếp sau nhóm ngân hàng.

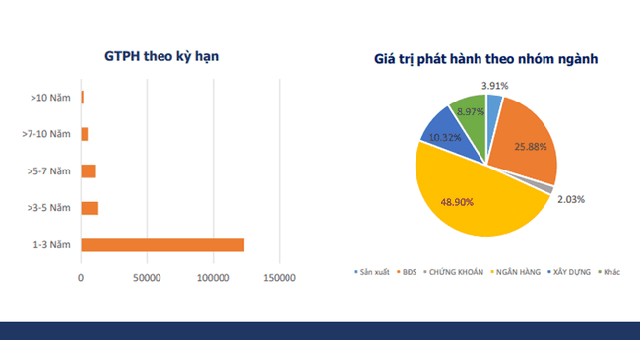

Nguồn VBMA. Đơn vị: tỷ đồng

TRÁI PHIẾU PHÁT HÀNH RIÊNG LẺ GIẢM 1/3 SO VỚI CÙNG KỲ

Lũy kế tới hết tháng 6, thị trường TPDN đã có tổng cộng 2 đợt phát hành ra quốc tế trị giá 625 triệu USD, 17 đợt phát hành TPDN ra công chúng cùng 241 đợt phát hành riêng lẻ với tổng giá trị 164.565 tỷ đồng.

Trong đó, giá trị phát hành trái phiếu ra công chúng giảm 6% và giá trị phát hành trái phiếu riêng lẻ giảm 33% so với cùng kỳ năm trước.

Cụ thể, 2 đợt phát hành TPDN ra quốc tế của Tập đoàn Vingroup có trị giá 625 triệu USD; 17 đợt phát hành TPDN ra công chúng với giá trị 8.996 tỷ đồng (chiếm 5.47% tổng GTPH); 241 đợt phát hành riêng lẻ trị giá 155.569 tỷ đồng (chiếm 94.53% tổng GTPH).

Thống kê giá trị phát hành theo kỳ hạn và giá trị phát hành theo nhóm ngành TPDN lũy kế 6 tháng đầu năm 2022. Nguồn: VBMA

Sau nửa đầu năm 2022, nhóm ngân hàng tiếp tục giữ vững vị trí dẫn đầu về giá trị phát hành với tổng giá trị 80.466 tỷ đồng, tương đương tỷ lệ 48,9%. Trong đó, kỳ hạn từ 1 đến 3 năm chiếm phần lớn giá trị phát hành trong nhóm này với 62.848 tỷ đồng, chiếm 78,1%.

Như vậy các NHTM vẫn là lực lượng chính trong huy động vốn trên thị trường TPDN. Điều này được lý giải ở nhu cầu giải tỏa áp lực nguồn vốn trung dài hạn luôn thường trực trong hệ thống, khi mà nguồn tiền gửi ngắn hạn vẫn chiếm tỷ trọng chủ yếu trong cơ cấu (khoảng 80%).

Mặt khác, hệ thống chỉ còn khoảng một quý nữa để chuẩn bị thực hiện giới hạn mới về tỷ lệ vốn ngắn hạn cho vay trung dài hạn, theo hướng thu hẹp dần theo lộ trình Ngân hàng Nhà nước đã định.

Ngoài ra, TPDN cũng là kênh - công cụ để một số ngân hàng huy động nguồn kỳ hạn dài trên 5 năm để kê cho tỷ lệ an toàn vốn (CAR) trong trường hợp khó hoặc chưa nâng được vốn điều lệ...

Trở lại với kết quả phát hành TPDN nửa đầu năm 2022, sau một số biến cố, nhóm bất động sản chốt nửa đầu năm ở vị trí thứ 2 với giá trị phát hành đạt 42.583 tỷ đồng, chiếm 25,9%.

Trong nhóm, Novaland là doanh nghiệp phát hành nhiều nhất với 9.857 tỷ đồng, xếp liền sau là CTCP Đầu Tư và Phát Triển Eagle Side với 3.930 tỷ đồng. Chỉ riêng 2 doanh nghiệp này đã chiếm gần 33% tổng khối lượng phát hành của nhóm bất động sản trong giai đoạn.

Nếu so với cùng kỳ năm ngoái, về tổng thế, giá trị trái phiếu phát hành của nhóm bất động sản đã sụt giảm trên 30%, với giá trị giảm hơn 19.000 tỷ đồng.