Tình hình cho vay bất động sản tại các ngân hàng

Tại Kỳ họp thứ 3, Quốc hội khóa XV, Thống đốc Ngân hàng Nhà nước (NHNN) Nguyễn Thị Hồng báo cáo một số thông tin liên quan đến tín dụng trong lĩnh vực bất động sản. Tính đến cuối tháng 4, tổng dư nợ với lĩnh vực bất động sản của các tổ chức tín dụng ở mức hơn gần 2,3 triệu tỷ đồng, tăng 10,2% so với cuối năm 2021 và chiếm 20,44% tổng dư nợ nền kinh tế. Trong đó, tỷ lệ nợ xấu là 1,62%, tương đương 37.000 tỷ đồng.

Ngoài ra, NHNN cũng cho biết, hiện 94% dư nợ tín dụng bất động sản là cho vay trung, dài hạn (10-25 năm), trong khi nguồn huy động của ngân hàng chủ yếu là ngắn hạn.

Dư nợ bất động sản của các ngân hàng được phân loại dưới các dạng khác nhau như cho vay hoạt động kinh doanh bất động sản hoặc cho vay cá nhân, vay tiêu dùng để mua nhà ở, mua đất để xây nhà...

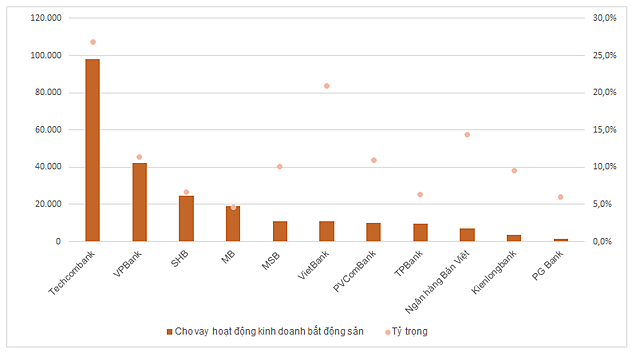

Tính riêng cho vay hoạt động kinh doanh bất động sản trên báo cáo tài chính quý I, theo dữ liệu Fiinpro, Techcombank ( HoSE: TCB ) có dư nợ lớn nhất với hơn 98.100 tỷ đồng, chiếm 26,8% trong cơ cấu. Bên cạnh đó, nhà băng này đang có 171.623 tỷ đồng cho vay cá nhân, trong đó có cho vay để mua nhà ở, bất động sản.

Ông Jens Lottner, Tổng giám đốc Techcombank từng khẳng định 5 năm qua, ngân hàng chưa gặp vấn đề với các khoản vay bất động sản, nợ xấu gần như bằng 0. Ông cho biết việc quản trị rủi ro vẫn đang được thực hiện tốt và khẳng định sẽ tiếp tục duy trì những định hướng với cho vay bất động sản. Ông Hồ Hùng Anh, Chủ tịch HĐQT Techcombank cho rằng bất động sản vẫn là lĩnh vực tiềm năng, cho lợi nhuận tốt, nếu ngân hàng có thể quản trị rủi ro tốt, không có lý do để hạn chế vào lĩnh vực này.

Dư nợ cho vay hoạt động kinh doanh bất động sản tại một số ngân hàng. Đơn vị: tỷ đồng, %

Theo sau, VPBank ( HoSE: VPB ) ghi nhận cho vay hoạt động kinh doanh bất động sản hơn 42.483 tỷ đồng, chiếm 11,4% trong cơ cấu dư nợ, tại 31/3. Đồng thời, nhà băng này có 66.387 tỷ đồng cho vay cá nhân để mua nhà ở, nhận quyền sử dụng đất để xây nhà, tỷ trọng 17,7%. Sơ bộ, nhà băng này có hơn 108.807 tỷ đồng cho vay trong lĩnh vực bất động sản, tương đương 29% dư nợ.

Tại đại hội thường niên 2022, ông Nguyễn Đức Vinh, Tổng giám đốc VPBank chia sẻ gần 40% dư nợ mảng bán lẻ là cho vay mua nhà. Đây là nhu cầu thiết yếu và thực tế do đó VPBank vẫn sẽ duy trì và mở rộng cho vay, tuy nhiên một số loại hình như bất động sản nghỉ dưỡng hay bất động sản mang tính đầu cơ ngân hàng sẽ quản lý và khoản soát chặt chẽ những khoản vay này.

Hai ngân hàng tiếp theo có dư nợ kinh doanh bất động sản lớn gồm SHB với 24.826 tỷ đồng và MB với hơn 19.311 tỷ đồng, lần lượt có tỷ trọng 6,7% và 4,6% trong cơ cấu cho vay mỗi ngân hàng.

Riêng với MB, ngân hàng có 138.147 tỷ đồng cho vay các hoạt động làm thuê các công việc trong hộ gia đình, sản xuất, sản phẩm vật chất và dịch vụ tự tiêu dùng của hộ gia đình, trong đó có một phần cho vay mua nhà ở... Tổng giám đốc MB, ông Lưu Trung Thái từng đề cập tại chia sẻ với cổ đông về tỷ trọng cho vay lĩnh vực bất động sản kinh doanh (gồm bất động sản công nghiệp và nhà ở) chiếm 10% cơ cấu, đầu tư trái phiếu bất động sản chiếm hơn 3%.

Các ngân hàng khác cập nhật khoản vay kinh doanh bất động sản trong BCTC quý I có thể điểm tới như VietBank với 10.789 tỷ đồng, chiếm 20,9% tổng dư nợ; Viet CapitalBank có tỷ trọng 14,3%, PVCombank 10,9% và MSB 10,1%.

Bên cạnh đó, một số lãnh đạo cũng tiết lộ tỷ trọng cho vay bất động sản tại phiên họp thường niên 2022. Đơn cử, bà Nguyễn Đức Thạch Diễm, Tổng giám đốc Sacombank cho biết tỷ trọng lĩnh vực bất động sản khoảng 22%. Trong đó, cho vay tiêu dùng chiếm 60%, cho vay doanh nghiệp 20%. Dư nợ cho vay bất động sản của doanh nghiệp ở mức 30.000 tỷ đồng, chiếm tỷ lệ 7,5% trong tổng dư nợ gần 400.000 tỷ đồng. Bà Diễm nhận định ngân hàng đang kiểm soát cho vay bất động sản.

Chưa có văn bản về hạn chế cho vay bất động sản

Tại kỳ họp ĐHCĐ 2022 và một số sự kiện liên quan đến tín dụng bất động sản, lãnh đạo các ngân hàng đều cho rằng dư nợ tín dụng bất động sản chỉ chiếm tỷ trọng nhỏ trong tổng dư nợ, một số ngân hàng giảm tỷ trọng cho vay bất động sản xuống dưới 10% trong năm nay. Các lãnh đạo ngân hàng cũng cho biết hiện không có sự hạn chế nào liên quan đến cho vay bất động sản, các ngân hàng sẽ ưu tiên cho vay đối với các dự án có hiệu quả, chủ đầu tư uy tín.

Tại tọa đàm liên quan đến nguồn vốn cho thị trường bất động sản gần đây, ông Nguyễn Đình Vinh, Phó Tổng giám đốc VietinBank cho biết hiện không có văn bản của NHNN đề cập siết chặt hay hạn chế cho vay bất động sản. Ngày 1/6, Vietinbank có văn bản hướng dẫn các chi nhánh trong việc cho vay liên quan lĩnh vực bất động sản. Dư nợ bất động sản chiếm khoảng 20% danh mục tín dụng, nợ xấu cho vay bất động sản khoảng 0,3% là một con số tích cực so với ngành nghề khác.

Ông Vinh cũng đưa ra quan điểm việc lựa chọn giữa các lĩnh vực cho vay thì bất động sản là một trong những lĩnh vực mà các ngân hàng yên tâm cho vay, đi cùng với đó là các tài sản thế chấp cùng nhu cầu thực của người dân và tốc độ tăng trưởng của kinh tế xã hội. VietinBank sẽ tiếp tục ưu tiên cho vay các dự án bất động sản của những chủ đầu tư đã có kinh nghiệm, thành công phát triển dự án, những dự án có vị trí tốt, quy hoạch hạ tầng hay thu hút du lịch, dự án nghỉ dưỡng...

Đồng quan điểm với VietinBank, ông Trần Phương, Phó Tổng giám đốc BIDV cho biết những dự án chủ đầu tư có kinh nghiệm, tính khả thi, vị trí phù hợp và khả năng bán hàng tốt sẽ được cho vay. Lãnh đạo BIDV cho biết khi vay vốn vẫn phải có điều kiện như tài sản đảm bảo, do bất động sản lợi nhuận cao nên rủi ro cũng lớn. Đây không phải là thị trường ngắn hạn nên trong quá trình làm việc phải có sự thoả thuận, doanh nghiệp có doanh thu lợi nhuận bền vững thì ngân hàng cũng phải được đảm bảo an toàn trong dài hạn.

Chia sẻ về hoạt động cho vay tiêu dùng bất động sản, ông Phương chia sẻ tính đến hết 31/5 tăng trưởng tín dụng đạt 6,51%, cho vay tiêu dùng tăng gần 14%. Ngân hàng không có sự hạn chế trong việc giải ngân cho vay bất động sản và phụ thuộc vào nhu cầu thực tế của người mua nhà, trong quá trình triển khai ngân hàng sẽ xem xét kỹ lưỡng để tránh trường hợp cấp tín dụng đối với các trường hợp cho vay để gom đất đầu tư.

NHNN quan điểm thận trọng tín dụng bất động sản

Đầu tư kinh doanh bất động sản được NHNN đánh giá là một trong các lĩnh vực rủi ro đối với hoạt động ngân hàng, cần có các giải kiểm soát giải pháp. Tại kỳ họp Quốc hội, Thống đốc NHNN Nguyễn Thị Hồng cho biết, chủ trương của cơ quan điều hành là mở rộng tín dụng phải đi đôi với an toàn, hiệu quả, tập trung vốn vào lĩnh vực sản xuất kinh doanh và kiểm soát vốn vào những lĩnh vực tiềm ẩn rủi ro.

Theo thống đốc, bản chất của tín dụng bất động sản thường giá trị lớn, kỳ hạn dài. Trong khi đó tiền gửi của hệ thống ngân hàng lại là tiền gửi ngắn hạn. Vì vậy, NHNN có những quy định pháp luật để kiểm soát rủi ro, chỉ đạo các tổ chức tín dụng khi cho vay có tài sản đảm bảo cần thường xuyên đánh giá lại những tài sản đảm bảo để nhận diện rủi ro.