Tiền nhàn rỗi của người dân ồ ạt trở lại hệ thống ngân hàng, tăng trưởng tiền gửi 2 tháng đầu năm 2022 còn lớn hơn cả năm 2021

Ngân hàng Nhà nước mới đây đã công bố số liệu về tổng phương tiện thanh toán, tiền gửi của khách hàng tại hệ thống tổ chức tín dụng đến cuối tháng 2/2022.

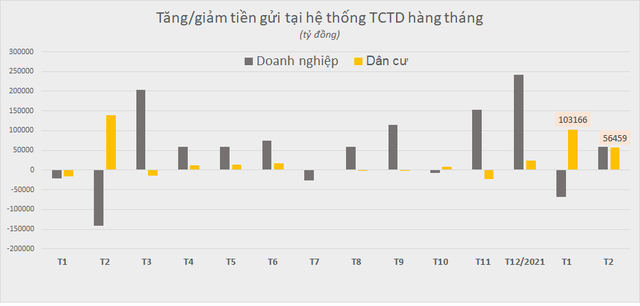

Cụ thể, tổng phương tiện thanh toán cuối tháng 2 đạt hơn 13,6 triệu tỷ đồng, tăng 1,81% so với cuối năm 2021. Tiền gửi của khách hàng đạt hơn 1,1 triệu tỷ đồng, tăng 1,38% so với đầu năm. Mức tăng trưởng này chủ yếu đến từ nhóm khách hàng dân cư, trong khi tăng trưởng tiền gửi của khách hàng doanh nghiệp lại kém khả quan.

Cụ thể, tiền gửi của tổ chức doanh nghiệp cuối tháng 2 đạt hơn 5,63 triệu tỷ đồng, giảm hơn 8.800 tỷ so với cuối năm 2021. Nguyên nhân có thể do yếu tố mùa vụ, trong tháng 1, nhiều doanh nghiệp phải rút tiền để chi thực hiện chi trả lương, thưởng cuối năm âm lịch cho người lao động khiến tiền gửi tháng này "bốc hơi" hơn 68 nghìn tỷ đồng. Sang tháng 2, tiền gửi của doanh nghiệp đã phục hồi trở lại, tăng hơn 59 nghìn tỷ.

Trong khi đó, tiền gửi dân cư tăng 2 tháng liên tiếp và mức tăng khá mạnh. Tại ngày 28/2, người dân để hơn 5,46 triệu tỷ đồng tiền gửi tại ngân hàng, tăng hơn 56.000 tỷ so với cuối tháng 1 và tăng hơn 159.600 tỷ đồng so với cuối năm 2021 (tương đương tăng 3,01%). Mức tăng hơn 159.600 tỷ đồng trong 2 tháng đầu năm nay còn lớn hơn cả mức tăng trong cả năm 2021 (chỉ hơn 158.600 tỷ đồng).

Việc tiền gửi của người dân tăng mạnh ngay trong tháng 1 là điều hiếm thấy vì đây cũng là tháng cao điểm người dân cần tiền mặt để chi tiêu trước kỳ nghỉ lễ Tết Nguyên Đán. Những năm trước, phải sau dịp Tết, bắt đầu từ tháng 2-tháng 3 thì tiền nhàn rỗi trong dân mới quay về hệ thống ngân hàng.

Nguyên nhân có thể do các nhà băng đã đẩy mạnh thu hút tiền gửi từ tháng 12/2021 đến nay, bằng việc tăng lãi suất huy động dành cho các khách hàng cá nhân và tung nhiều chương trình ưu đãi dành cho người gửi tiết kiệm. Theo quan sát, lãi suất tại nhiều ngân hàng đã tăng 0,3-0,8 điểm % trong 3 tháng trở lại đây, mặt bằng được nâng lên đáng kể.

Đã có khá nhiều ngân hàng niêm yết lãi suất cao nhất trên 7%/năm, dành cho cả những khách hàng gửi ít tiền như NamABank, SCB, VietBank, VietBABank,…và xấp xỉ 7%/năm có cả những ngân hàng lớn như Sacombank, SHB, VPBank,…

Trong báo cáo phân tích mới đây, Chứng khoán VCBS đã điều chỉnh dự báo về lãi suất trong năm 2022. VCBS nhận định, mức độ biến động của lãi suất huy động sẽ tiếp tục phụ thuộc nhiều vào độ dồi dào của dòng vốn trên liên ngân hàng. Cùng với đó, tốc độ tăng trưởng tín dụng và diễn biến lạm phát trong các quý tới cũng sẽ là yếu tố ảnh hưởng đến mức độ tăng của lãi suất huy động. với dự báo áp lực lạm phát tiếp tục hiện hữu trong các tháng tiếp theo đi cùng với nhu cầu tăng trưởng tín dụng cao hơn trong giai đoạn phục hồi kinh tế, lãi suất huy động được dự báo còn tiếp tục tăng. VCBS dự báo mức tăng có thể là 50-100 bps trong cả năm 2022.

Bức tranh tiền gửi dân cư những tháng gần đây trái ngược với tình hình ảm đạm của năm 2021. Năm ngoái, dưới ảnh hưởng của dịch bệnh và môi trường lãi suất thấp, tiền gửi của dân cư tăng trưởng thấp kỷ lục. Thậm chí, trong quý 3 khi loạt tỉnh thành thực hiện giãn cách xã hội, người dân đã liên tục rút ròng tiền gửi từ ngân hàng trong nhiều tháng. Trong 2 năm 2020-2021, tiền gửi ngân hàng cũng chịu áp lực khi các kênh đầu tư như chứng khoán, bất động sản tăng trưởng mạnh mẽ khiến dòng tiền nhàn rỗi chuyển hướng.