Tiền gửi vào ngân hàng có dấu hiệu chững lại sau khi lãi suất liên tục giảm sâu

Ngân hàng Nhà nước vừa cập nhật số liệu thống kê về tiền gửi của khách hàng tại các tổ chức tín dụng (TCTD).

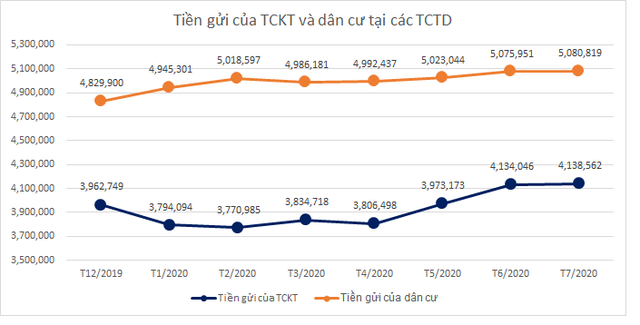

Cụ thể, đến cuối tháng 7/2020, tiền gửi của khách hàng tại các TCTD đạt gần 9,22 triệu tỷ đồng, tăng 4,85% so với cuối năm 2019. Trong đó, tiền gửi tổ chức kinh tế đạt hơn 4,13 triệu tỷ đồng, tăng 4,44%; tiền gửi của dân cư đạt hơn 5,08 triệu tỷ đồng, tăng 5,2%.

Đáng chú ý, tiền gửi tại các TCTD có dấu hiệu chậm lại, chỉ tăng thêm hơn 9.300 tỷ đồng trong tháng 7, tương đương tăng 0,1%. Trước đó, trong 6 tháng đầu năm, tiền gửi vào ngân hàng bình quân tăng gần 70.000 tỷ đồng mỗi tháng.

Tiền gửi của dân cư trong tháng 7 chỉ tăng hơn 4.800 tỷ đồng, trong khi 6 tháng trước đó trung bình tăng hơn 41.000 tỷ đồng mỗi tháng.

Tiền gửi của khách hàng doanh nghiệp sau 4 tháng đầu năm giảm mạnh đã bắt đầu phục hồi mạnh trở lại trong tháng 5, tháng 6. Song đến tháng 7, tăng trưởng tiền gửi của doanh nghiệp tại các TCTD cũng có dấu hiệu chững lại, chỉ tăng thêm hơn 4.500 tỷ đồng (tức tăng 0,11% so với tháng 6).

Tiền gửi của các tổ chức kinh tế và dân cư tại các TCTD tại thời điểm cuối tháng. Số liệu (theo NHNN), đơn vị: tỷ đồng

Trong khi đó, số liệu của Ngân hàng Nhà nước chi nhánh TP.HCM gần đây cũng cho thấy, tiền gửi của dân cư có dấu hiệu chững lại trong tháng 7. Theo NHNN chi nhánh TP.HCM, bộ phận tiền gửi tiết kiệm dân cư tháng 7/2020 giảm nhẹ so với tháng trước đó, giảm 0,33%. Trong đó, tiền gửi tiết kiệm bằng VND và ngoại tệ đều giảm nhẹ so với tháng trước.

Mặc dù tiền gửi vào ngân hàng có dấu hiệu tăng chậm lại nhưng lũy kế 7 tháng vẫn tăng trưởng cao hơn tín dụng. Theo NHNN, dư nợ tín dụng toàn nền kinh tế đến cuối tháng 7 đạt hơn 8,52 triệu tỷ đồng, tăng 4,05% so với đầu năm (trong khi tăng trưởng tiền gửi đạt 4,85%).

Việc tiền gửi vào ngân hàng tăng chậm lại có thể là kết quả của việc lãi suất huy động liên tiếp giảm trong những tháng gần đây. Hiện ở các kỳ hạn dưới 6 tháng, lãi suất huy động chỉ phổ biến từ 2,85-4%/năm, thấp hơn rất nhiều so với mức trần quy định của NHNN (4,75%/năm).

Các ngân hàng thương mại đã chủ động giảm mạnh lãi suất huy động nhằm đảo bảo biên lợi nhuận, khi tiền gửi của khách hàng các tháng đầu năm tăng mạnh trong khi tín dụng đầu ra lại tăng rất chậm. Bên cạnh đó, các ngân hàng còn phải cơ cấu lại nợ cho các khách hàng bị ảnh hưởng bởi Covid-19, giảm lãi suất cho vay hỗ trợ doanh nghiệp.