Thu nhập lãi tiền gửi dự trữ bắt buộc của ngân hàng sẽ giảm đi nhưng ở mức rất nhỏ

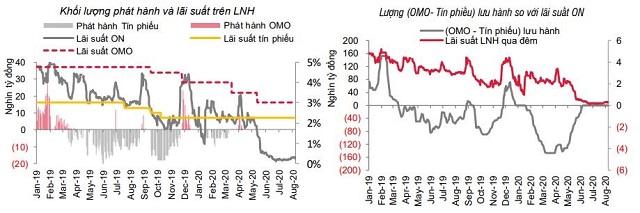

Trung tâm Phân tích CTCP Chứng khoán SSI - SSI Research có báo cáo thị trường tiền tệ tuần 3/8 - 7/8. NHNN tiếp tục không thực hiện giao dịch trên thị trường mở. Lãi suất trên liên ngân hàng duy trì ở vùng thấp, chốt tuần ở 0,26%/năm (giảm 4 điểm cơ bản) với lãi suất qua đêm và 0,35%/năm (giảm 4 điểm cơ bản) với kỳ hạn 1 tuần.

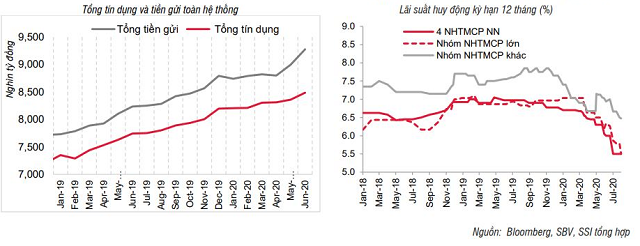

Sau khi tăng tốc vào cuối tháng 6, tín dụng tháng 7 hầu như không tăng trưởng ở hầu hết các ngân hàng thương mại (NHTM) khiến chênh lệch huy động so với tín dụng tiếp tục dãn rộng, thanh khoản các NHTM vẫn rất dồi dào, lãi suất trên liên ngân hàng trong ngắn hạn sẽ vẫn ổn định ở mức hiện tại.

NHNN đã giảm 50 điểm cơ bản lãi suất đối với tiền gửi dự trữ bắt buộc bằng VND xuống 0,5%/năm, giữ nguyên lãi suất tiền gửi vượt dự trữ bắt buộc (DTBB) ở mức 0%, giảm lãi suất tiền gửi của VDB, Ngân hàng Chính sách Xã hội, Quỹ tín dụng, tổ chức tài chính vi mô, Kho bạc Nhà nước, Bảo hiểm tiền gửi tại NHNN xuống 0,8%/năm, giảm 20 điểm cơ bản. Như vậy, chỉ có lãi suất tiền gửi DTBB là có tác động đến các NHTM khiến thu nhập lãi từ tiền gửi DTBB có thể giảm xuống nhưng mức giảm rất nhỏ (với 4 NHTM NN lớn cũng chỉ khoảng 100-250 tỷ đồng).

Lãi suất tiền gửi không có nhiều thay đổi trong tuần đầu tháng 8, duy trì ở mức 3,15-4,25%/năm với kỳ hạn 1 đến dưới 6 tháng, 4,4-6,5%/năm với kỳ hạn 6 đến dưới 12 tháng, 5-7,3%/năm với kỳ hạn 12, 13 tháng. Diễn biến lãi suất tiền gửi trong thời gian tới vẫn phụ thuộc chủ yếu vào khả năng tăng trưởng tín dụng của các NHTM.Việc hạ lãi suất này phù hợp với diễn biến giảm của lãi suất huy động và lãi suất trên liên ngân hàng gần đây và sẽ tác động về mặt tâm lý thị trường, tăng kỳ vọng giảm lãi suất huy động của các NHTM. Tuy nhiên, tác động thực tế đến lãi suất thị trường gần như không đáng kể.