Thời kỳ tiền rẻ qua đi, cổ phiếu ngân hàng sẽ chịu tác động như thế nào?

Những tháng gần đây đã xuất hiện tín hiệu cho thấy thanh khoản hệ thống ngân hàng không còn dồi dào như giai đoạn trước.

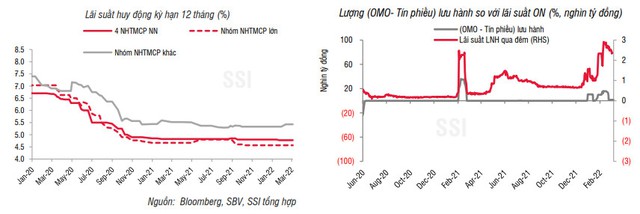

Kể từ sau Tết Nguyên đán đến nay, lãi suất và doanh số cho vay trên thị trường liên ngân hàng vẫn duy trì ở mức khá cao, đây là hiện tượng ít khi gặp trong nhiều năm trở lại đây. Dù đã được Ngân hàng Nhà nước (NHNN) bơm ròng tiền để hỗ trợ thanh khoản, doanh số giao dịch trên thị trường liên ngân hàng vẫn duy trì ở mức khá cao, trên 175.300 tỷ đồng (ngày 7/3/2022) đối với kỳ hạn qua đêm, cao hơn nhiều doanh số bình quân khoảng 118.100 tỷ đồng trong tháng 1/2022.

Mặt khác, lãi suất liên ngân hàng kỳ hạn qua đêm ghi nhận vào ngày 7/3 tiếp tục neo ở mức 2,4%. Trước đó, lãi suất cho vay qua đêm trên thị trường liên ngân hàng bình quân cả năm 2021 chỉ ở mức 0,74%/năm và cũng chỉ xoay quanh mức này trong suốt 3 tháng mở cửa kinh tế trở lại vào cuối năm 2021 dù thời điểm đó tín dụng phục hồi mạnh.

Trên thị trường 1, các ngân hàng cũng bắt đầu tăng lãi suất huy động kể từ cuối năm 2021 trong bối cảnh tăng trưởng tiền gửi khách hàng ở mức thấp nhất trong nhiều năm, thậm chí nhiều nhà băng bị rút ròng tiền gửi trong năm 2021.

Với những diễn biến trên, giới phân tích nhận định mặt bằng lãi suất sẽ sớm tăng trở lại và chi phí vốn hiện đã khác so với năm trước.

Trong báo cáo phân tích mới phát hành, SSI Research kỳ vọng mặt bằng lãi suất huy động có thể đã chạm đáy và sẽ tăng nhẹ trong nửa cuối năm với mức tăng khoảng 0,2 - 0,25 điểm % ở các NHTM Nhà nước.

Cổ phiếu ngân hàng sẽ bị ảnh hưởng như thế nào?

Thời gian gần đây chứng kiến diễn biến tiêu cực tại nhóm cổ phiếu ngân hàng khi xu hướng giảm chiếm áp đảo.

Thống kê trong tháng 2 cho thấy, có 22/27 cổ phiếu ngân hàng niêm yết và giao dịch trên UPCoM giảm giá so với cuối tháng 1 với mức giảm bình quân là 4,4%. Trong đó, nhiều mã giảm rất sâu như CTG (-10,2%), SSB (-9,9%), EIB (-9,6%),…

Cổ phiếu ngân hàng đã lao dốc mạnh từ giữa tháng 2 sau tin đồn về việc Fed có thể họp khẩn về việc tăng lãi suất. Dù động thái đó không xảy ra, song xu hướng giảm vẫn tiếp tục nối dài trong những ngày đầu tháng 3 với hàng loạt cổ phiếu chìm trong sắc đỏ.

Theo ông Hoàng Công Tuấn - Kinh tế trưởng Chứng khoán MB, trong năm 2020 và đầu năm 2021, mặt bằng lãi suất huy động đã giảm rất mạnh nhưng lãi suất cho vay không giảm tương ứng. Bên cạnh đó, tăng trưởng tín dụng trong năm 2021 vẫn ở mức cao. Đây là yếu tố giúp lợi nhuận các ngân hàng không những không giảm mà còn tăng trong giai đoạn dịch bệnh.

Bước sang năm 2022, do áp lực lạm phát, các ngân hàng sẽ phải tăng lãi suất huy động để giữ chân người gửi tiền trong khi lãi suất cho vay chưa thể tăng do tình hình sản xuất của các doanh nghiệp chưa phục hồi. Điều này sẽ tác động tiêu cực đến khả năng sinh lời của các ngân hàng do áp lực giảm tỷ lệ thu nhập lãi cận biên (NIM).

''Xu hướng giảm của cổ phiếu ngân hàng có thể đến từ lo ngại của nhà đầu tư đối với tỷ suất lời các nhà băng khi lạm phát và lãi suất có xu hướng gia tăng'', ông Tuấn nhận định.

Trong thời gian tới, vị chuyên gia này lo ngại sự leo thang của xung đột giữa Nga – Ukraine và xu hướng thắt chắt tiền tệ của các ngân hàng trung ương trên thế giới sẽ tác động tiêu cực tới tâm lý thị trường.

Theo ông Tuấn, trong trường hợp mặt bằng lãi suất toàn cầu tạo đáy và đi lên, xung lực tăng của thị trường chứng khoán Việt Nam cũng sẽ bị chậm lại.

Có quan điểm tương tự, ông Lã Giang Trung - CEO Passion Investment cho rằng lợi nhuận của các ngân hàng sẽ không tăng mạnh trong năm 2022.

"Năm 2020 và năm 2021 ngành ngân hàng đã được hưởng lợi nhiều khi lãi suất đầu vào rất thấp trong khi lãi suất đầu ra không bị hạ nhiều dù tác động của dịch bệnh. Động lực tăng trưởng của ngành ngân hàng năm 2022 đến từ tăng trưởng tín dụng.

Tuy nhiên tôi cho rằng NIM sẽ hạ xuống khi lãi suất tăng lên, và tăng trưởng tín dụng chưa chắc đã bù đắp được việc hạ NIM làm tăng trưởng lợi nhuận của ngành ngân hàng không cao trong năm 2022", ông Lã Giang Trung cho biết.

Theo nhận định của vị chuyên gia này, thị trường sẽ không trả giá cao cho những cổ phiếu không có tính bất ngờ, trong khi đó việc lợi nhuận năm 2022 của ngành ngân hàng không đạt được mức tăng trưởng mạnh, không gây ra sự bất ngờ đối với thị trường khi so sánh trên mức nền cao của 2 năm trước.

Trong báo cáo về triển vọng ngành ngân hàng công bố hồi đầu năm, SSI Research cho rằng quan ngại về rủi ro nợ xấu và tăng trưởng lợi nhuận chậm lại trong nửa đầu năm 2022 đã phản ánh một phần vào giá cổ phiếu ngân hàng.

Mặc dù vậy, theo nhóm phân tích, định giá của nhóm ngân hàng vào cuối năm 2021 vẫn phản ánh hết tăng trưởng khiêm tốn nửa đầu năm 2022, và điều này có thể khiến nhóm cổ phiếu ngân chịu áp lực giảm giá.