Thách thức giải ngân tín dụng

Nhu cầu vốn vẫn đã và đang là một trong những thách thức đối với hoạt động giải ngân của các ngân hàng.

|

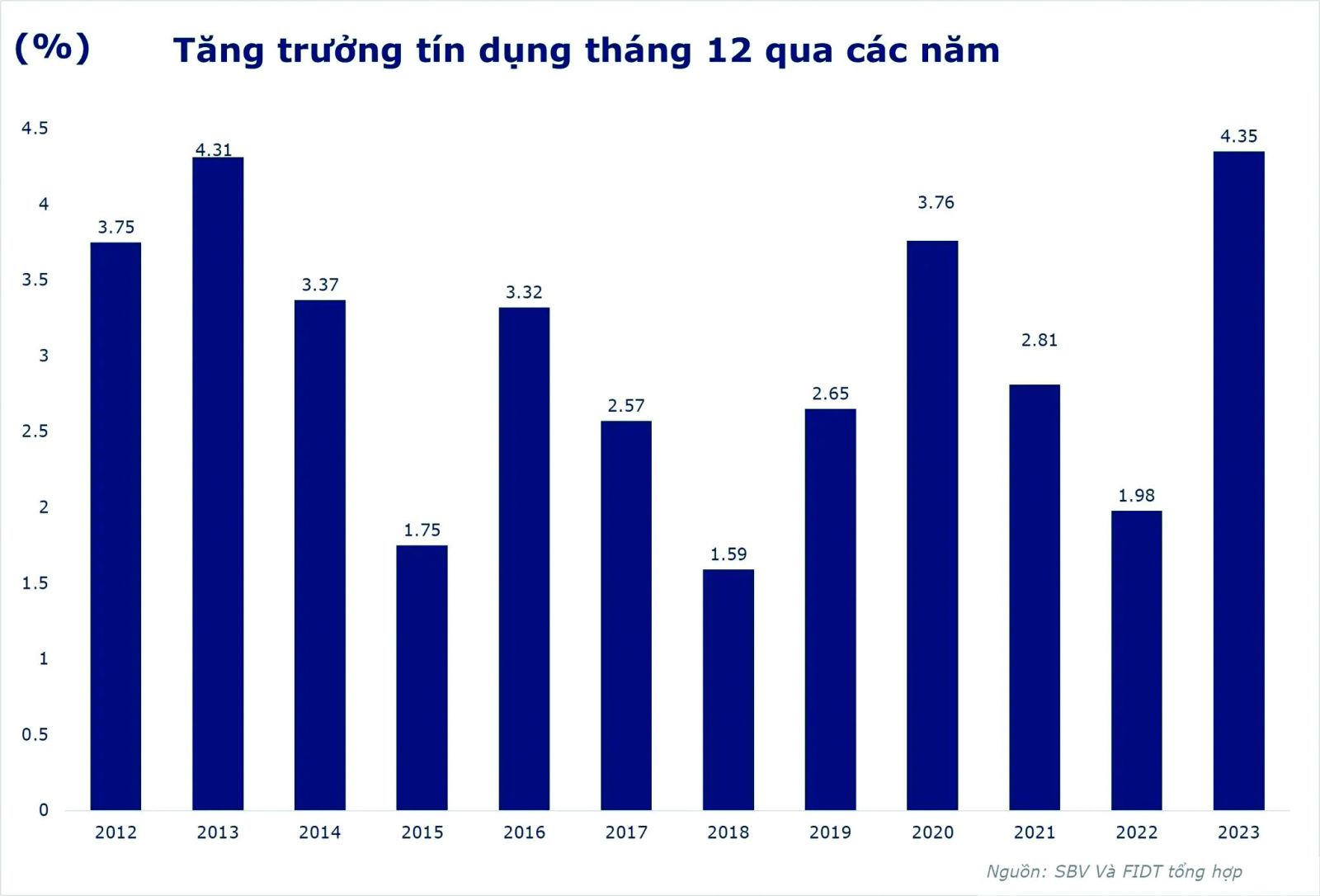

| Tăng trưởng tín dụng tháng 12 qua các năm. Nguồn: SBV & FIDT |

Tăng trưởng tín dụng không dễ

Nhu cầu vốn vẫn đã và đang là một trong những thách thức đối với hoạt động giải ngân của các ngân hàng. Tiền gửi ngân hàng - kênh tiết kiệm đang có tỷ suất sinh lời rất thấp, có thể nói là thấp nhất trong lịch sử tính trong vòng 5-10 năm trở lại - vẫn đang tăng trưởng kỷ lục, cho thấy người dân chưa nhìn thấy cơ hội để mạnh tay bỏ vốn đầu tư.

Kết thúc 2023, lũy kế có hơn 13,5 triệu tỷ đồng tiền gửi chảy vào hệ thống ngân hàng, tăng 14% so với năm 2022. Các chuyên gia gọi đây là “tiền bí” - cho thấy chưa có lối khơi thông dòng tiền mạnh mẽ trong bối cảnh nền kinh tế chưa có sự phục hồi rõ ràng.

CTCK VCBS dự báo tốc độ tăng trưởng tín dụng tiếp tục duy trì mức 12% trong năm 2024, với việc tăng trưởng tín dụng vẫn chịu áp lực từ nền kinh tế và thị trường bất động sản chậm phục hồi, tuy nhiên mặt bằng lãi suất hạ nhiệt xuống mức thấp tạo lực đẩy cho nhu cầu vay vốn, đặc biệt là tín dụng bán lẻ và SME.

Tác động bất động sản và trái phiếu

Một trong những điểm khiến các ngân hàng mặc dù được giao room tín dụng để chủ động ngay từ đầu năm, nhưng sẽ không mạnh tay cho vay ra ngay, là diễn biến của thị trường BĐS và lo ngại chất lượng nợ. Trường hợp nhiều ngân hàng trong quý I và quý II của năm trước 2023 đã tăng trưởng tín dụng rất thấp so với chỉ tiêu được giao, cho thấy các ngân hàng có sự thận trọng rất lớn trong giải ngân tín dụng vì e ngại “chôn vốn”. Cùng với đó, vẫn là nhóm bất động sản (BĐS) chiếm phần lớn lượng trái phiếu đến kỳ đáo hạn trong 2024, cho thấy “nút thắt kép” về thanh khoản của khối này cũng sẽ tác động đến ngân hàng.

Cũng theo VCBS, danh mục TPDN của các ngân hàng dự kiến duy trì ổn định. Dự báo này là hợp lý cho đến khi Dự thảo sửa đổi Thông tư 16 thông qua, có thể cho phép các ngân hàng mua - bán ngay TPDN và hỗ trợ các doanh nghiệp “kẹt” trên thị trường vốn.

TS Đinh Thế Hiển, chuyên gia Tài chính lưu ý, năm 2023 các công ty BĐS chỉ thanh toán khoảng 15% trái phiếu đến hạn. Năm 2024 số tiền nhiều hơn, khoảng 16 tỷ USD, do đó khả năng sẽ còn tình trạng xin khất nợ (gia hạn) kéo dài. Việc NH bỏ tiền mua TPDN theo dự thảo thông tư, thực tế sẽ nghiệp vụ xoay vòng để chuyển khoản tín dụng sắp quá hạn thành việc mua trái phiếu có lãi suất cao hơn, như một hình thức “đảo nợ” mới. Với dự báo dòng tiền BĐS còn khó trong 2024, chuyên gia cho rằng thị trường vẫn chưa thể sôi động. Với liên thông BĐS - NH, đây sẽ không chỉ là thách thức của riêng BĐS hay NH mà còn bộ đôi ảnh hưởng tăng trưởng kinh tế.

Cuối cùng, bên cạnh các vướng mắc của doanh nghiệp, dự án đầu tư, thị trường bất động sản, trái phiếu doanh nghiệp…, theo bà Nguyễn Thị Hương - Tổng cục Thống kê, các rủi ro tiềm ẩn từ thị trường thế giới vẫn sẽ tiếp tục ảnh hưởng đến Việt Nam.

Nhóm chuyên gia SSI đưa quan điểm Trung lập đối với ngành Ngân hàng trong năm 2024 do quá trình củng cố bộ đệm dự phòng tiếp diễn khiến lợi nhuận toàn ngành chưa thể bứt tốc mạnh mẽ ngay. Cùng với đó, SSI khuyến nghị đối với 1 số NH, cần xem xét theo dõi dài hạn hơn về tiến trình xử lý nợ xấu.