SSI Research: ACB trích lập nợ của một doanh nghiệp lớn, cần 2 năm xử lý tài sản thế chấp

Trung tâm Phân tích Chứng khoán SSI - SSI Research vừa có báo cáo cập nhật về ACB , đề cập các chỉ số phản ánh chất lượng tài sản giảm trong quý I. Tỷ trọng nợ nhóm 2 và tỷ lệ nợ xấu tăng lên 0,32% và 0,91%, từ mức 0,18% và 0,59% vào cuối năm 2020.

Sau khi trao đổi với ban lãnh đạo, SSI Research cho biết ACB đã chủ động phân loại lại nợ của một khách hàng doanh nghiệp lớn có thể gặp khó khăn trong tương lai. Ngoài ra, ACB cũng dự báo có thể cần hơn 2 năm để xử lý tài sản thế chấp liên quan, do đó ngân hàng đã trích lập dự phòng đầy đủ đối với khoản cho vay này (giả định tài sản đảm bảo bằng 0).

Nợ xấu và chi phí tín dụng đều tăng trong quý I. SSI Research kỳ vọng diễn biến tương tự sẽ không còn tiếp diễn ở các quý sau.

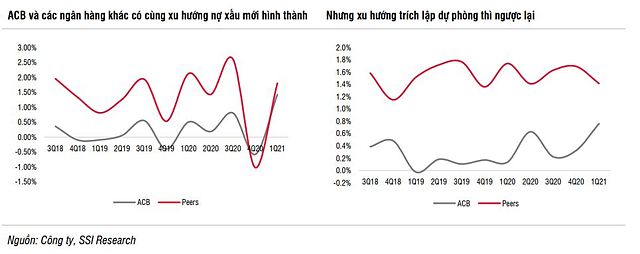

Dựa trên quan sát trong quá khứ, dù xu hướng nợ xấu mới hình thành khá tương đồng giữa các ngân hàng, xu hướng chi phí tín dụng có sự trái ngược giữa ACB và các ngân hàng khác. ACB thường trích lập dự phòng trước một quý khi nợ xấu mới hình thành tăng. Điều này có thể cũng xảy ra trong quý I.

Nợ tái cơ cấu là 1.000 tỷ đồng, chiếm 0,3% tổng dư nợ cho vay vào cuối năm 2020. Trong khi đó, toàn bộ dư nợ của khách hàng có ít nhất một khoản vay được tái cơ cấu là 9.000 tỷ đồng vào thời điểm cuối năm trước, và giảm còn 8.500 tỷ đồng vào cuối quý I. Theo Thông tư 03, ngân hàng ước tính dự phòng cho số dư nợ tái cơ cấu là 300 tỷ đồng, tương đương 3% lãi trước thuế năm 2020 và sẽ được tính vào các quý sau.

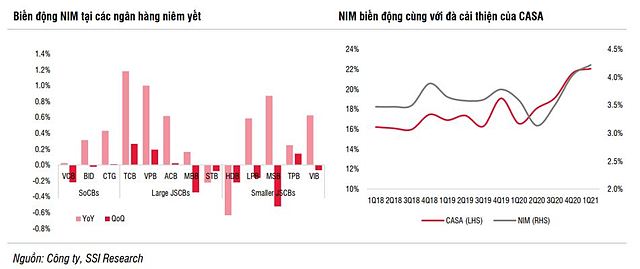

ACB ghi nhận 3.106 tỷ đồng lợi nhuận trước thuế quý I, cao hơn 61% so với cùng kỳ năm 2020. Tăng trưởng đến từ nhiều nguồn, theo SSI Research đáng chú ý nhất là tỷ lệ thu nhập lãi thuần (NIM) cải thiện 63 điểm cơ bản so với cùng kỳ lên 4,22%.

SSI Research cho rằng khoản phí nhận được từ SunLife (370 triệu USD) đã phần nào giúp ACB giảm được chi phí vốn trong kỳ. Bên cạnh đó, tỷ trọng tiền gửi không kỳ hạn (CASA) đã cải thiện lên 22% (từ mức 20% cuối 2020). CASA bán lẻ, chiếm 65% cơ cấu, dẫn dắt tăng trưởng, nhờ vào nhiều chương trình như miễn phí chuyển khoản trực tuyến, và miễn phí rút tiền cho tài khoản mở mới...

Kết quả hoạt động mảng bancassurance của ACB trong quý I đứng thứ 2 (sau SCB) về doanh thu phí. Chỉ tiêu này vượt tất cả các ngân hàng lớn khác (Techcombank, VPBank, MB). Tỷ lệ duy trì hợp đồng bảo hiểm trong 13 tháng ở mức khá cao là 92%. Bancassurance có thể tiếp tục phát triển trong các quý tới, nhưng tăng trưởng so với cùng kỳ của quý II và quý III có thể thấp hơn quý đầu do không có giãn cách xã hội như quý I/2020.

SSI Research duy trì ước tính lợi nhuận trước thuế 2021 của ACB là 11.800 tỷ đồng, tăng 23% so với năm trước, cao hơn 10% so với kế hoạch.