Sóng nổi bất ngờ ở thị trường liên ngân hàng

Đồng nhân dân tệ xuống thấp nhất từ tháng 1/2017. Tỷ giá USD ổn định nhưng lãi suất qua đêm đã bất ngờ tăng vượt 4% giữa tuần qua.

Đồng nhân dân tệ lập đáy mới từ tháng 1/2017, tỷ giá USD 'bình chân'

Diễn biến cặp tiền tệ của hai nền kinh tế lớn nhất thế giới ghi nhận biến động đáng chú ý những ngày nay. Đồng nhân dân tệ tiếp tục xu hướng mất giá trong khi USD đang mạnh lên đáng kể so với nhiều đồng tiền quốc gia/ khu vực khác.

Tỷ giá USD/CNY sáng nay đã tăng lên 6,9678 nhân dân tệ đổi 1 đôla, vượt mức đỉnh thiết lập hồi trung tuần tháng 8 vừa qua, đồng thời cũng là mức cao nhất từ 4/1/2017. Đỉnh lịch sử của cặp tiền tệ này là hơn 6,98 nhân dân tệ đổi 1 đôla. "Giới hạn đỏ" 7 nhân dân tệ đổi 1 đôla được chuyên gia của Goldman Sachs dự báo sẽ "vượt qua" trong 6 tháng tới. Đây là số liệu mà Mỹ đang nhìn vào và có thể là bằng chứng cho những cáo buộc về việc thao túng tiền tệ, ông Timothy Moe, trưởng nhóm nghiên cứu vĩ mô khu vực châu Á của Goldman Sachs từng nêu quan điểm.

Tỷ giá USD/CNY tăng điểm ngày thứ 5 liên tiếp. Trái ngược với diễn biến này, mặt bằng tỷ giá USD/VND ổn định suốt hơn một tuần qua với giá USD bán ra ở mức 23.900 đồng, bất chấp tỷ giá trung tâm đã được NHNN nâng thêm 2 đồng sáng nay.

[caption id="attachment_110528" align="aligncenter" width="636"] Tỷ giá USD/VND tại các ngân hàng ổn định nhiều ngày nay[/caption]

Tỷ giá USD/VND tại các ngân hàng ổn định nhiều ngày nay[/caption]

Tỷ giá trung tâm hiện lên mức đỉnh 22.723 đồng/USD từng thiết lập hôm 9/10. Với biên độ +/3%, giá USD được phép giao dịch trong khoảng 22.041 - 23.405 đồng.

Đồng nhân dân tệ mất giá trong khi tiền đồng vẫn ổn định so với USD khiến VND lên giá mạnh so với đồng tiền của quốc gia láng giềng. Theo tỷ giá yết tại BIDV (chỉ có ý nghĩa hạch toán kế toán), chỉ cần 3,319 đồng đổi một nhân dân tệ, ít hơn nhiều so tỷ giá mua chuyển khoản 3,451 đồng hồi đầu năm. Sau gần 10 tháng, VND lên giá 3,82% so với đồng nhân dân tệ.

Không riêng đồng nhân dân tệ mất giá mạnh so với USD, tỷ giá EUR/USD cũng giảm về mức 1,136 USD đổi 1 euro. Đây cũng là nguyên nhân chính khiến chỉ số DXY đo sức mạnh đồng bạc xanh với rổ 6 tiền tệ mạnh tăng vượt 96,6 điểm. Tại Vietcombank, đồng EUR hiện đang được mua vào ở mức 26.429 đồng và bán ra tại 26.824 đồng.

"Sóng" ở thị trường hai

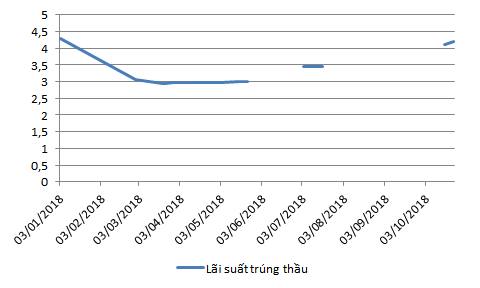

Trái với sự bình ổn của thị trường ngoại hối, thị trường tiền tệ liên ngân hàng lại không hề lặng sóng những ngày này. Lãi suất thị trường hai tăng mạnh trong hai ngày 23/10 và 24/10 đặc biệt ở nhóm kỳ hạn ngắn. So với ngày 22/10, lãi suất qua đêm đến 24/10 nhảy vọt lên 4,44%/năm, tăng 1,12 điểm phần trăm. Tuy nhiên, khối lượng giao dịch kỳ hạn qua đêm đã thu hẹp lại đáng kể, chỉ bằng khoảng một nửa thông thường (hơn 7.300 tỷ đồng).

Lãi suất kỳ hạn 2 tuần thậm chí tăng nhanh hơn (+1,17%) lên 4,73%/năm, cao hơn lãi suất 1 tháng.

[caption id="attachment_110530" align="aligncenter" width="481"] Lãi suất liên ngân hàng "nổi sóng" hai ngày nay[/caption]

Lãi suất liên ngân hàng "nổi sóng" hai ngày nay[/caption]

Thực tế, trong suốt tháng 9 trước đó, tỷ giá USD/VND cũng đã duy trì sự ổn định một phần nhờ sự ổn định trên thị trường thế giới và điều hành linh hoạt lãi suất tiền đồng trên thị trường hai. Chênh lệch lãi suất liên ngân hàng bằng đồng VND và USD được kéo giãn và thường ổn định ở mức 2% - là mức khá an toàn để không gây áp lực lên tỷ giá, theo nhận định của SSI Retail Research.

Ngoài ổn định tỷ giá, lãi suất liên ngân hàng tăng cũng có thể đến từ nhu cầu vốn của các ngân hàng nhất là trong dịp kinh doanh cao điểm cuối năm với nhu cầu đi vay chuẩn bị mùa Tết Nguyên đán tăng cao. Một biến động đáng chú ý trong hai ngày giữa tuần qua là lượng đi vay trên thị trường mở (OMO) tăng đột biến lên tới 31.000 tỷ đồng.

Thống kê của NHNN cho biết, 16.999,9 tỷ đồng đã được bơm ra nền kinh tế sau khi NHNN mua kỳ hạn 7 ngày các giấy tờ có giá từ 10 ngân hàng hôm 25/10. Trước đó, vào 24/10, 9 ngân hàng đi vay 14.000 tỷ đồng thông qua cách thức này.

Khoản vay 7 ngày trên OMO phải chi trả lãi suất 4,75%/năm - khá đắt đỏ nên thường chỉ được sử dụng để hỗ trợ thanh khoản nhất thời. Cục bộ ở một vài ngân hàng nhiều khả năng đã gặp khó khăn về thanh khoản cần nhờ nguồn vốn trên.

Cú hích bất thường của lãi suất liên ngân hàng những ngày qua có thể là hiện tượng nhất thời xuất phát từ sự tăng giá nhanh của đồng USD trên thế giới. Tuy nhiên, một xu hướng không thể phủ nhận là mặt bằng lãi suất đã tăng trở lại, lan tỏa từ thị trường liên ngân hàng đến thị trường dân cư hay thị trường trái phiếu.

Lãi suất huy động trên thị trường dân cư cũng được nâng lên trong hai tháng gần đây và trở lại mặt bằng hồi cuối năm 2017, ngay cả ở các ngân hàng nhóm Big 4. Lãi suất huy động tại Vietcombank hiện đang ở mức thấp nhất là 4,4%/năm với kỳ hạn 1 tháng.

Trên thị trường trái phiếu sơ cấp, lãi suất huy động vốn cũng đã được KBNN nâng lên. Như trong phiên đấu thầu hôm 24/10, lãi suất trúng thầu kỳ hạn 5 năm đã tăng thêm 0,1 điểm phần trăm so với tuần liền trước. Nhưng các ngân hàng vẫn kỳ vọng cho vay Chính phủ với mức lãi suất cao hơn. Giá trị trái phiếu KBNN phát hành thành công chỉ bằng 45% lượng chào bán dù các thành viên thị trường vẫn đặt thầu gấp 3-4 lần.