OCB tiếp tục tăng lãi suất, cao nhất là 9,3%/năm

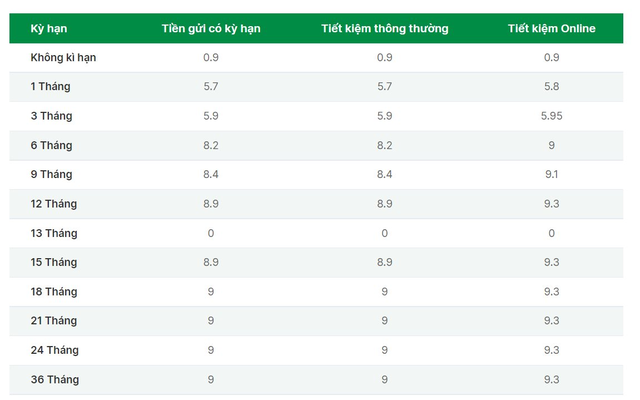

Theo biểu lãi suất mới cập nhật ngày 24/11/2022 của OCB, mức lãi suất cao nhất đã lên đến 9,3%/năm dành cho tiền gửi theo hình thức lãnh lãi cuối kỳ, thuộc các kỳ hạn từ 12 tháng trở lên.

Bên cạnh đó, ngân hàng còn đang áp dụng chương trình cộng lãi suất khi khách hàng đáp ứng được các điều kiện về số dư tối thiểu cùng một số yêu cầu khác. Vì lẽ đó, lãi suất thực tế khách hàng được nhận có thể cao hơn so với mức 9,3%/năm mà ngân hàng niêm yết.

Đáng chú ý, chỉ cần gửi tiền ở kỳ hạn 6 tháng, khách hàng cũng đã có thể nhận lãi suất lên đến 9%/năm. Cụ thể, hiện OCB đang đồng loạt áp dụng mức lãi suất 9,0%/năm cho tiền gửi theo hình thức lãnh lãi cuối kỳ, kỳ hạn từ 6-8 tháng. Lãi suất sẽ cao hơn 0,1%/năm nếu khách hàng tham gia tiết kiệm từ 9-11 tháng.

Đối với các kỳ hạn ngắn (1-5 tháng), ngân hàng đang áp dụng mức lãi suất áp sát trần quy định (6%/năm) cho khách hàng tham gia tiết kiệm theo hình thức lãnh lãi cuối kỳ. Cụ thể, lãi suất tối đa khi gửi tiền từ 3-5 tháng là 5,95%/năm; 2 tháng (5,85%/năm) và 1 tháng (5,8%/năm).

Đối với kỳ hạn 1-3 tuần, mức lãi suất cao nhất đang được áp dụng là 1%/năm. Thấp hơn 0,1 điểm phần trăm là lãi suất dành cho tiền gửi không kỳ hạn (0,9%/năm).

Hồi cuối tháng 10, lãi suất cao nhất tại OCB là 7,85%/năm. Chỉ trong chưa đầy một tháng, lãi suất tại nhà băng này đã lên mức 9,3%/năm (tăng thêm 1,45%/năm).

Biểu lãi suất OCB công bố ngày 24/11/2022, nguồn: website OCB

Ngoài OCB, hiện cũng có nhiều ngân hàng áp dụng mức lãi suất các kỳ hạn dài từ 9%/năm trở lên, chẳng hạn như GPBank (10%/năm), OceanBank (10%/năm), SCB (9,7%/năm), VPBank (9,4%/năm), Techcombank (9,3%/năm), ABBank (9%/năm), Sacombank (9%/năm), BacABank 9,3%/năm.

Từ tháng 9 đến nay, mặt bằng lãi suất huy động đã nhích tăng đáng kể, phổ biến từ 1-2%/năm. Việc lãi suất tăng đã thu hút được lượng lớn tiền gửi vào hệ thống. Theo số liệu mới nhất mà cơ quan quản lý công bố, sau khi giảm 2 tháng liên tiếp, tiền gửi đã tăng trở lại, thêm hơn 106 nghìn tỷ đồng trong tháng 9.