Nóng cuộc đua phát hành trái phiếu doanh nghiệp

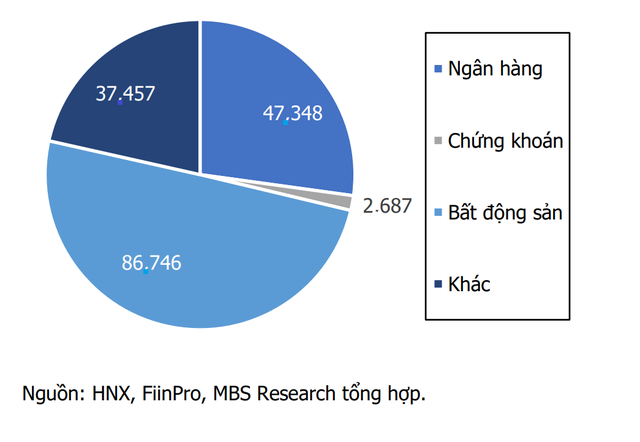

Cơ cấu phát hành trái phiếu doanh nghiệp trong 6 tháng đầu năm nay- Nguồn MSB. ĐVT: Tỷ đồng

Khối lượng phát hành tăng mạnh

Báo cáo mới đây của Công ty Chứng khoán MBS cho thấy, hoạt động phát hành trái phiếu của doanh nghiệp được đẩy mạnh trong quý 2, đưa tổng giá trị trái phiếu được huy động thành công trong 6 tháng đầu năm đạt trên 174 nghìn tỷ đồng, tăng 48% so với cùng kỳ năm 2019.

Kỳ hạn bình quân các trái phiếu phát hành trong kỳ là 3,9 năm, trong khi lãi suất bình quân là 9,3%/năm. Trái phiếu của nhóm bất động sản chiếm 50% lượng phát hành, tiếp sau đó là nhóm ngân hàng với 27%.

Như vậy trong 6 tháng đầu năm nay, khối lượng TPDN phát hành của 137 doanh nghiệp đạt 174.237 tỷ đồng, tăng 48% so với cùng kỳ năm ngoái. Tận dụng được việc lãi suất cho vay và lãi suất huy động được điều chỉnh giảm, lãi suất TPDN phát hành trong quý 2/2020 thấp hơn đáng kể so với quý 1.

Tuy nhiên, với nhóm ngân hàng, hoạt động phát hành TPDN không quá sôi động, chỉ trong 3 tháng gần nhất, có 11 ngân hàng tham gia phát hành khối lượng TPDN lên đến 46.407 tỷ đồng. Tổng cộng trong 6 tháng đầu năm nay, lượng trái phiếu mà các ngân hàng huy động đạt 47.348 tỷ đồng, chiếm 27% tổng lượng phát hành.

Nhiều chuyên gia dự báo, hoạt động phát hành trái phiếu của nhóm ngân hàng vẫn sẽ được duy trì do nhu cầu tăng vốn cấp 2, cải thiện tỷ lệ sử dụng vốn ngắn hạn cho vay trung- dài hạn, nhất là đối với các NHTM thuộc sở hữu của nhà nước để tuân thủ quy định mới của NHNN.

Các doanh nghiệp khác phát hành gần 37.500 tỷ đồng TPDN, chủ yếu thuộc các ngành năng lượng và bán lẻ. Đặc thù của các ngành này là chi phí đầu tư ban đầu lớn, thời gian thu hồi vốn dài nên kỳ hạn bình quân của nhóm này trong quý 2 lên tới 5 năm và trong nửa đầu năm là 4,4 năm. Lãi suất huy động trái phiếu các doanh nghiệp này cũng ở mức cao hơn trung bình, đạt mức 9,9%/năm.

Thu hút các nhà đầu tư tổ chức

Nghị định 81/2020/NĐ-CP sửa đổi, bổ sung Nghị định 163/2018/NĐ-CP theo hướng nâng cao tiêu chuẩn, giới hạn về phát hành trái phiếu riêng lẻ nhằm hạn chế hoạt động phát hành quá mức cho nhà đầu tư cá nhân; đồng thời yêu cầu cao hơn về trách nhiệm của các bên tham gia vào quá trình phát hành trái phiếu.

Theo đó, một số quy định mới về điều kiện phát hành trái phiếu cụ thể như sau: Đảm bảo dư nợ TPDN phát hành riêng lẻ tại thời điểm phát hành (bao gồm cả khối lượng dự kiến phát hành) không vượt quá 05 lần vốn chủ sở hữu theo báo cáo tài chính quý gần nhất; Mỗi đợt phát hành phải hoàn thành trong thời hạn 90 ngày kể từ ngày công bố thông tin trước khi phát hành; đợt phát hành sau phải cách đợt phát hành trước tối thiểu 06 tháng...

Theo TS. Nguyễn Trí Hiếu- Chuyên gia tài chính ngân hàng, trước khi Nghị định 81/2020/NĐ-CP sửa đổi, bổ sung Nghị định 163/2018/NĐ-CP có hiệu lực, nhiều doanh nghiệp có thể sẽ tận dụng khoảng thời gian còn lại để đẩy mạnh phát hành thêm trái phiếu trong điều kiện dễ dàng hơn. Điều này sẽ dẫn tới cuộc đua phát hành TPDN.

"Nghị định 81/2020/NĐ-CP sửa đổi, bổ sung Nghị định 163/2018/NĐ-CP khuyến khích nhà đầu tư tổ chức tham gia thị trường trái phiếu nhiều hơn, bởi họ có khả năng phân tích, đánh giá tình hình tài chính của doanh nghiệp phát hành trái phiếu tốt hơn nhà đầu tư cá nhân", TS. Nguyễn Trí Hiếu nhấn mạnh và cho biết thêm, Nghị định này cũng đòi hỏi doanh nghiệp phát hành phải tính toán chi li hiệu quả, gọi vốn phù hợp với năng lực của mình, từ đó giảm thiểu rủi ro cho nhà đầu tư cá nhân và tổ chức…