Những sự kiện đáng chú ý trong tuần tới: Lạm phát, lãi suất và sự can thiệp của các nhà hoạch định chính sách

1/ USD mạnh đã vượt quá sức chịu đựng của một số ngân hàng trung ương?

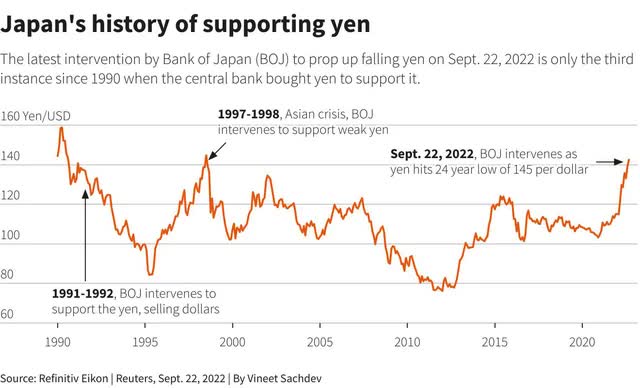

Các nhà chức trách Nhật Bản cuối cùng đã nhận thấy đồng yen giảm quá mức có thể chịu đựng và đã can thiệp để ngăn chặn sự sụt giảm mạnh của yen so với USD.

Nhưng động thái đó có hiệu quả lâu bền hay không? Đồng bạc xanh đã vượt xa các đồng tiền khác và tăng hơn 20% so với đồng yên trong năm nay, khiến một số n gười nghi ngờ rằng USD đã tăng quá mức. Nhưng khi lãi suất của Mỹ tăng, trong khi lãi suất của Nhật Bản bị mắc kẹt ở mức dưới 0% và không có khả năng nhúc nhích.

Vì vậy, khả năng đồng đô la mạnh vẫn còn tiếp diễn. Nhật Bản, cùng với các nước láng giềng Trung Quốc và Hàn Quốc cũng đang cố gắng kéo lùi đồng đô la Mỹ, có thể cảm thấy mình đang bất lực vì phải chống lại các yếu tố cơ bản, biến động tự nhiên của thị trường và quyết tâm của Cục Dự trữ Liên bang Mỹ (Fed).

Các đại lý ở Seoul nghi ngờ các nhà chức trách đã bán USD, nhưng đồng won vẫn đang tiếp tục giảm giá. Tương tự, nhân dân tệ của Trung Quốc cũng lao dốc xuống mức thấp mới mặc dù ngân hàng trung ương nước này đã cố gắng kéo nội tệ tăng lên thông qua biên độ giao dịch tỷ giá. Các chỉ số PMI của Trung Quốc, sẽ công bố vào thứ Sáu tới (30/9), nếu đáng thất vọng, có thể càng khiến nhân dân tệ giảm thêm.

Lịch sử can thiệp vào tỷ giá tiền yen của Ngân hàng trung ương Nhật Bản.

2/ Căng thẳng Nga – Ukraine gia tăng

Lệnh động viên quân sự của Tổng thống Nga Vladimir Putin khiến thị trường lo ngại cuộc xung đột giữa Nga và Ukraine có thể sẽ gia tăng căng thẳng thêm nữa.

Động thái trên đã ảnh hưởng đến các thị trường trên toàn cầu: đẩy giá dầu tăng, làm gia tăng lo ngại về cuộc khủng hoảng năng lượng ở châu Âu. Đáng lo ngại hơn, các ngoại trưởng Liên minh châu Âu đang sẵn sàng một gói trừng phạt khác đối với Nga - gói thứ tám - có thể được chính thức hóa vào giữa tháng 10.

3/ Lạm phát vẫn "nóng đỏ"

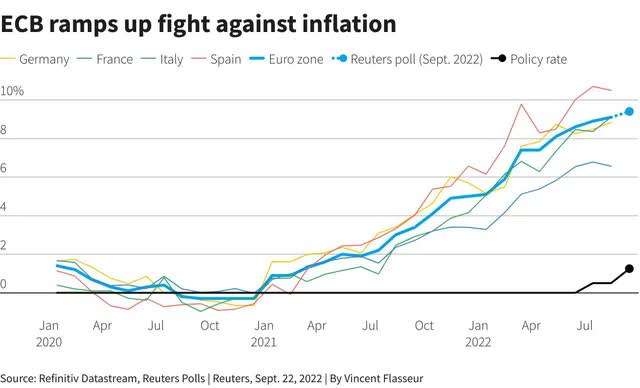

Ước tính sơ bộ về dữ liệu giá tiêu dùng của khu vực đồng euro tháng 9 sẽ được công bố vào thứ Sáu (30/9) và sẽ cho thấy lạm phát ở mức cao kỷ lục mới trên 9%.

Các nhà đầu tư đã nâng mức kỳ vọng về một đợt tăng lãi suất 75 điểm cơ bản nữa của Ngân hàng trung ương châu Âu (ECB) vào tháng 10, vì vậy dữ liệu sẽ không làm thay đổi đáng kể triển vọng lãi suất trong ngắn hạn. Bất kỳ dấu hiệu nào cho thấy áp lực giá cơ bản tiếp tục gia tăng cũng có thể tiếp tục đẩy mức lãi suất gia tăng nhanh để sớm đến mục tiêu dự kiến. ECB ngày càng tỏ thái độ "diều hâu" qua những lời phát ngôn của các quan chức của họ, khiến một số người cho biết không loại trừ khả năng ECB sẽ tăng lãi suất 100 điểm cơ bản trong tháng tới. Thật vậy, đó là những gì mà Ngân hàng trung ương Thụy Điển (Riksbank) vừa làm, cũng như Ngân hàng Canada đã làm vào tháng Bảy.

ECB đẩy tăng nỗ lực chống lạm phát.

4/ Thời điểm quan trọng để thử thách sức mạnh nền kinh tế Mỹ

Liệu người tiêu dùng Mỹ có thể bất chấp lạm phát chóng mặt và chi phí đi vay tăng không? Thước đo niềm tin người tiêu dùng Mỹ công bố vào thứ Ba (27/9) sẽ chỉ ra trụ cột chính của nền kinh tế đang được giữ vững như thế nào.

Tháng trước, chỉ số niềm tin người tiêu dùng tổng thể của Conference Board đã phục hồi lên 103,2, kết thúc ba tháng giảm liên tiếp. Chỉ số của tháng này dự kiến sẽ ở mức 104, kết quả một cuộc thăm dò của Reuters cho thấy.

Trong một dấu hiệu tích cực, dữ liệu hồi đầu tháng cho thấy doanh số bán lẻ của Mỹ bất ngờ phục hồi trong tháng 8 khi người Mỹ tăng cường mua xe có động cơ và ăn tối ở nhà hàng nhiều hơn nhờ giá xăng giảm.

Nhưng với việc thị trường chứng khoán suy thoái và lợi suất trái phiếu tăng, không chắc người tiêu dùng Mỹ có thể tiếp tục lạc quan, đặc biệt là khi Fed có ý định làm giảm lạm phát ngay cả khi tăng trưởng chậm lại.

Hiện đang là thời điểm quan trọng để thử thách niềm tin của người tiêu dùng Mỹ

5/ Bầu cử ở Ý có diễn biến suôn sẻ?

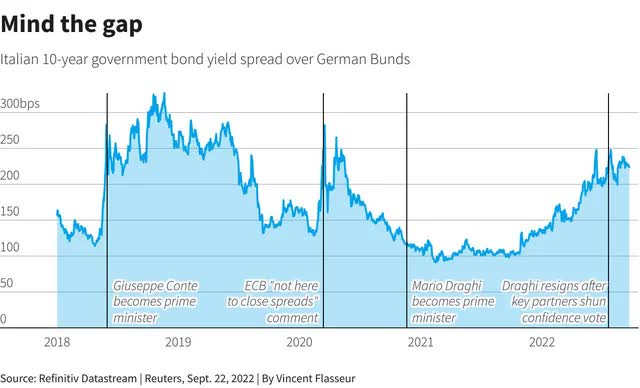

Trong cuộc bầu cử gần đây nhất ở Ý vào năm 2018, thị trường đã bị xáo trộn bởi những luận điệu chống đồng euro từ các đảng dân túy. Trong cuộc bầu cử lần này, đảng cánh hữu của ông Giorgia Meloni có vẻ sẽ chiếm đa số ghế trong cả hai viện của quốc hội trong cuộc bỏ phiếu hôm Chủ nhật (2/10), do đó cuộc bầu cử dự kiến sẽ diễn ra nhanh chóng và ít căng thẳng.

Đảng Anh em của bà ở Ý bắt nguồn từ một phong trào hậu phát xít. Nhưng bà Meloni, người được nhiều người mong muốn sẽ kế nhiệm ông Mario Draghi và trở thành nữ Thủ tướng đầu tiên của Ý, đã tỏ thái độ thân thiện với EU - khiến các nhà đầu tư yên tâm.

Khoảng cách chênh lệch lợi tức trái phiếu kho bạc kỳ hạn 10 năm của Ý so với Đức đã mở rộng từ mức thấp nhất kể từ sau đại dịch, nhưng vẫn còn xa so với mức được thấy vào năm 2018. Tuy nhiên, quy mô nắm giữ ghế của đảng của bà Meloni trong quốc hội sẽ được thị trường theo dõi chặt chẽ, và mọi người muốn biết làm thế nào một chính phủ mới điều hành nước Ý khi mà cuộc khủng hoảng năng lượng đang đẩy mức nợ của quốc gia này lên cao.

Chênh lệch lãi suất trái phiếu kỳ hạn 10 năm giữa Ý và Đức.

Tham khảo: Refinitiv