Nhiều ngân hàng tư nhân lớn tiếp tục hạ lãi suất huy động, xu hướng giảm sẽ chưa dừng lại?

Theo biểu lãi suất mới nhất áp dụng từ ngày 7/6, VPBank giảm đồng loạt 0,3 điểm % lãi suất huy động tại các kỳ hạn từ 6 tháng trở lên. Trong đó, kỳ hạn 6 tháng được áp dụng mức lãi suất 7,5%; kỳ hạn 7 tháng là 7,6%/năm; kỳ hạn 8 – 9 tháng được áp dụng mức lãi suất cao nhất là 7,8%/năm; kỳ hạn 10 – 12 tháng là 7,5% và trên 12 tháng là 6,7%.

SCB cũng đồng loạt giảm 0,4 - 0,45 điểm % lãi suất huy động tại các kỳ hạn từ 6 tháng trở lên. Hiện lãi suất cao nhất được SCB áp dụng chỉ còn 7,45%/năm, dành cho kỳ hạn 12 tháng; các kỳ hạn 13 - 36 tháng giảm về còn 7,25 - 7,35%/năm.

Từ đầu tháng 6, Techcombank giảm thêm 0,05 điểm % lãi suất huy động tại các kỳ hạn từ 6 tháng trở lên. Một ngân hàng tư nhân lớn khác là SHB cũng đã giảm 0,2-0,3 điểm % lãi suất huy động các kỳ hạn từ 6 tháng trở lên, bắt đầu từ ngày 1/6.

Mới đây, TPBank đã giảm 0,2 điểm % lãi suất huy động tại các kỳ hạn 6 – 12 tháng. Hiện lãi suất cao nhất được TPBank áp dụng chỉ còn 7,5%.

Từ ngày 5/6, Nam A Bank đồng loạt giảm 0,1- 0,2 điểm % lãi suất huy động tại các kỳ hạn từ 6 tháng trở lên. VietABank giảm cũng 0,2 điểm % tại các kỳ hạn từ 6 tháng trở lên từ ngày 5/6.

Ngày 3/6, NCB thông báo giảm 0,2 điểm % lãi suất huy động tại các kỳ hạn từ 6 tháng trở lên. Trước đó, ngân hàng này chỉ giảm 0,5 điểm % tại các kỳ hạn dưới 6 tháng từ ngày 25/5, giữ nguyên các kỳ hạn dài.

Saigonbank cũng có thêm đợt giảm lãi suất mới vào ngày 1/6 với mức giảm 0,2 điểm % tại các kỳ hạn 6 - 13 tháng.

Đây là đợt giảm lãi suất lần thứ hai trong chưa đầy nửa tháng qua của các ngân hàng nói trên. Trước đó, hầu hết những ngân hàng này chỉ giảm 0,5 điểm % lãi suất huy động tại các kỳ hạn dưới 6 tháng từ ngày 25/5 và giữ nguyên tại các kỳ hạn dài.

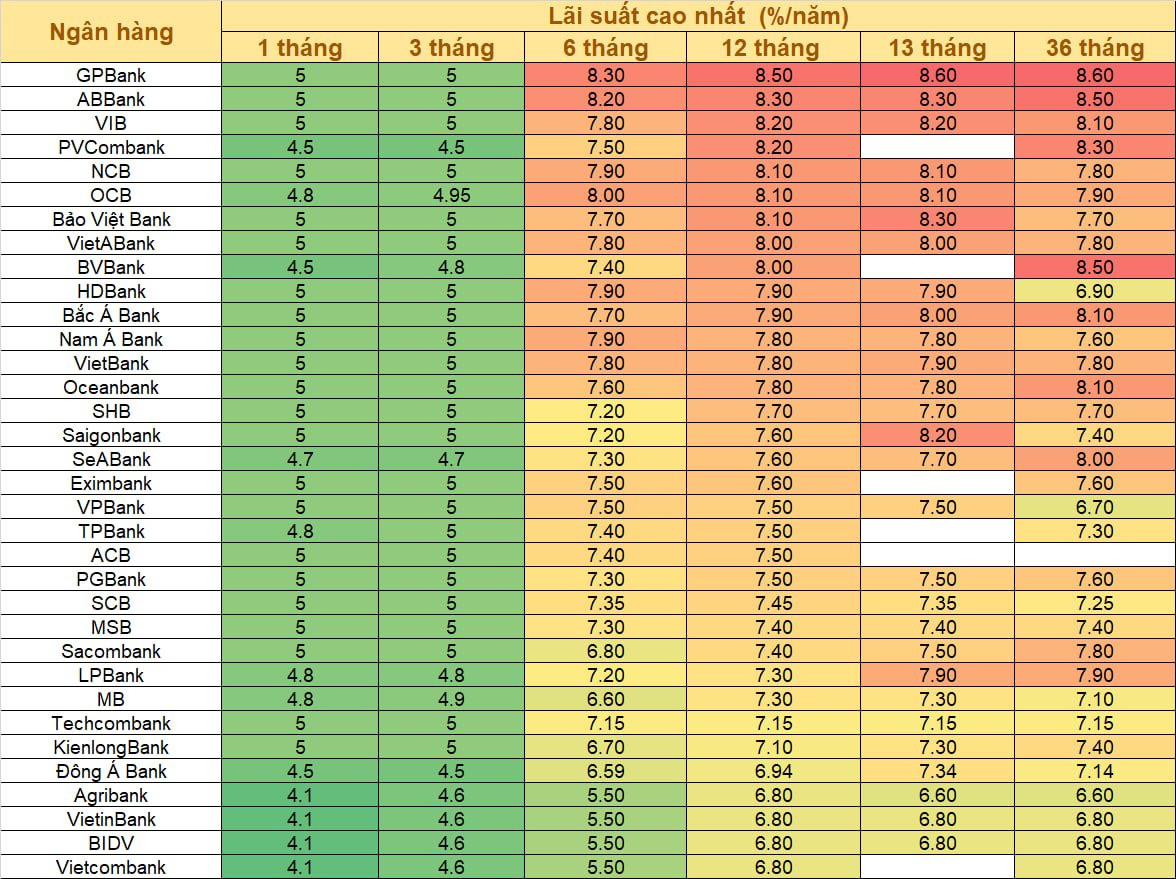

Khảo sát biểu lãi suất niêm yết trên website ngân hàng sáng ngày 8/6 cho thấy, chỉ còn 7 trong số 34 ngân hàng được thống kê còn áp dụng mức lãi suất huy động trên 8%/năm cho kỳ hạn 12 tháng là GPBank (8,6%), ABBank (8,3%), VIB (8,2%), PVComBank (8,2%), NCB (8,1%), BaoVietBank (8,1%). Các ngân hàng tư nhân lớn hiện áp dụng mức lãi suất 7,2 – 7,8% cho kỳ hạn 12 tháng. Trong khi nhóm Big4 huy động kỳ hạn này với lãi suất chỉ khoảng 6,8%.

Lưu ý, để được hưởng các mức lãi suất cao nhất này, khách hàng cần đáp ứng các điều kiện mà ngân hàng đưa ra như gửi bằng hình thức trực tuyến hoặc/và có số tiền gửi lớn hơn mức tối thiểu theo quy định. Ngoài ra, mức lãi suất huy động có thể thay đổi tùy vào tình hình cân đối vốn của từng chi nhánh ngân hàng.

Lãi suất huy động đã liên tục giảm kể từ giữa tháng 2 đến nay. So với giai đoạn đỉnh điểm, lãi suất huy động kỳ hạn dưới 6 tháng tại các ngân hàng tư nhân đã giảm 0,5 – 1 điểm %, kỳ hạn từ 6 tháng trở lên giảm 1,5 – 3 điểm %.

Trong báo cáo mới phát hành, Công ty Chứng khoán VnDirect kỳ vọng lãi suất tiền gửi kỳ hạn 12 tháng bình quân hạ về mức 6,5-6,7%/năm vào cuối năm 2023 với các nguyên nhân chính như nhu cầu tín dụng giảm do tăng trưởng kinh tế giảm tốc và thị trường bất động sản ảm đạm; Chính phủ thúc đẩy đầu tư công qua đó bơm thêm tiền vào nền kinh tế và; và vẫn còn dư địa giảm thêm lãi suất điều hành vào cuối năm 2023.