Ngân hàng Nhà nước liên tục bơm thanh khoản, lãi suất liên ngân hàng hạ nhiệt

Ghi nhận trên thị trường phiên ngày hôm qua (6/10), lãi suất chào bình quân liên ngân hàng giảm 0,07 – 0,63 điểm phần trăm so với phiên trước đó ở các kỳ hạn ngắn.

Cụ thể, chốt ngày, các mức giao dịch đang dùng ở mức: qua đêm 7,72%; 1 tuần 8,12%; 2 tuần 8,08% và 1 tháng 8,10%.

Diễn biến này có được chủ yếu nhờ Ngân hàng Nhà nước liên tục bơm ròng tiền để hỗ trợ thanh khoản hệ thống. Điển hình như phiên ngày 5/10, nhà điều hành tiền tệ bơm ròng 19.000 tỷ đồng thông qua kênh cầm cố (OMO). Đến phiên ngày 6/10, tiếp tục có thêm hơn 2.217 tỷ đồng được tung vào hệ thống. Hiện tại, tổng số tiền Ngân hàng Nhà nước đang hỗ trợ thị trường đạt hơn 38.920 tỷ đồng.

Trước đó, thanh khoản hệ thống thể hiện trạng thái rất căng thẳng. Lãi suất VND liên ngân hàng tăng vọt, vượt qua mốc 8% ở tất cả các kỳ hạn. Thậm chí tại vài thời điểm, một số ngân hàng thương mại đã chuyền tay nhau mức chào hơn 10%/năm.

Điều đáng nói, thanh khoản căng thẳng bất chấp việc các ngân hàng đã tìm nhiều cách để thu hút dòng tiền nhàn rỗi từ cư dân. Ghi nhận trên thị trường kể từ tuần cuối tháng 9 đến nay, hàng loạt ngân hàng đã điều chỉnh biểu lãi suất niêm yết theo hướng đi lên với mức tăng từ 0,3 – 1 điểm phần trăm tuỳ kỳ hạn. Theo đó, mức lãi suất cao tới gần 9%/năm cho sản phẩm chứng chỉ tiền gửi đã xuất hiện trên thị trường.

Trao đổi với VnEconomy, một chuyên viên vốn tại ngân hàng cho hay, có khá nhiều nguyên nhân khiến thanh khoản hệ thống các ngân hàng gặp khó như tỷ lệ vốn ngắn hạn cho vay trung và dài hạn vừa bị điều chỉnh giảm xuống theo lộ trình; nợ xấu và nợ tái cơ cấu khiến ngân hàng chưa thể thu hồi vốn; doanh nghiệp rút tiền mua lại trái phiếu trước hạn… Trong đó, có 3 nguyên nhân rất đáng chú ý.

Thứ nhất, Cục Dự trữ Liên bang Mỹ (Fed) liên tục tăng lãi suất khiến USD tăng giá. Do đó Việt Nam cũng tăng lãi suất để VND không mất giá quá nhiều so với USD. Hiểu đơn giản, việc tăng lãi suất giúp ổn định tỷ giá USD/VND. Mà để đẩy mặt bằng lãi suất lên cao, Ngân hàng Nhà nước buộc phải rút bớt tiền. Hiện tại, khối lượng tiền vẫn bị Ngân hàng Nhà nước giữ tại kênh tín phiếu đạt gần 45.400 tỷ đồng.

Thứ hai, tốc độ tăng trưởng huy động vốn của hệ thống ngân hàng rất chậm. Một phần từ việc tiền quay lại thị trường phục vụ cho sản xuất kinh doanh. Một phần do doanh nghiệp FDI chuyển lợi nhuận được tích tụ nhiều năm trước về nước. Phần còn lại do hoạt động tích trữ, đầu cơ khi USD tăng giá.

Thứ ba, mới đây Ngân hàng Nhà nước đã điều chỉnh hạn mức tăng trưởng (room) tín dụng cho nhiều ngân hàng. Đặc biệt, một số ngân hàng thực hiện nhiệm vụ hỗ trợ cho tổ chức tín dụng yếu kém theo chủ trương của Chính phủ còn được điều chỉnh hạn mức tới 2 lần. Theo đó, nhu cầu vốn phục vụ hoạt động cho vay tăng nhanh.

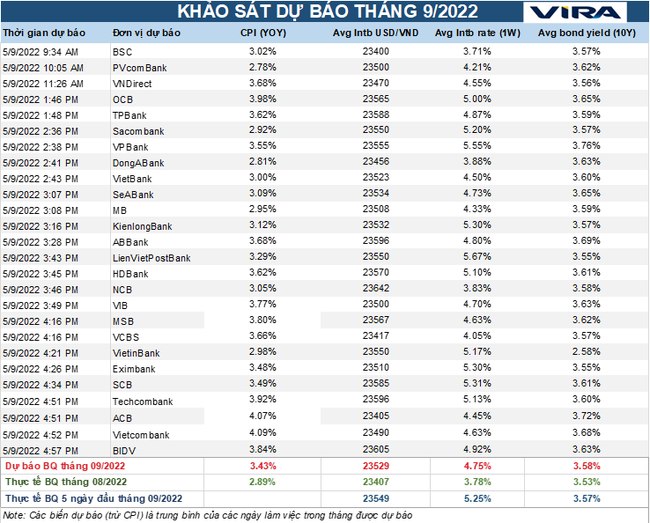

Theo Hội Nghiên cứu Thị trường liên ngân hàng Việt Nam (VIRA), thanh khoản hệ thống sẽ bớt căng thẳng nhưng cũng sẽ không còn dồi dào. Vì vậy, dự báo mới nhất của các thành viên VIRA tiếp tục hướng đến mức lãi suất cao trên thị trường liên ngân hàng. Bình quân dự báo cho kỳ hạn 1 tuần neo ở 4,75%, khá nhiều thành viên dự báo còn cao hơn với khoảng 5,3-5,5%/năm. Tuy nhiên, mức dự báo lãi suất này cũng đã thấp hơn rất nhiều so với thời điểm hiện tại.