Một ngân hàng có lãi từ dịch vụ tăng gần gấp đôi, lợi nhuận vẫn giảm mạnh trong quý 2

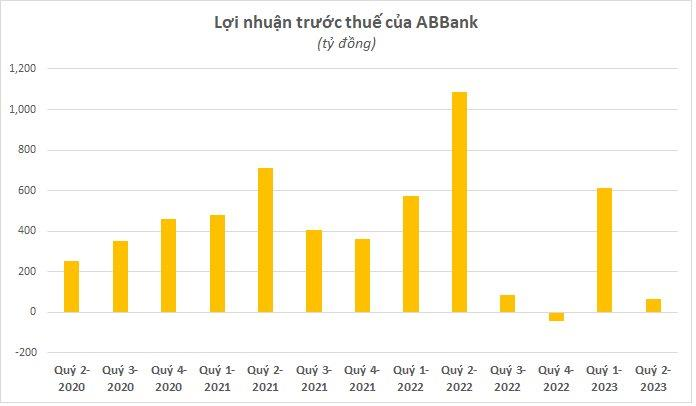

Theo báo cáo tài chính mới được công bố, Ngân hàng TMCP An Bình (ABBank – ABB) ghi nhận lợi nhuận trước thuế quý 2/2023 ở mức 67 tỷ đồng, giảm tới 94% so với cùng kỳ. Theo đó, lũy kế 6 tháng, lợi nhuận của ngân hàng chỉ ở mức 679 tỷ đồng, giảm 59% so với cùng kỳ.

Điểm sáng trong kết quả kinh doanh của ABBank là lãi thuần từ hoạt động dịch vụ, tăng 92% và đạt 288 tỷ đồng trong 6 tháng đầu năm. Báo cáo tài chính không thuyết minh rõ biến động lớn này đến từ đâu, song có thể là đến từ việc ngân hàng ngân hàng ghi nhận phí trả trước từ việc ký kết với đối tác bảo hiểm mới. Được biết, tháng 12/2022, ABBank đã công bố hợp tác chiến lược với Dai-ichi Life Việt Nam.

Lãi từ hoạt động mua bán chứng khoán kinh doanh, chứng khoán đầu tư cũng khá tích cực, có lãi lần lượt là 7 tỷ và 172 tỷ, trong khi cùng kỳ bị lỗ 65 tỷ và 21 tỷ.

Ngược lại, nhiều mảng kinh doanh kém khả quan, hoạt động kinh doanh cốt lõi – thu nhập lãi thuần sụt giảm 13% xuống 1.566 tỷ đồng. Lãi từ hoạt động kinh doanh ngoại hối cũng giảm 30% xuống 471 tỷ đồng.

Trong khi tổng thu nhập hoạt động sụt giảm 8% xuống 2.583 tỷ đồng thì chi phí hoạt động của ABBank tiếp tục tăng 17,4% lên 1.089 tỷ (chủ yếu do tăng chi phí cho nhân viên).

Chi phí dự phòng rủi ro tăng mạnh là một trong những nguyên nhân khiến lợi nhuận của ABBank giảm mạnh. Chi phí này trong quý 2/2023 là 698 tỷ đồng, gấp 4 lần cùng kỳ và lũy kế 6 tháng là 814 tỷ, gấp 3,7 lần. Ngân hàng cho rằng việc tăng nguồn dự phòng rủi ro sẽ giúp ABBank chủ động hơn trong xử lý rủi ro trong thời gian tới.

Tại ngày 30/6/2023, tổng tài sản ABBank đạt 154.447 tỷ đồng, tăng 18,7%. Tiền gửi của ABBank tại các tổ chức tín dụng khác tăng khá mạnh, từ 20.494 tỷ lên 43.151 tỷ đồng trong 6 tháng, tương đương tăng 110%. Trong khi đó, dư nợ cho vay khách hàng tăng 2,5% lên 84.020 tỷ đồng. Tiền gửi khách hàng tăng 4%, đạt 87.481 tỷ đồng.

Nợ xấu ABBank tăng mạnh trong 6 tháng lên 3.820 tỷ đồng. Tỷ lệ nợ xấu tính theo hướng dẫn của NHNN tại Thông tư 11/2021/TT-NHNN vẫn đảm bảo dưới 3%, ở mức 2,86%.