Một loại lãi suất của Việt Nam giảm sâu, chỉ bằng một nửa so với lãi suất tương tự tại Mỹ

Theo số liệu của Ngân hàng Nhà nước (NHNN), lãi suất cho vay bình quân liên ngân hàng kỳ hạn qua đêm (kỳ hạn chính chiếm khoảng 90% giá trị giao dịch) trong phiên cuối tuần qua (9/6) đã giảm về còn 2,69%/năm – mức thấp nhất trong hơn 2 tháng trở lại đây.

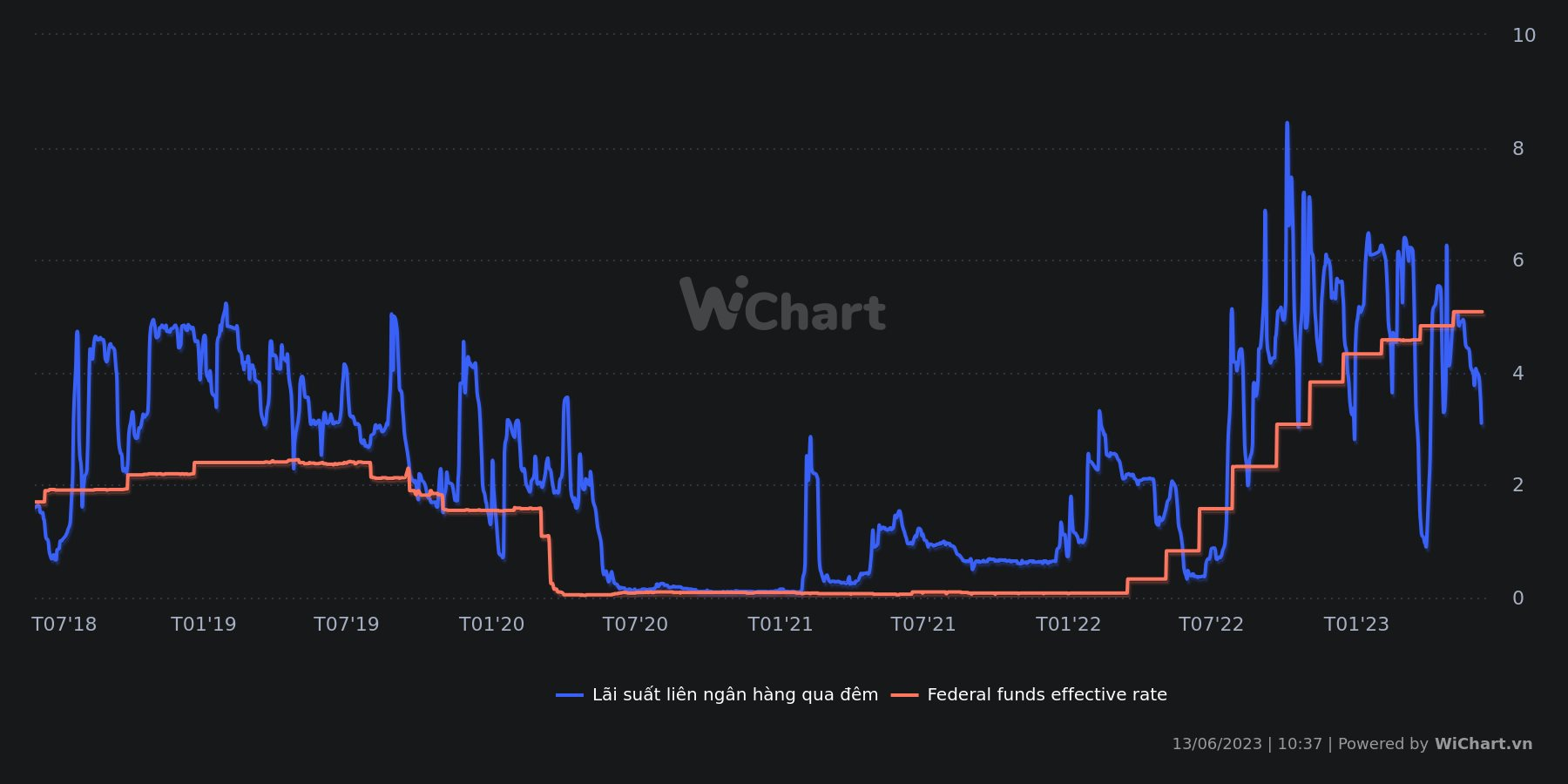

Từ mức trên dưới 5% ghi nhận vào đầu tháng 5, lãi suất qua đêm liên ngân hàng đã liên tục giảm trong khoảng 1 tháng qua. Sau nhịp sụt giảm trên, lãi suất qua đêm liên ngân hàng hiện chỉ bằng một nửa so với loại lãi suất lãi suất tương tự tại Mỹ là lãi suất quỹ liên bang (FFR).

FFR là lãi suất các ngân hàng Mỹ cho nhau vay qua đêm từ số dư trong dự trữ bắt buộc, tương tự như lãi suất liên ngân hàng của Việt Nam. Lãi suất FFR được xác định thông qua thỏa thuận giữa các ngân hàng và nằm trong vùng mục tiêu mà Fed đưa ra. Ủy ban Thị trường mở Liên bang (FOMC), cơ quan hoạch định chính sách tiền tệ của Fed, họp 8 lần một năm để thiết lập vùng mục tiêu cho lãi suất FFR.

Trong bối cảnh lãi suất FFR liên tục tăng theo vùng mục tiêu của Fed thì việc lãi suất qua đêm liên ngân hàng tại Việt Nam giảm sâu đã khiến chênh lệch giữa 2 loại lãi suất này rơi vào vùng âm kéo dài trong thời gian gần đây.

Lãi suất qua đêm liên ngân hàng của Việt Nam hiện đang thấp hơn nhiều so với lãi suất FFR tại Mỹ (Nguồn: Wichart)

Trước đây, lãi suất qua đêm liên ngân hàng thường được duy trì ở mức cao hơn lãi suất FFR của Mỹ nhằm tránh gây sức ép lên tỷ giá. Và mỗi khi rơi vào vùng âm, lãi suất qua đêm liên ngân hàng thường bật tăng mạnh ngay sau đó. Tuy nhiên, chính sách tiền tệ có phần ngược chiều của NHNN và Fed thời gian gần đây đã đảo ngược chênh lệch giữa 2 loại lãi suất này trong một thời gian khá dài (từ đầu tháng 5 tới nay).

Theo đó, trong khi Fed đã tăng lãi suất chuẩn lên vùng mục tiêu 5,00-5,25%, NHNN đã có ba đợt giảm các lãi suất điều hành liên tiếp chỉ trong chưa đầy 3 tháng qua. Đồng thời, Nhà điều hành cũng đẩy mạnh hỗ trợ thanh khoản VND cho các ngân hàng khi dừng phát hành tín phiếu mới và mua vào lượng lớn ngoại tệ, bơm VND ra thị trường. Ngoài ra, NHNN cũng bật tín hiệu sẵn sàng cung ứng vốn cho các nhà băng, với luôn có 10.000 tỷ đồng chào thầu hàng ngày, cùng cơ cầu hai kỳ hạn 7 và 28 ngày.

Thực tế, sự dồi dào về thanh khoản VND được thể hiện rất rõ khi những tuần gần đây khi gần như không có ngân hàng nào cần NHNN hỗ trợ vốn qua kênh thị trường mở, dù lãi suất OMO đã giảm về còn 4,5%, từ mức 6% cách đây không lâu.

Không chỉ lãi suất trên thị trường liên ngân hàng thấp hơn, một diễn biến cũng không nhiều khi xuất hiện là việc lợi suất trái phiếu Chính phủ kỳ hạn 10 năm của Việt Nam cũng đã xuống thấp hơn của Mỹ về danh nghĩa. Theo số liệu của Investing , chênh lệch lợi suất trái phiếu Kho bạc 10 năm giữa Mỹ và Việt Nam hiện vào khoảng 0,7 điểm %.

Dù những loại lãi suất (lợi suất) mang tính đại diện trên đều có diễn biến không ủng hộ, song tỷ giá USD/VND vẫn khá bình lặng bất chấp đồng USD trên thị trường thế giới có quãng tăng khá mạnh.

Theo bảng tỷ giá USD niêm yết tại các ngâm hàng, giá USD hiện đang thấp hơn khoảng 70 - 90 đồng/USD ở cả hai chiều mua - bán so với cuối năm 2022. Điều này có nghĩa, đồng VND đang lên giá so với USD.

Theo ông Trần Ngọc Báu – CEO Wigroup, xuất khẩu ròng và thặng dư thương mại lớn là tiền đề để Việt Nam có thêm một lượng USD và giữ tỷ giá duy trì ở mức ổn định. Tuy nhiên, việc giảm lãi suất đã đưa lãi suất của Việt Nam về vùng lãi suất thấp hơn của Mỹ. Điều này có thể gây áp lực lên tỷ giá và tạo ra rào cản cho việc giảm thêm lãi suất.

“Tỷ giá vẫn ổn định bất chấp lãi suất của Việt Nam đang thấp hơn lãi suất của Mỹ. Điều này được hỗ trợ bởi dòng tiền USD vào Việt Nam tương đối mạnh, và dự báo vẫn mạnh 2-3 tháng tới”, ông Báu nhận định.

Dù vậy, giới chuyên gia cũng cho rằng, vấn đề tỷ giá USD/VND thời gian tới cần được chú ý hơn, trong bối cảnh chênh lệch lãi suất âm giữa VND – USD và cuộc họp của Fed vào trung tuần tháng 6 đang đến gần với khả năng tăng lãi suất vẫn còn bỏ ngỏ.