Loạt ngân hàng giảm lãi suất huy động

Trên website chính thức, hiện không còn ngân hàng nào công bố mức trên 10%/năm. Các nhà băng quốc doanh (Big4) và nhóm tư nhân đều có sự điều chỉnh lãi suất. Lãi suất tiết kiệm trực tuyến (online) của Vietcombank và Agribank giảm về bằng mức niêm yết tại quầy, thay vì cao hơn như trước đó.

Lãi suất huy động kỳ hạn 6 tháng,12 tháng của Agribank lần lượt là 6,1%/năm và 7,4%/năm. Vietcombank mới điều chỉnh lãi suất huy động online ở kỳ hạn 12 tháng, hiện là 7,4%/năm. Ở các kỳ hạn ngắn hơn, lãi suất vẫn có chênh lệch giữa hình thức trực tiếp và online. Mức chênh lệch ở các kỳ hạn 1 tháng là 1,1% (4,9%-6%); kỳ hạn 3 tháng 0,6%; kỳ hạn 9 tháng 0,5%.

Trong khi đó, 2 ngân hàng còn lại trong nhóm Big4 chưa ghi nhận điều chỉnh. Lãi suất tiết kiệm online của 2 ngân hàng này chênh lệch tới 0,8% so với gửi tại quầy (kỳ hạn 12 tháng).

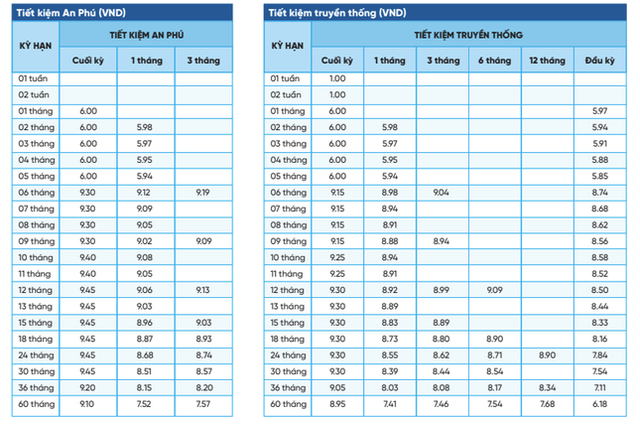

Với nhóm tư nhân, NCB mới đây đã cập nhật biểu lãi suất huy động mới, giảm mạnh ở nhiều kỳ hạn dài. So với trước Tết, tại kỳ hạn 60 tháng, lãi suất lĩnh lãi cuối kỳ đã giảm 0,8% xuống còn 9,1%/năm; kỳ hạn 36 tháng giảm 0,7% xuống 9,2%/năm.

NCB từng thuộc top ngân hàng trả lãi cao, giờ đã "hạ nhiệt" đáng kể

Trong khi đó, lãi suất kỳ hạn 12 - 30 tháng đồng loạt giảm từ 9,9%/năm xuống 9,45%/năm. Lãi suất kỳ hạn 9 tháng giảm từ 9,6%/năm xuống 9,3%/năm, kỳ hạn 6 tháng giảm từ 9,5%/năm xuống 9,3%/năm. Đối với các kỳ hạn dưới 6 tháng, lãi suất được giữ nguyên tối đa 6%/năm. Lãi suất không kỳ hạn là 1%/năm. Tương tự với hình thức tiết kiệm tích lũy, lãi suất kỳ hạn 5 năm giảm từ 9,7%/năm xuống còn 8,95%/năm, kỳ hạn 1 năm giảm 9,5%/năm xuống 9,3%/năm.

Bên cạnh đó, một số ngân hàng khác đã đưa mức lãi suất huy động về khoảng 8,8-9,2%/năm như Techcombank, VPBank, Sacombank, MSB,.. Techcombank đến nay đã hạ lãi suất huy động 0,3 - 0,4%/ năm so với thời điểm tháng 12/2022 Khách hàng VIP được trả lãi 9,2%/năm.

MSB cũng giảm lãi suất huy động 0,2-0,4%/năm tại một số kỳ hạn. Với kênh online, lãi suất tại kỳ hạn 15-36 tháng giảm 0,4%/năm xuống 9%/năm. Với các kỳ hạn ngắn hơn, tại kỳ hạn 12 tháng, lãi suất huy động cũng giảm 0,4%/năm xuống 8,9%/năm, còn tại kỳ hạn 6-11 tháng, mức lãi suất giảm xuống còn 8,8%/năm.

Ở chiều cho vay cũng đã có nhà băng hạ lãi suất. Ngân hàng TMCP Quân đội (MB) áp dụng giảm 1% lãi suất vay dành cho khách hàng doanh nghiệp có doanh thu dưới 100 tỷ đồng.

Theo báo cáo của Chứng khoán Bảo Việt (BVSC), lãi suất huy động gần như đi ngang trong tháng 1, có dấu hiệu giảm nhiệt từ cuối tháng. Với áp lực hỗ trợ tỷ giá giảm bớt, BVSC cho rằng áp lực tăng lãi suất không còn trong năm 2023. Thay vào đó, chính sách tiền tệ năm nay nhiều khả năng sẽ chuyển sang hướng hỗ trợ cho tăng trưởng.

BVSC kỳ vọng lãi suất sẽ giảm trở lại trong năm 2023 này, với các dấu hiệu rõ nét hơn từ quý 2, khi Fed ngừng việc tăng lãi suất và lạm phát của Việt Nam hạ nhiệt.