Lãi suất "nóng", đâu là ngân hàng hút tiền gửi tốt nhất trong quý 3/2022?

Đâu là các ngân hàng đang nắm giữ nhiều tiền gửi khách hàng nhất?

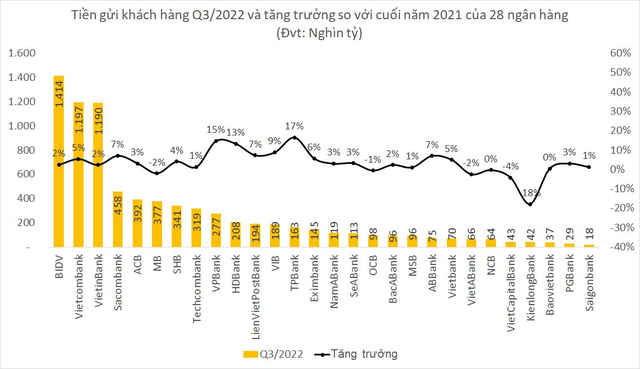

Trong danh sách các ngân hàng đã công bố báo cáo tài chính quý 3/2022, đang nắm giữ nhiều tiền gửi khách hàng nhất là 3 ông lớn BIDV (hơn 1,414 triệu tỷ đồng), Vietcombank (hơn 1,197 triệu tỷ đồng), VietinBank (~1,190 triệu tỷ đồng).

Đối với nhóm ngân hàng có tiền gửi khách hàng từ 300 đến dưới 500 nghìn tỷ, Sacombank dẫn đầu danh sách với gần 460 nghìn tỷ. Theo sau là ACB, ghi nhận hơn 392 nghìn tỷ, MB đạt 377,15 nghìn tỷ, SHB (~341 nghìn tỷ), Tecombank (~319 nghìn tỷ).

Có 8 ngân hàng ghi nhận tiền gửi khách hàng trên 100 nghìn tỷ đến dưới 300 nghìn tỷ. Cụ thể, VPBank (277,42 nghìn tỷ), HDBank (208,78 nghìn tỷ), LienVietPostBank (~194 nghìn tỷ), VIB (~190 nghìn tỷ), TPBank (gần 163 nghìn tỷ), 3 ngân hàng Eximbank, NamABank, SeABank cũng nằm trong danh sách này và ghi nhận tiền gửi khách hàng lần lượt là 145,26 nghìn tỷ, 118,82 nghìn tỷ và 113,35 nghìn tỷ.

Còn lại trong danh sách là 12 ngân hàng ghi nhận tiền gửi khách hàng trong quý 3/2022 dưới 100 nghìn tỷ.

Nguồn: Tác giả tổng hợp từ BCTC các ngân hàng

3 ngân hàng ghi nhận tăng trưởng tiền gửi khách hàng hơn 10%

Mặc dù BIDV, Viecombank và VietinBank đứng đầu về lượng tiền gửi khách hàng, song 3 ông lớn này không phải là các ngân hàng ghi nhận được lượng tiền gửi tăng nhanh nhất. Tốc độ tăng trưởng tiền gửi khách hàng so với đầu năm của 3 nhà băng trên chỉ ở mức 2,40-5,45%.

TPBank, VPBank và HDBank là 3 ngân hàng ghi nhận tiền gửi khách hàng tăng trưởng mạnh nhất. Đây cũng là 3 nhà băng duy nhất tính đến thời điểm hiện tại ghi nhận tốc độ này trên 10%. Cụ thể, tăng trưởng tiền gửi của 3 ngân hàng trên lần lượt là 16,57%, 14,71% và 13,37%.

Các ngân hàng có tăng trưởng từ 5-10% có thể kể đến như VIB (tăng 8,91%), LienVietPostBank (7,36%), Sacombank (7,14%), ABBank (7,03%), 3 ngân hàng Eximbank, Vietcombank, VietBank có tăng trưởng tiền gửi khách hàng lần lượt là 5,74%, 5,45%, 5,07%.

Có 12 ngân hàng ghi nhận lượng tiền gửi khách tăng trưởng từ 0,47%-4,09%.

Nhìn chung, tổng tiền gửi khách hàng của 28 ngân hàng niêm yết trong quý 3/2022 đạt hơn 7,8 triệu tỷ đồng, tăng trưởng đạt 4,02% so với cuối năm 2021.

Lý giải về việc tiền gửi tại ngân hàng tăng lên, TS Đinh Thế Hiển cho biết, đã có những nhà đầu tư chuyển tiền từ tài khoản chờ mua bất động sản sang gửi tiết kiệm tại các kỳ hạn. Bên cạnh đó, có khả năng một bộ phận không nhỏ đến từ kênh chứng khoán cũng đã quay về gửi ngân hàng.

Theo VNReport lãi suất huy động tăng cũng đã khiến tiền gửi nhàn rỗi "ồ ạt" quay lại ngân hàng. Các khảo sát của đơn vị này cho thấy, có đến 81,8% nhà băng dự phóng hoạt động huy động tiền gửi sẽ tăng trưởng mạnh trong năm 2022.

Ông Ngô Ngọc Quang - tiến sĩ kinh tế, chuyên gia hoạch định tài chính, trường Đại học Ngân hàng TP.HCM cho biết, bên cạnh sự dịch chuyển dòng tiền trên các thị trường tài chính và bất động sản, xu hướng số hóa cũng là một trong những yếu tố đã góp phần thúc đẩy tiền gửi ngân hàng tăng trong giai đoạn vừa qua. Việc chuyển đổi số đã góp phần làm giảm các chi tiêu bằng tiền mặt, gia tăng các bút toán trên tài khoản ngân hàng.

Trên thực tế, các giao dịch qua kênh trực tuyến thường sẽ có chi phí thấp hơn so với khi thực hiện trực tiếp tại điểm các điểm giao dịch. Bên cạnh đó, tham gia tiết kiệm thông qua kênh online cũng sẽ có lãi suất cao hơn từ 0,1-0,5% so với gửi tại quầy.