Không phải lợi nhuận, đây mới là yếu tố sẽ chi phối giá cổ phiếu ngân hàng trong thời gian tới?

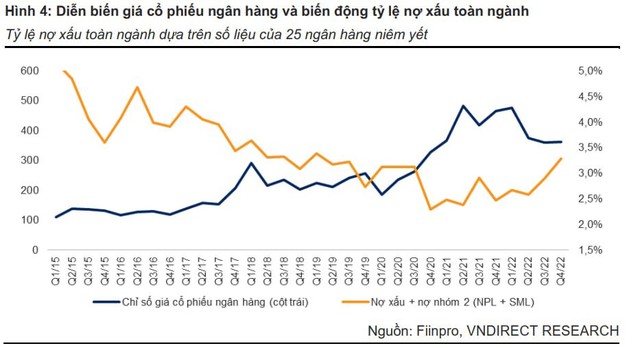

Trong báo cáo cập nhật mới phát hành, Chứng khoán VnDirect cho rằng diễn biến chất lượng tài sản là “kim chỉ nam” đối với giá cổ phiếu ngân hàng. Theo đó, giá cổ phiếu ngành ngân hàng có phần phụ thuộc vào diễn biến chất lượng tài sản của ngành nhiều hơn là diễn biến tăng trưởng lợi nhuận. Nhà đầu tư cho rằng các ngân hàng sẽ ghi nhận tăng trưởng lợi nhuận một cách bền vững hơn trong dài hạn, nếu như chất lượng tài sản thực sự được cải thiện.

Thực tế, trong giai đoạn nửa cuối 2021, nhà đầu tư đã có sự lo ngại về chất lượng tài sản của ngân hàng hậu đại dịch Covid-19. Theo đó giá cổ phiếu toàn ngành có sự sụt giảm nhẹ 3% (cuối 2021 so với cuối Q2/21), mặc dù lợi nhuận cả năm vẫn tăng 30% so với cùng kỳ.

Sang 2022, những sóng gió của ngành BĐS và thị trường TPDN lại một lần nữa dấy lên những lo ngại về chất lượng tài sản, và chỉ số giá cổ phiếu ngành ngân hàng đã tiếp tục ghi nhận diễn biến tiêu cực (giảm 22% so với cùng kỳ), bất chấp lợi nhuận toàn ngành vẫn tăng trưởng mạnh 33,7%

“Nhìn chung, một khi rủi ro về nợ xấu có dấu hiệu được giải quyết, cổ phiếu ngân hàng sẽ lấy lại đà tăng trưởng mạnh mẽ”, VnDirect đánh giá.

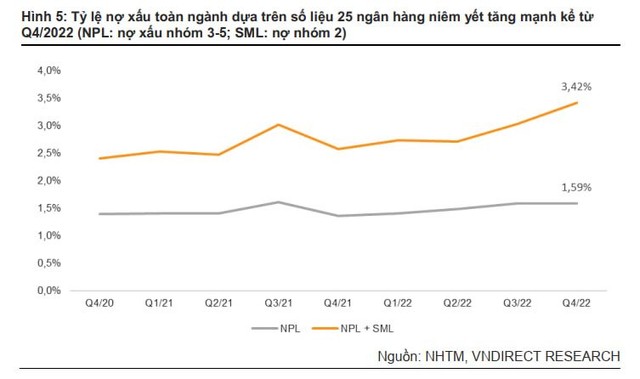

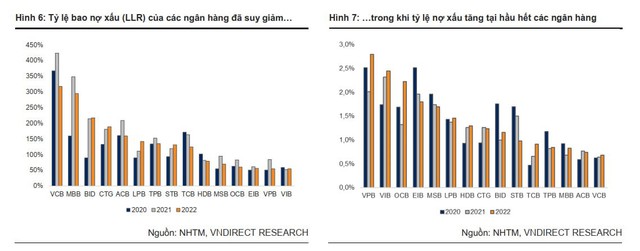

Theo nhóm phân tích, ngành ngân hàng phụ thuộc nhiều vào những biến động kinh tế vĩ mô, và khi các chỉ báo vĩ mô trở nên lạc quan hơn cũng sẽ giúp cải thiện chất lượng tài sản của các ngân hàng. Tuy nhiên, khó khăn trong ngành BĐS và thị trường TPDN hiện nay vẫn chưa được giải quyết, và điều này sẽ tác động trực tiếp lên chất lượng tài sản của ngân hàng khi rủi ro nợ xấu đang dần hiện hữu…

Đầu tiên, mặc dù không có "quy định/văn bản chính thức" nào liên quan đến việc thắt chặt dòng tín dụng vào thị trường BĐS, nhưng cho vay BĐS đã chậm lại với mục đích kìm hãm đà tăng nóng của thị trường này kể từ năm 2021. Theo Thông tư 08/2020, tỷ lệ tối đa lấy vốn ngắn hạn cho vay trung và dài hạn sẽ giảm từ mức 37% xuống 34% từ ngày 1/10/2022 trở đi; và giảm còn 30% từ ngày 1/10/2023. Do cho vay BĐS thường là các khoản vay trung và dài hạn, các ngân hàng sẽ không để dư nợ cho vay BĐS tăng lên quá mạnh trong danh mục tín dụng.

Mặt khác, do vay vốn từ ngân hàng đã trở nên khó khăn hơn, thị trường TPDN đã chứng kiến sự bùng nổ mạnh mẽ kể từ 2020-2021 như một kênh dẫn vốn thay thế cho nguồn vốn từ ngân hàng đối với các doanh nghiệp BĐS. Cuối 2022, giá trị TPDN của BĐS chiếm 35% trong tổng giá trị TPDN được phát hành (theo HNX).

Tuy nhiên, kể từ Q2/2022, Chính phủ đã bắt đầu giám sát chặt chẽ thị trường TPDN, đặc biệt là sửa đổi Nghị định 153. Trong ngắn hạn, thị trường đã chứng kiến hàng loạt vụ điều tra, trong đó có nhiều trường hợp phát hành sai mục đích/sai quy định, và một số lãnh đạo cấp cao bị bắt giữ. Điều này đã tác động xấu đối với thị trường TPDN. Do đó, các chủ đầu tư đã thật sự gặp khó khăn trong việc huy động qua kênh TPDN. Tổng giá trị phát hành TPDN đã giảm rất mạnh 63% so với cùng kỳ và mức giảm này là 78% đối với TPDN bất động sản.

Mặt khác, lãi suất cho vay đã tăng rất mạnh trước bối cảnh vĩ mô khó khăn, đặc biệt trong nửa cuối 2022. Cùng với giá nhà ở ở mức cao, nhu cầu mua nhà đã sụt giảm đáng kể và dự kiến sẽ còn tiếp diễn trong thời gian tới. Nguồn cung căn hộ mới ở TPHCM và Hà Nội trong quý IV/22 lần lượt sụt giảm 81%/38%, dẫn đến lượng tiêu thụ giảm mạnh 80%/63% (CBRE).

“TPDN gặp khó khăn và doanh số ký bán suy yếu đã khiến cho các chủ đầu tư rơi vào tình trạng thiếu hụt dòng tiền một cách nghiêm trọng, làm ảnh hưởng lên khả năng trả nợ và theo đó tác động tiêu cực lên chất lượng tài sản cũng như là rủi ro tín dụng của các ngân hàng trong năm nay.”, VnDirect nhận định

Bên cạnh vấn đề của thị trường BĐS, nhóm phân tích cũng nhận thấy một vấn đề khác liên quan đến việc các doanh nghiệp (DN) Việt Nam đang gặp khó khăn về thanh khoản, đặc biệt là các DN vừa và nhỏ.

Các DN Việt Nam đang phải đối mặt với chi phí lãi vay tăng cao và việc này sẽ gây ảnh hưởng lên khả năng trả nợ. Mặt khác, việc tiếp cận vốn của các DN đang gặp nhiều khó khăn, khi kênh tín dụng ngân hàng vẫn hạn chế trong khi thị trường TPDN gần như đã đóng băng.

“Những khó khăn trong việc tiếp cận vốn của DN và khả năng trả nợ suy giảm sẽ lại là một yếu tố tác động xấu đến chất lượng tài sản của ngân hàng trong năm 2023”, nhóm phân tích cho hay.

VnDirect kỳ vọng, Nghị định 08/2023 mới ban hành sẽ giảm bớt một phần những khó khăn nói trên, khi điều luật cho phép các trái phiếu đã phát hành được đàm phán gia hạn thêm thời gian và nới lỏng một số điều kiện phát hành. Theo đó, những chính sách này nếu được triển khai sẽ giúp giảm áp lực thanh khoản cho các DN BĐS trong ngắn hạn.

.jpg)