Hai kịch bản tỷ giá, tín dụng và cung tiền năm 2023

Trong báo cáo vĩ mô mới phát hành, Chứng khoán BIDV (BSC) cho rằng, tỷ giá USD/VND tăng mạnh vào nửa cuối năm 2022 khi FED gia tăng tốc độ thắt chặt chính sách tiền tệ. Tính đến ngày 30/12, tỷ giá liên ngân hàng USD/VND đạt 23.633 (+3,4%).

Tỷ giá USD/VND tăng mạnh do: (1) Chênh lệch lãi suất giữa USD và VND thu hẹp tạo áp lực mạnh lên thị giá VND; (2) Dự trữ ngoại hối suy giảm trong giai đoạn căng thẳng vào quý II và quý III chủ yếu do dòng vốn ngoại rút khỏi nền kinh tế Việt Nam trước áp lực gia tăng của đồng USD trên toàn cầu.

Dù vậy, so sánh với các quốc gia khác, tỷ giá USD/VND vẫn khá bình ổn và thấp hơn mức trung bình của các quốc gia này. Kết quả này cho thấy sức ổn định của tỷ giá VND và làm suy giảm nỗi lo lắng về việc rút dòng vốn nóng USD khỏi nền kinh tế Việt Nam.

Xét về nguồn cung ngoại hối cho năm 2023, dự trữ ngoại hối vẫn sẽ duy trì trạng thái dồi dào dựa trên 3 yếu tố sau: (1) Tình trạng xuất siêu dự tính sẽ tiếp tục trong năm 2023 khi các yếu tố vĩ mô vẫn đang ủng hộ xu hướng xuất siêu của Việt Nam. Theo tính toán BSC, con số này ước tính đạt 13-15 tỷ đô. (2) Nguồn kiều hối ước tính có tốc độ tăng trưởng trung bình 3 năm ở mức 4.4% và đạt 19,7 tỷ USD vào năm 2023. (3) Ngân hàng Nhà nước duy trì chính sách điều hành tỷ giá ổn định và có thể mua lại đồng USD nếu có các điều kiện thuận lợi như lạm phát kiểm soát và chỉ số Dollar Index điều chỉnh sau chu kỳ tăng mạnh năm 2022.

BSC cho rằng tỷ giá liên ngân hàng nhiều khả năng sẽ nằm ở 2 kịch bản.

Kịch bản 1: 24.400 USD/VND (+3,2% YTD). Trường hợp này xảy ra khi FED tăng lãi suất vượt lên 5,25% cùng với lạm phát Việt Nam ở mức 5,1% và tốc độ hồi phục của ngành du lịch, lữ hành chậm.

Kịch bản 2: 23.900 USD/VND (+1,1% YTD). Trường hợp này xảy ra khi FED duy trì lãi suất tại mức 5,25% cùng với lạm phát Việt Nam ở dưới mức 4,5% và tốc độ hồi phục của ngành du lịch, lữ hành nhanh.

Về chính sách tiền tệ, BSC cho biết, trong năm qua, NHNN đã tăng lãi suất 2 lần trong tháng 9 và tháng 10 trước áp lực từ đồng USD tăng mạnh, lãi suất FED tăng cao và lạm phát toàn phần gia tăng. Lãi suất tái chiết khấu tăng từ 2,5% lên 4,5% và lãi suất tái cấp vốn tăng từ 4% lên 6%.

Đồng thời, Nghị định 65/2022 thắt chặt thị trường trái phiếu doanh nghiệp (chủ yếu là nhóm BĐS) cũng gây áp lực mạnh lên vốn đầu tư dài hạn. Từ đó, tổng phương tiện thanh toán có mức tăng chậm nhất trong lịch sử và chỉ đạt 3.85%. Mức chênh lệch giữa tổng phương tiện thanh toán cho thấy tình trạng thiếu vốn của các doanh nghiệp.

Lượng giao dịch liên ngân hàng tăng mạnh trong năm 2022 bất chấp đà tăng của lãi suất cho thấy sức ép căng thẳng lên hệ thống liên ngân hàng. Tuy nhiên, áp lực đã suy giảm vào cuối năm nhờ tỷ giá đã bình ổn trở lại và Bộ tài chính cũng đưa ra một số kiến nghị liên quan đến giảm mức độ thắt chặt của NĐ 65/2022.

Với tình trạng lạm phát Việt Nam đang trên đà tăng mạnh và FED có thể tăng lãi suất thêm 0,75% theo kế hoạch hiện hành, NHNN có thể sẽ tăng lãi suất thêm 0,5-1,0%. Hiện tượng này cũng sẽ trực tiếp tác động đến lượng tiền chảy vào nền kinh tế Việt Nam.

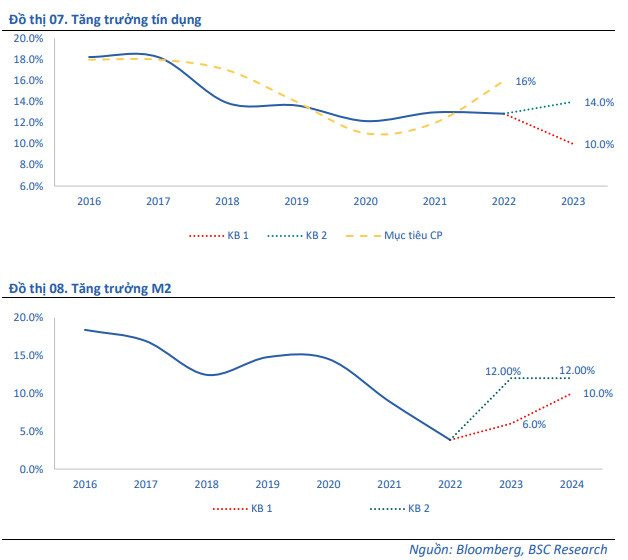

Với dự báo trên, BSC chia ra hai kịch bản chính cho tăng trưởng tín dụng và cung tiền M2 cho năm 2023.

Kịch bản 1: Lạm phát Việt Nam tăng cao và FED nâng lãi suất hơn 0,75% có thể khiến lãi suất điều hành tăng thêm +1%. Thêm vào đó, nếu thị trường trái phiếu doanh nghiệp phục hồi chậm thì sẽ khiến cho M2 và tín dụng có mức tăng thấp hơn so với giai đoạn 2020-2021. M2 và tín dụng ước tính lần lượt tăng 6% và 10%.

Kịch bản 2: Lạm phát Việt Nam được kiểm soát và FED nâng lãi suất thêm 0,75% thì có thể khiến lãi suất điều hành thêm 0,5%. Bên cạnh đó, nếu thị trường trái phiếu doanh nghiệp phục hồi nhanh thì sẽ khiến cho M2 và tín dụng tăng nhanh hơn giai đoạn 2020-2021. M2 và tín dụng ước tính lần lượt tăng 12% và 14%.

.jpg)