Giá USD tăng 8,6% từ đầu năm: Ngành nào hưởng lợi, ngành nào chịu thiệt?

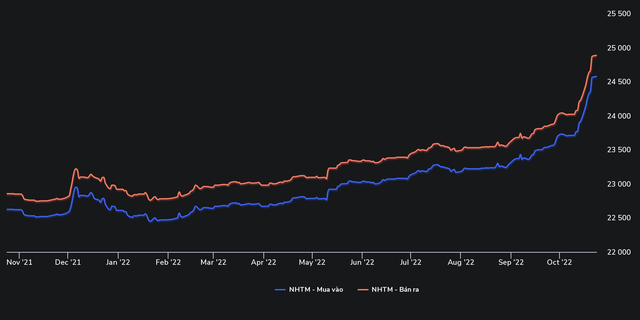

Thời gian gần đây liên tục chứng kiến diễn biến tăng nóng của tỷ giá USD/VND. Chỉ trong vòng 1 tuần qua, tỷ giá USD/VND tại các ngân hàng đã tăng khoảng 660 đồng, tương đương tăng khoảng 2,6%. Qua đó đánh dấu nhịp mất giá mạnh nhất của VND so với USD kể từ đầu năm đến nay, và thậm chí là trong nhiều năm trở lại đây.

So với cuối năm 2021, tỷ giá USD/VND tại các ngân hàng hiện đã tăng khoảng 2.000 đồng/USD, tương đương VND giảm khoảng 8,6% so với USD. Trong khi giá USD tự do cũng đã tăng hơn 7,2%, vượt mốc 25.000 đồng/USD.

Diễn biến tỷ giá USD ngân hàng trong vòng 1 năm qua. (Nguồn: Wichart)

Tỷ giá hối đoái tăng mạnh sẽ tác động trực tiếp lên các doanh nghiệp có hoạt động xuất nhập khẩu lớn. Trong đó, các doanh nghiệp thiên về xuất khẩu sẽ hưởng lợi khi giá hàng hóa bán sang thị trường nước người trở nên rẻ hơn; còn doanh nghiệp thiên về nhập khẩu sẽ chịu tác động tiêu cực do chi phí đầu vào gia tăng.

Mặt khác, USD tăng giá làm gia tăng áp lực nợ vay đối với những doanh nghiệp có cơ cấu nợ lớn ngoại tệ. Tuy vậy, mức độ ảnh hưởng có sự khác biệt theo kỳ hạn khoản vay (ngắn hạn hay dài hạn).

Trong đó, những doanh nghiệp có nhiều khoản nợ ngắn hạn sẽ chịu nhiều áp lực. Ngược lại, những doanh nghiệp có tỷ trọng cao khoản vay USD dài hạn sẽ chưa phải đối diện với việc đáo hạn nợ gốc. Tuy nhiên, biến động bất lợi của tỷ giá cũng sẽ khiến cho các dianh nghiệp này phải đánh giá lại khoản vay và ghi nhận lỗ kế toán trên báo cáo kết quả kinh doanh, cũng như gia tăng chi phí lãi vay

Theo Chứng khoán KB Việt Nam (KBSV), nhóm doanh nghiệp xuất khẩu có nguồn nguyên vật liệu đầu vào ít phụ thuộc vào nhập khẩu cũng sẽ được hưởng lợi do nguồn thu từ ngoại tệ khi quy đổi sang VND sẽ tăng lên sau khi VND giảm giá.

Trong khi đó, áp lực nhập khẩu lạm phát sẽ gia tăng và từ đó có thể tác động liên đới lên mặt bằng lãi suất huy động và cho vay. Các doanh nghiệp có nguồn nguyên vật liệu đầu vào phụ thuộc nhiều vào nhập khẩu trong khi đầu ra chủ yếu đáp ứng nhu cầu tiêu dùng trong nước sẽ chịu tác động bất lợi.

Tương tự, Chứng khoán Mirae Asset cho rằng sẽ có các công ty sẽ được hưởng lợi hoặc bị ảnh hưởng bởi sự tăng giá của đồng USD và sự mất giá của tiền đồng. Cụ thể, đối tượng được hưởng lợi từ việc USD tăng giá là các doanh nghiệp xuất khẩu của Việt Nam (vào thị trường Mỹ), nhưng các doanh nghiệp đang vay USD sẽ gặp bất lợi.

Tại báo cáo phân tích mới đây, Chứng khoán Maybank Kim Eng (MBKE) cho rằng ngành hàng không sẽ chịu nhiều tác động tiêu cực nhất do thuê máy bay chiếm phần lớn chi phí và phải trả bằng USD trong khi doanh thu quốc tế vẫn chưa trở lại kể từ sau đại dịch.

Ngành thép cũng chịu ảnh hưởng gặp bất lợi do nguyên liệu được nhập bằng USD, một số khoản nợ cũng bằng USD.

Với ngành tiện ích, nguyên liệu nhập khẩu được chốt giá trước với EVN, trong khi phần lớn lỗ chênh lệch tỷ giá đến từ các khoản nợ bằng USD. Do vậy cũng chịu tác động xấu.

Các tập đoàn đa ngành cũng bị ảnh hưởng tiêu cực vì nợ bằng USD có thể gây ra tác động đến chi phí tài chính và các khoản lỗ chênh lệch tỷ giá tiềm ẩn chưa thực hiện.

Ở chiều ngược lại, ngành BĐS khu công nghiệp được lợi nhất do giá cho thuê thường được niêm yết bằng USD và được ghi nhận trực tiếp vào doanh thu, dù không phát sinh lãi/lỗ tỷ giá.

Ngành thủy sản cũng nhận ảnh hưởng tích cực do hơn 60% tổng doanh thu là từ thị trường Mỹ.

Tương tự, hoạt động xuất khẩu của ngành hóa chất gia tăng nhờ tình trạng thiếu hóa chất toàn cầu giúp ngành này được hưởng lợi từ việc tăng tỷ giá hối đoái.