Dự trữ ngoại hối hơn 100 tỷ USD: NHNN có đủ dư địa để giữ mặt bằng lãi suất và tỷ giá?

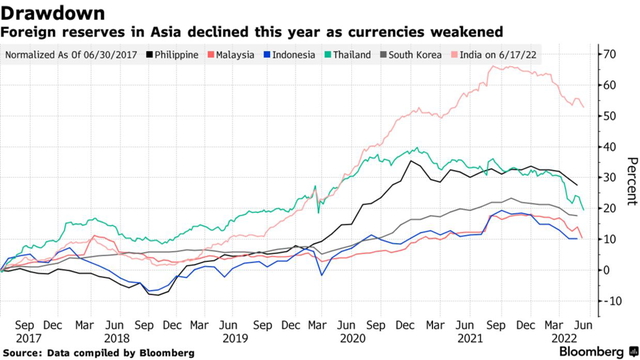

Trong một báo cáo phát hành gần đây, hãng tin Bloomberg cho biết các ngân hàng trung ương châu Á chi hàng tỷ USD bảo vệ tỷ giá đồng nội tệ. Theo đó, dự trữ ngoại hối của Thái Lan giảm còn 221,4 tỷ USD vào thời điểm ngày 17/6, mức thấp nhất trong hơn 2 năm. Trong khi dự trữ của Indonesia cũng giảm xuống mức thấp nhất kể từ tháng 11/2020. Dự trữ của Hàn Quốc và Ấn Độ chạm đáy của hơn 1 năm, còn dự trữ của Malaysia giảm mạnh nhất kể từ năm 2015.

"Một số nước phải dùng dự trữ ngoại hối để ổn định tỷ giá khi đồng nội tệ biến động mạnh", Bloomberg dẫn nhận định nhà quản lý danh mục Rajeev De Mello thuộc GAMA Asset Management cho biết. "Họ biết rằng họ không thể bảo vệ được đồng tiền của mình khỏi suy yếu so với USD, nhưng họ có thể làm cho sự sụt giảm đó trở nên mượt mà hơn".

Mức tăng/giảm dự trữ ngoại hối so với thời điểm ngày 30/6/2017 của một số nền kinh tế mới nổi ở châu Á tính đến ngày 17/6/2022 (%).

Không nằm ngoài xu hướng chung của các nước trong khu vực, Ngân hàng Nhà nước (NHNN) cũng liên tục bán ra ngoại tệ để ổn định tỷ giá trong những tháng gần đây. Theo ước tính của Chứng khoán Rồng Việt (VDSC), nhằm kiềm hãm sự mất giá của tiền đồng, NHNN đã bán ra khoảng 12-13 tỷ USD trong 6 tháng đầu năm, tương đương hơn 11% mức dự trữ ngoại hối đỉnh điểm vào cuối tháng 1.

Dù vậy, tiền đồng tiếp tục mất giá trong tháng 6 thêm 0,4% so với đồng USD sau khi đã mất giá khoảng 1,0% trong tháng 5. Lũy kế từ đầu năm đến nay, tiền đồng đã mất giá khoảng 2,5% - mức mạnh nhất trong vòng 4 năm trở lại đây.

Trao đổi với báo chí, ông Phạm Chí Quang - Phó Vụ trưởng Chính sách tiền tệ (NHNN) khẳng định với quy mô dự trữ ngoại hối trên 100 tỷ USD, cơ quan này đã, đang và sẽ tiếp tục bán ngoại tệ để bình ổn thị trường. "Thời gian tới, NHNN sẽ tăng tần suất bán can thiệp ngoại tệ để sẵn sàng bổ sung nguồn cung ngoại tệ cho thị trường thường xuyên hơn", ông cho biết.

Theo đại diện NHNN, bằng việc bán ngoại tệ, nhà điều hành sẽ tạo điều kiện cho hệ thống tổ chức tín dụng đáp ứng đầy đủ, kịp thời nhu cầu ngoại tệ của người dân.

Trong báo cáo vĩ mô mới công bố, Chứng khoán BIDV (BSC) cho biết dự trữ ngoại hối Việt Nam tính đến hết tháng 6 là khoảng 109 tỷ USD, còn dư địa để cân bằng cung cầu ngoại hối trên thị trường.

Theo BSC, chỉ số giá tiêu dùng (CPI) cơ bản trong tháng 05 tăng +1,98% so với cùng kỳ, khiến mức bình quân 5 tháng là 1,25%. Lạm phát tăng trưởng mạnh so với cùng kỳ và nhiều khả năng sẽ vượt mốc 4% trong quý III. Hiện tượng này cùng với xu hướng thắt chặt chính sách tiền tệ của các NHTW trên thế giới sẽ gây áp lực lên chính sách tiền tệ mở rộng của NHNN.

''Nhiều khả năng NHNN có thể tiếp tục cắt giảm lượng dự trữ ngoại hối để duy trì mặt bằng lãi suất VND ở mức thấp'', BSC nhận định.

Bên cạnh việc sử dụng dự ngoại tệ, để tăng thêm công cụ can thiệp tỷ giá, NHNN đã chính thức mở lại kênh hút tiền qua tín phiếu sau hơn 2 năm đóng băng để duy trì nền lãi suất liên ngân hàng ở mặt bằng thấp. Chỉ trong vòng 3 tuần qua (21/6 - 12/7), NHNN đã hút ròng hơn 187.000 tỷ đồng từ hệ thống. Việc rút về một lượng lớn nội tệ đã đẩy lãi suất VND liên ngân hàng kỳ hạn qua đêm tăng gấp đôi từ mức 0,3 – 0,4%/năm lên 0,7 – 0,8%/năm. Qua đó giảm chênh lệch âm trong lãi suất cho vay USD và VND trên thị trường liên ngân hàng, nhằm giảm bớt việc đầu cơ tỷ giá tại hệ thống.

Theo dự báo của giới phân tích, trong ngắn hạn, NHNN sẽ tiếp tục sử dụng hai công cụ là dự trữ ngoại hối và hút tiền trên thị trường mở để tác động lên thanh khoản tiền đồng trong hệ thống, từ đó kiềm chế áp lực lên tỷ giá.

Ông Ngô Đăng Khoa, Giám đốc toàn quốc Khối ngoại hối, thị trường vốn và dịch vụ chứng khoán Ngân hàng HSBC Việt Nam nhận định: Trong bối cảnh thị trường diễn biến bất lợi, nhiều áp lực như hiện nay, với quy mô Dự trữ ngoại hối đã được NHNN mua vào và củng cố mạnh mẽ trong các giai đoạn trước đây, NHNN đã, đang và sẽ tiếp tục bán ngoại tệ để bình ổn thị trường. Theo đó, NHNN sẽ tăng tần suất bán can thiệp ngoại tệ để sẵn sàng bổ sung nguồn cung ngoại tệ cho thị trường thường xuyên hơn nữa, qua đó tạo điều kiện cho hệ thống Tổ chức Tín dụng đáp ứng đầy đủ, kịp thời các nhu cầu ngoại tệ, trong đó có nhu cầu ngoại tệ để nhập khẩu các mặt hàng thiết yếu phục vụ sản xuất kinh doanh trong nước và xuất khẩu, qua đó góp phần bình ổn thị trường và hỗ trợ phục hồi kinh tế.

Chuyên gia của HSBC cũng cho biết, NHNN là một trong số ít ngân hàng trung ương ở châu Á chưa bắt đầu thắt chặt tiền tệ. Tuy nhiên, rủi ro lạm phát gia tăng (dù phần lớn là lạm phát "nhập khẩu" từ nước khác) sẽ thúc giục cơ quan này cần phải thắt chặt tiền tệ.

Còn theo VDSC, biến động tỷ giá USD/VND từ giờ đến cuối năm sẽ phụ thuộc nhiều vào diễn biến của hai rủi ro mang tính đối trọng. Đó là rủi ro về lạm phát toàn cầu tiếp tục duy trì ở mức cao vượt kỳ vọng và rủi ro suy thoái của nền kinh tế Mỹ và thế giới. Nếu kịch bản nghiêng về hướng suy thoái, áp lực tỷ giá có thể hạ nhiệt và ngược lại. Nếu cả hai điều này xảy ra, áp lực mất giá với tiền đồng cũng sẽ hạ nhiệt với kỳ vọng các NHTW lớn trên thế giới không thể tăng mạnh lãi suất khi nền kinh tế rơi vào suy thoái.

Trên cơ sở đó, VDSC tiếp tục duy trì quan điểm trong các báo cáo trước đây rằng tiền đồng chỉ mất giá 2,0-2,5% trong cả năm 2022 dù kịch bản nào ở trên xảy ra. Trong ngắn hạn, tỷ giá vẫn gặp nhiều áp lực khi chênh lệch lãi suất USD-VND vẫn khá cao, đồng thời các cân đối vĩ mô như cán cân thương mại, dòng vốn đầu tư nước ngoài không thực sự hỗ trợ, điều này có thể khiến tỷ giá tăng mạnh hơn mức kỳ vọng vào thời điểm cuối năm.