Động lực nào thúc đẩy lợi nhuận các ngân hàng 2022?

Kinh tế hồi phục thúc đẩy tăng trưởng tín dụng

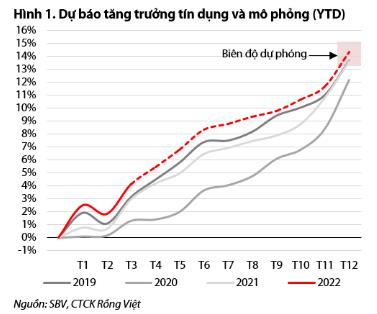

Theo các chuyên gia công ty chứng khoán Rồng Việt (VDSC), xu hướng tăng trưởng tín dụng sẽ cải thiện và duy trì ổn định trong nửa đầu năm nay, với tốc độ cao hơn các năm trước. VDSC dự báo mức tăng tín dụng có thể dao động trong khoảng 13,3-15,2%, trung bình là 14,3%.

Thực tế, tín dụng quý I/2022 ghi nhận tăng trưởng 5,04%, đây là mức tăng ấn tượng gấp 4 lần mức tăng quý I/2021. Tín dụng tăng mạnh trong quý I/2022 chứng tỏ nền kinh tế có những khởi sắc, khôi phục một cách tích cực. Dịch bệnh đã giảm bớt và các doanh nghiệp đang khôi phục sản xuất kinh doanh, người dân cũng đang trở lại cuộc sống bình thường nên nhu cầu vốn lúc này tăng khá cao.

Tuy nhiên trong báo cáo thị trường tiền tệ mới đây của Công ty chứng khoán SSI, các chuyên gia cho rằng tốc độ tăng trưởng tín dụng có thể giảm trong thời gian tới do những chính sách thắt chặt tín dụng chảy vào các lĩnh vực rủi ro như trái phiếu doanh nghiệp, bất động sản. Dù vậy, việc thắt chặt dòng vốn chảy vào lĩnh vực rủi ro cũng sẽ tác động không nhiều tới tốc độ tăng trưởng tín dụng do nhu cầu mạnh mẽ từ việc khôi phục sản xuất của các doanh nghiệp sau đại dịch. Các chuyên gia của SSI Research vẫn duy trì quan điểm là Ngân hàng Nhà nước sẽ thực hiện chính sách tiền tệ nới lỏng trong năm nay để đảm bảo mặt bằng lãi suất cho vay và huy động ở mức thấp. Tăng trưởng tín dụng vào năm 2022 được kỳ vọng vào khoảng 14 – 15%.

Các chuyên gia phân tích tại ACBS cũng kỳ vọng lạc quan về tốc độ tăng trưởng tín dụng của ngành ngân hàng trong năm nay. Theo báo cáo triển vọng ngành ngân hàng mới nhất, ACBS dự báo tốc độ tăng trưởng tín dụng có thể đạt 15%, cao hơn mức 13,53% trong năm 2021.

Áp lực trích lập dự phòng không còn lớn

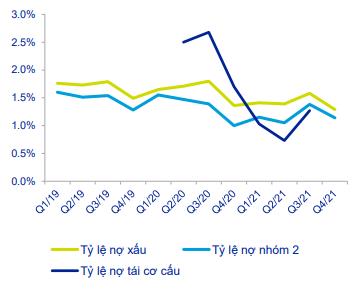

Theo ACBS, động lực thúc đẩy lợi nhuận ngân hàng trong năm nay sẽ đến từ việc giảm chi phí dự phòng. Năm 2021, tỷ lệ nợ xấu và nợ nhóm 2 không tăng lên nhưng nợ tái cơ cấu do Covid-19 đã tăng trở lại kể từ đợt dịch thứ 4 bùng phát vào Q3/2021. Nhiều ngân hàng vì thế đã tăng tỷ lệ trích lập dự phòng cao hơn mức quy định. Một số ngân hàng như CTG, MBB và ACB đã trích lập gần như toàn bộ cho số nợ tái cơ cấu. Những căn cứ này là cơ sở để các chuyên gia cho rằng áp lực trích lập dự phòng nợ xấu của các ngân hàng sẽ giảm trong năm nay, từ đó cải thiện lợi nhuận.

Nguồn: ACBS

Thời gian qua, Chính phủ thông qua đề nghị xây dựng Nghị quyết của Quốc hội về kéo dài thời hạn áp dụng Nghị quyết 42/2017/QH14 ngày 21/6/2017 thí điểm xử lý nợ xấu của các tổ chức tín dụng theo đề nghị của Ngân hàng Nhà nước. Giải pháp này phần nào đã xoa dịu nỗi lo về nợ xấu, tạo thuận lợi cho các tổ chức tín dụng xử lý vấn đề này.

Thực tế trong quý I/2022, nợ xấu và các khoản cho vay tái cơ cấu vẫn được kiểm soát tốt. Thậm chí ở một số ngân hàng như VCB, ACB các khoản vay tái cơ cấu ghi nhận xu hướng giảm.

Động lực xuất phát từ những câu chuyện riêng

Bên cạnh các yếu tố tích cực trong bối cảnh nền kinh tế hồi phục hỗ trợ cho cả ngành, động lực tăng trưởng lợi nhuận còn xuất phát từ những câu chuyện riêng của mỗi ngân hàng.

Cụ thể, ngân hàng TMCP Việt Nam Thịnh Vượng (VPB) kỳ vọng kết quả kinh doanh tương đối khả quan nhờ thương vụ bancassurance với AIA. Theo đó, ngân hàng này ước tính lợi nhuận trước thuế hợp nhất quý I đạt 11.000 tỷ đồng. Không dừng lại ở đó, câu chuyện năm 2022 của VPB còn nhiều triển vọng nhờ thương vụ M&A của nhà băng này nhằm mở rộng hệ sinh thái. Theo tài liệu ĐHCĐ vừa được công bố, VPBank sẽ mua trên 90% vốn và đưa Công ty cổ phần bảo hiểm OPES trở thành công ty con của Ngân hàng. Giá mua dự kiến không quá 1,5 lần giá trị sổ sách của công ty.

VPBank cũng lên kế hoạch tăng vốn lên gần 80.000 tỷ đồng phát hành riêng lẻ cho nhà đầu tư nước ngoài và trả cổ tức/cổ phiếu thưởng từ nguồn vốn chủ sở hữu. Với những triển vọng như vậy, mục tiêu lợi nhuận mà VPBank đặt ra cho năm 2022 gần 30.000 tỷ đồng, tăng gấp đôi so với lợi nhuận năm 2021.

MSB trong tài liệu trình cổ đông, ngân hàng này đang có kế hoạch thoái vốn tại công ty FCCom. Đây là Công ty Tài chính TNHH MTV Cộng Đồng, thuộc MSB, đã được ngân hàng rục rịch lên phương án thoái vốn mấy năm nay. Theo lãnh đạo của MSB, giá trị thương vụ ước tính không thấp hơn 100 triệu USD và MSB có thể thu về 1.800 - 2.000 tỷ đồng lợi nhuận trong năm 2022.

Nhiều ngân hàng khác cũng đặt kế hoạch lợi nhuận tăng trưởng 20-30% lợi nhuận trong năm nay. Nhìn chung, hầu hết các ngân hàng đều đánh giá triển vọng ngành tích cực. Tại cuộc khảo sát do Ngân hàng Nhà nước (NHNN) vừa thực hiện có tới 89,3% TCTD kỳ vọng lợi nhuận trước thuế năm 2022 tăng trưởng dương so với năm 2021, có 5,8% TCTD dự kiến lợi nhuận tăng trưởng âm trong năm 2022 và 4,9% ước tính lợi nhuận không thay đổi.