Định giá ngành ngân hàng Việt cao hơn hẳn so với các nước trong khu vực, P/E gấp đôi, gấp ba Trung Quốc, Hàn Quốc

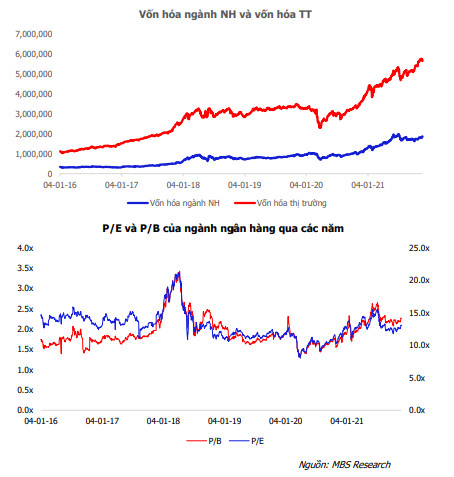

Trong báo cáo ngành mới công bố, Chứng khoán MB (MBS) cho biết vốn hóa nhóm ngành ngân hàng có mức tăng trưởng ổn định trong thời kỳ từ năm 2016 đến 2019 trước khi bắt đầu tăng mạnh từ tháng 4/2020 theo xu hướng thị trường và đạt đỉnh vào tháng 6/2021. Trong tháng 11/2021, cổ phiếu dòng ngân hàng đã tăng trở lại sau một đợt giảm và tích lũy đi ngang, kéo tổng vốn hóa nhóm ngành ngân hàng lên hơn 1,865 triệu tỷ VNĐ.

Theo MBS, định giá toàn ngành ngân hàng đạt đỉnh lịch sử vào tháng 4/2018 với mức P/B toàn ngành lên đến 3,42x trước khi giảm mạnh về khoảng 2,41x chỉ trong một tháng. Trong khi đó, trước thời điểm nhóm ngành ngân hàng bước vào sóng tăng mạnh từ tháng 4/2020, P/B toàn ngành đang ở mức rất hấp dẫn là 1,29x.

Hiện tại P/B trung bình của ngành đã đạt 2,26x, cao hơn so với mức P/B trung bình của giai đoạn 2016- 2021 là 1,93x, nhưng dư địa tăng còn lớn, đặc biệt khi VN-Index tiếp tục tiến tới những đỉnh cao mới và vốn hóa ngành ngân hàng vẫn chiếm tỷ trọng lớn nhất thị trường, sự tăng trưởng vốn hóa của thị trường gắn liền mật thiết với tăng trưởng vốn hóa của ngành ngân hàng.

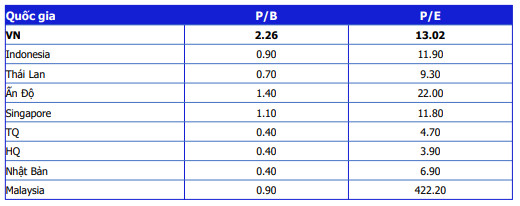

So với mức định giá ngành ngân hàng của các nước khu vực châu Á, định giá ngành ngân hàng tại Việt Nam đang ở mức khá cao so với các nước khác.

Cụ thể, số liệu MBS cho thấy chỉ số P/E ngành ngân hàng Việt Nam vào cuối tháng 11 ở mức 13,02 lần cao hơn hẳn so với các nước trong khu vực như Indonesia (11,9 lần), Singapore (11,8 lần), Thái Lan (9,3 lần) và gấp đôi, gấp ba so với Trung Quốc (4,7 lần) hay Hàn Quốc (3,9 lần). Về chỉ số P/B, ngành ngân hàng cũng cao vượt trội so với các quốc gia được MBS thống kê.

Tuy nhiên với những tin tích cực về hoạt động tăng vốn của các ngân hàng thương mại trong thời gian tới, MBS tin rằng tỷ lệ định giá toàn ngành sẽ được cải thiện và quay về mức hấp dẫn hơn.

Nguồn: MBS Research

Kỳ vọng gì về ngành ngân hàng trong thời gian tới?

Theo MBS, bên cạnh đẩy mạnh sản phẩm, dịch vụ thì tăng vốn điều lệ cũng là một trong những yếu tố làm tăng năng lực, sức cạnh tranh. Đồng thời, quản trị rủi ro trong các hoạt động ngân hang được tốt hơn. Hơn nữa, với quy định của nhà nước về tỷ lệ vốn an toàn (CAR), các ngân hàng này đang liên tục thực hiện các biện pháp nhằm tăng vốn điều lệ của mình lên. Điều này khiến cho cuộc đua tăng vốn điều lệ ngân hàng trở nên hấp dẫn và có sự thay đổi nhanh chóng trong năm 2021.

Trong năm 2020, hệ thống ngân hàng đã được bổ sung thêm hơn 33.000 tỷ đồng vốn điều lệ. Theo đó đến cuối năm 2020, đã có 18 ngân hàng ghi nhận vốn điều lệ đạt trên 10.000 tỷ đồng, nhiều ngân hàng nhỏ vẫn đang chật vật tăng vốn, hiện có gần 10 ngân hàng vốn điều lệ dưới 5.000 tỷ đồng.

Năm 2021, các ngân hàng đều có kế hoạch tăng vốn điều lệ "khủng". VietinBank là ngân hàng dẫn đầu về vốn điều lệ với 48.058 tỷ đồng, tiếp sau là BIDV, Vietcombank, Techcombank, Agribank, MB Bank, VPBank…

Theo nhóm phân tích, chậm nhất đến ngày 1/1/2023, các ngân hàng phải thực hiện tỷ lệ an toàn vốn (CAR) theo chuẩn Basel II được quy định tại Thông tư 41/2016/TT-NHNN. Tính đến nay đã có 16/35 ngân hàng đáp ứng tỷ lệ an toàn vốn theo Thông tư 41.

Không chỉ để đáp ứng yêu cầu về an toàn vốn, việc tăng vốn cũng góp phần tăng cường năng lực tài chính cho các ngân hàng, gia tăng nguồn vốn trung dài hạn để mở rộng hoạt động kinh doanh khi mà tỷ lệ sử dụng vốn ngắn hạn để cho vay trung dài hạn được siết chặt lại theo lộ trình tại Thông tư 08/2020/TT-NHNN ngày 14/8/2020 của Ngân hàng nhà nước.

Theo đó, cuộc đua tăng vốn của các ngân hàng sẽ chưa dừng lại và còn tiếp tục diễn ra mạnh mẽ trong năm 2022 để các ngân hàng tiếp tục mở rộng hoạt động kinh doanh, nâng cao năng lực quản trị, năng lực tài chính, cải thiện chất lượng tài sản về chất, tăng khả năng sinh lời gắn liền với quản trị rủi ro.

Quý 4/2021, nền kinh tế được mở cửa trở lại, kéo theo sự tăng trưởng nhu cầu tín dụng. MBS kỳ vọng rằng kết thúc năm 2021, ngành ngân hang đạt mức dư nợ tín dụng khoảng 13% cả năm, tương đương với các năm trước đó. Mức dư nợ tín dụng 13% trong dự đoán được hỗ trợ mạnh mẽ bởi những phê duyệt mới nhất của NHNN cho gia tăng chỉ tiêu tín dụng ở một số NHTM.

Bước sang 2022, MBS cho rằng hoạt động nâng vốn điều lệ cũng như cải thiện hệ số CAR trong thời gian qua, cùng với sự "bình thường mới" của các tỉnh thành và gói hỗ trợ kinh tế lên tới 800 nghìn tỷ đồng được dự kiến triển khai trong thời gian tiếp theo sẽ giúp nhu cầu sản xuất kinh doanh dần phục hồi và mở rộng, tác động tích cực lên tăng trưởng tín dụng. Lãi suất cho vay cũng được kỳ vọng sẽ gia tăng trở lại sau thời gian được hỗ trợ, nới rộng NIM của các ngân hàng.