BIDV, Vietcombank, VietinBank đẩy mạnh xử lý nợ xấu

Chứng khoán Đầu tư Việt Nam (IVS) có báo cáo nhận định về nợ xấu và dự phòng ngành ngân hàng trong bối cảnh dịch Covid-19. Các tổ chức tín dụng (TCTD) tích cực tăng trích lập rủi ro tín dụng trong nửa đầu năm.

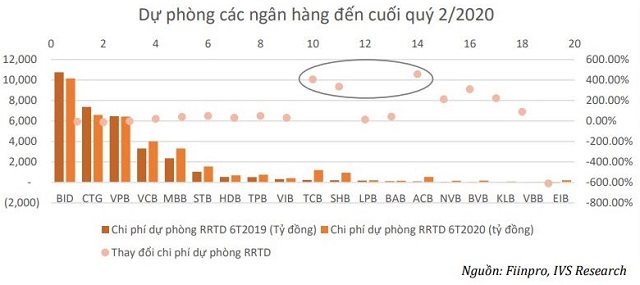

Quan sát những vận động trong nhóm ngân hàng đến hết quý II, CTCK này nhận thấy có sự phân hóa về tăng trưởng chi phí dự phòng rủi ro nợ xấu giữa ngân hàng thương mại cổ phần (TMCP) có vốn nhà nước và nhóm TMCP tư nhân. Các ngân hàng đẩy mạnh xử lý nợ xấu nhằm giảm áp lực lên tỷ lệ nợ xấu. Tỷ lệ bao phủ nợ xấu thực tế còn thấp.

Về trích lập và sử dụng dự phòng xử lý nợ xấu, ở nhóm ngân hàng quốc doanh có vốn nhà nước (SOB), chỉ có Vietcombank tăng chi phí dự phòng so với cùng kỳ năm 2019. Nửa đầu 2020, ngân hàng chưa sử dụng khoản trích lập nào để xử lý nợ xấu, do vậy, tỷ lệ nợ xấu cũng duy trì xu hướng tăng nhẹ.

Dù không tăng chi phí dự phòng so với cùng kỳ năm 2019, BIDV và VietinBank đang mạnh tay tái cấu trúc và xử lý dần nợ xấu trong bảng cân đối. Nửa đầu 2020, BIDV đã xử lý gần 4.500 tỷ đồng nợ xấu, giảm 50% so với cùng kỳ. Trong khi đó, VietinBank bắt đầu tái cấu trúc từ cuối 2018, cũng tích cực xử lý 3.787 tỷ đồng nợ xấu 6 tháng 2020, thấp hơn con số 4.047 tỷ đồng cùng kỳ năm 2019.

Ở nhóm tư nhân, hầu hết ngân hàng đều tăng chi phí dự phòng so với cùng kỳ năm 2019 (ngoại trừ Eximbank). Trong đó, Techcombank, SHB và ACB ghi nhận mức tăng chi phí dự phòng đột biến nửa đầu năm (cao hơn 3-4 lần cùng kỳ năm 2019).

Tỷ lệ bao phủ nợ xấu thực tế còn thấp

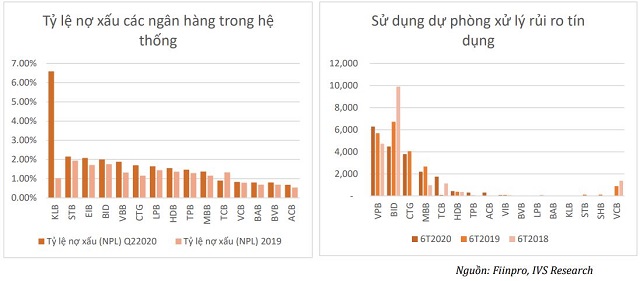

Liên quan đến xử lý nợ xấu, VPBank và Techcombank là 2 ngân hàng có động thái đáng chú ý nhất. VPBank đã sử dụng 6.284 tỷ đồng dự phòng cụ thể để xử lý nợ xấu, giúp tỷ lệ nợ xấu của ngân hàng giảm từ 3,42% cuối năm 2019 còn 3,19% tại thời điểm cuối quý II. Techcombank xử lý 1.746 tỷ đồng nợ xấu bằng dự phòng cụ thể, gấp gần 20 lần so với cùng kỳ năm 2019.

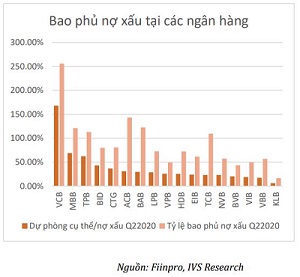

Thay vì sử dụng tỷ lệ bao phủ nợ xấu chung (dự phòng chung và dự phòng cụ thể) trên nợ xấu để so sánh giữa các ngân hàng, việc so sánh quy mô khoản mục dự phòng cụ thể/nợ xấu (có thể trích lập để xử lý nợ xấu ngay trong kỳ) phản ánh chính xác hơn khả năng xử lý nợ xấu. Trên thực tế, các ngân hàng trong hệ thống còn duy trì tỷ lệ này tương đối thấp, chủ yếu khoảng 20-30%.

Vietcombank đứng đầu ngành và bỏ xa các ngân hàng còn lại. Ngay cả khi cộng dồn khoản 8.200 tỷ đồng dư nợ được giữ nguyên nhóm nợ (dư nợ tái cấu trúc theo Thông tư 01, theo dữ liệu ngân hàng công bố), tỷ lệ dự phòng cụ thể/(nợ xấu +nhóm nợ được tái cơ cấu) của ngân hàng vẫn duy trì trên 110%.

Xếp sau Vietcombank là MB và TPBank sở hữu tỷ lệ dự phòng cụ thể/nợ xấu khoảng 60-70%. Sau khi bóc tách tỷ lệ bao phủ nợ xấu của ACB, Chứng khoán IVS nhận thấy mức tăng dự phòng của ngân hàng này chủ yếu nằm ở trích lập dự phòng chung trong khi khoản dự phòng cụ thể lại khá thấp so với nợ xấu của ngân hàng (31%).

.jpg)